Existuje hodně studií a modelů, které se na základě nějakých historických vzorců a vazeb snaží predikovat další vývoj na trzích. Pokud je mi ale známo, tak to nejlepší, co zde můžeme vydolovat, je staré dobré PE. Jinak řečeno, pouhý pohled na valuace je nejlepším, či jedním z nejlepších indikátorů toho, co bude na trhu dál. Což ale neznamená, že jde o indikátor obzvláště spolehlivý – i to nejlepší, co máme k dispozici, nemusí být nijak světoborné. Jinak řečeno, i ta nejlepší křišťálová koule může být hodně zamlžená. Co napovídá nyní?

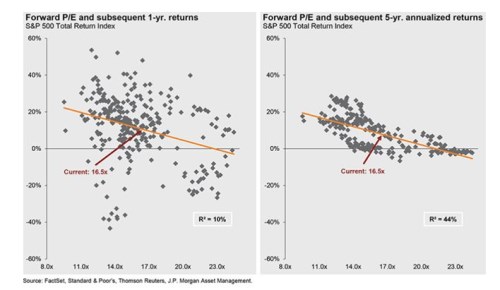

Následující dva čerstvé grafy od ukazují, jak spolu (ne)souvisí výše valuací a návratnost v následujícím roce (první graf) a následujících pěti letech (druhý graf). Jednoduše řečeno, pro následující rok je výše PE téměř irelevantní, pro následujících pět let je tomu ale jinak. Zde vidíme intuitivní negativní vazbu, kdy vyšší valuace indikují nižší návratnost a naopak. Vidíme tak například, že pokud se PE pohybuje kolem 20, je na základě historické zkušenosti dost naivní předpokládat, že návratnost trhu se v následujících letech dostane nad 10 % ročně.

Současná výše PE kolem 16,5 pak podle jednoduché vyznačené korelace měla implikovat návratnost na úrovni necelých 10 %, což by s ohledem na vývoj v posledních letech bylo stále hodně slušné. Nicméně si všimněme, že na této úrovni valuací je v grafu také nepříjemná skupina bodů, která implikuje návratnost ve výši velmi skromné - pohybující se kolem nuly:

Investor možná zaznamenal úvahy o tom, že pokles výnosů a požadované návratnosti, ke kterému došlo v posledních letech, znamená, že návratnost v letech budoucích bude nízko. Nejde o složitý koncept (úzce souvisí s výše uvedeným), ale i tak někdy budí určité nedorozumění. Vezměme si proto následující příklad: Máme nějaké aktivum, které bude pravděpodobně vynášet 10 Kč ročně. Bezrizikové sazby dosahují 5 % a riziková prémie 5 %, takže požadovaná návratnost je 10 %. Hodnota takového aktiva pak dosahuje 100 Kč (diskontovaný tok popsané hotovosti se rovná této částce, ve zkratce jej lze spočítat jako 10/10 %).

Nyní si představme, že bezrizikové výnosy třeba díky expanzivní monetární politice klesnou na polovinu, tedy na 2,5 %. Požadovaná návratnost se sníží na 7,5 % a hodnota aktiva se v případě, že se nic dalšího nezmění, posune na 133 Kč. Cena na trhu by se měla také zvýšit ze 100 Kč na 133 Kč. Většinou k tomu ale nedojde skokově, nýbrž během určitého časového období, během kterého investoři s dlouhými pozicemi realizují návratnost ve výši 33 %. Jenže pak již se na trhu obchoduje aktivum s cenou 133 Kč a očekávaným tokem hotovosti 10 Kč, tedy s očekávanou návratností ve výši oněch 7,5 % a ne předchozích 10 %. Což je v principu to, k čemu docházelo v pokrizových letech (i když s trochu jinými čísly). A můžeme to vnímat jako jakýsi přesun realizované návratnosti z budoucnosti do současnosti.

Nesmíme ale zapomínat na zbylé dvě proměnné, což se právě často dělá. U rizikových prémií platí v tomto smyslu to samé jako u bezrizikových sazeb. A pokud jdou tyto dvě proměnné proti sobě, důležitý je konečný dopad na výši požadované návratnosti. Pokud se například rizikové prémie nezmění a sazby klesnou, akcie by měly vynášet i přes nezměněné prémie méně a důvodem je právě pokles oné bezrizikové složky požadované návratnosti – viz popsaný příklad. Skutečnou divokou kartou je v onom výše popsaném příkladu oněch 10 Kč ročně. Či obecně řečeno očekávané zisky a tok hotovosti, které budou firmy generovat. Pokud se znatelně a udržitelně zvednou nad očekávání, hrátky se sazbami a prémiemi se svou důležitostí odsouvají na druhou kolej.

Jak jsem poukazoval minule, našponovanost trhu se nyní částečně přesunula z valuací právě do očekávaných zisků. Laťka tedy v této oblasti rozhodně není nízko. Z dlouhodobějšího hlediska na divokou kartu nad očekávání dobrého růstu ekonomiky a zisků můžeme alespoň teoreticky spoléhat zejména v souvislosti s tolikrát skloňovanými novými technologiemi. A také s možným investičním boomem, který by také znatelně pomohl nabídkové straně ekonomiky opět se vzdálit od té poptávkové, posunout výš potenciál a mimo jiné snížit tlak na zvedání sazeb (vše souvisí se vším). Nízká návratnost tedy vytesána do kamene není. A to vlastně ani pokud se budeme řídit jen výše uvedeným grafem (protože nižší neznamená nízká).