CNBC přináší shrnutí toho, jak se analytická obec dívá na poslední výsledky a výhled společnosti Alphabet, která bude i tématem mé dnešní úvahy. Začneme s oněmi analýzami. tvrdí, že Alphabet dál úspěšně inovuje a na jeho hospodaření nejsou znát dopady slabšího makroekonomického prostředí či konkurence. Tržby by měly růst o 2 – 3% tempem, provozní zisk klesat cca o 3 % ročně. JPM má doporučení akcii nadvážit, ale jiné tituly ze skupiny FAANG jsou prý atraktivnější.

Bank of America doporučuje Alphabet kupovat, hovoří o síle tržeb, ale zaostávání provozních marží. Vadí jí i nedostatečné detaily ohledně zveřejňovaných výsledků. Zveřejněná čísla v posledním čtvrtletí také ukázala na „nedostatečnou disciplínu v oblasti nákladů“. UBS je na tom s doporučením stejně jako , na akcii prý už doléhají obavy z makroekonomického vývoje a z útlumu ve výdajích na reklamu. Solidní výsledky vykazuje Youtube, opačně na banku působí vývoj nákladů, včetně těch na výzkum a vývoj. Investoři by ale prý měli lépe chápat, že investice jsou klíčové pro dlouhodobý rozvoj, včetně umělé inteligence, cloudových služeb a dalších.

Nakupovat doporučuje i , poslední výsledky byly i podle ní smíšené a i tato banka si chválí vývoj tržeb, ale opačně smýšlí o nákladech. V roce 2019 by ale mělo dojít k podstatnému snížení tempa růstu CapExu a počtu nových zaměstnanců (trh s tím ale již počítá). DB věří v dlouhodobější schopnost Googlu udržet růst tržeb. doporučuje akcie nadvážit, poslední čtvrtletní výsledky podle něj potvrdily sílu jádrového byznysu, ale také potřebu větší transparentnosti. Společnost má podle banky hodnotné projekty, ale na to, aby je trh ocenil, by o nich měla více informovat. Banka počítá s tím, že CapEx bude letos růst o 20 %, počet zaměstnanců o 18 %.

Barclays akcii nadvažuje, poukazuje na klesající marže, ale optimismus vyjadřuje ohledně dalšího vývoje ziskovosti, a to díky poklesu tempa růstu investic a počtu zaměstnanců. A v podobném duchu vyznívá i komentář od RBC, která zmiňuje i růstový potenciál nových projektů na straně jedné a rizika spojená s regulací na straně druhé.

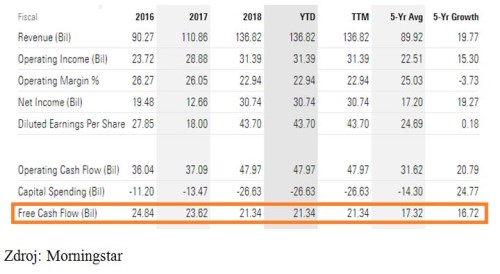

Jak ukazuje následující tabulka od Morningstar, růst tržeb skutečně dlouhodoběji předbíhá růst zisků, a to kvůli klesajícím maržím. Co ale uniká hlavnímu proudu pozornosti, je to, že provozní tok hotovosti roste podobným tempem jako tržby – cca 20 % za posledních 5 let. Jenže zvyšující se investice tento efekt na úrovni volného toku hotovosti (FCF) mažou a za posledních 12 měsíců tak firma vydělala přes 21 miliard dolarů (které jsou k dispozici akcionářům, pro akvizice, dluhovou službu, či hromadění peněz v rozvaze). V roce 2016 to přitom bylo téměř 25 miliard dolarů.

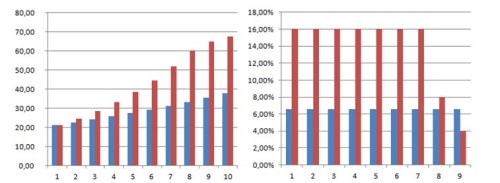

Jak moc věří Alphabetu trh jako celek? Následující grafy ukazují příklady dvou scénářů, které by ospravedlnily současnou kapitalizaci firmy – první obrázek ukazuje vývoj volného toku hotovosti v absolutních hodnotách, druhý tempa růstu. V červeném scénáři dokáže firma na úrovní FCF necelých deset let růst o 16 % ročně (tedy standard posledních 5 let), její FCF se tak na konci období začne přibližovat 70 milionům dolarů. Pak stačí, aby růst klesl na 4 % a držel se tam již navždy.

V modrém scénáři jede vše donekonečna tempem růstu na 6,6 % - nižší tempo růstu v prvních 10 letech je v takovém případě přesně vyváženo vyšším tempem růstu po tomto období. Jde tak o dva hraniční scénáře ospravedlňující kapitalizaci – první „rychlá expanze a pak dlouhodobá stabilizace na nižším růstu“, druhý „stabilizace na vyšším růstu odsud až na věčnost“. A pro zajímavost: Pokud bychom hypoteticky předpokládali, že firma by nyní akcionářům vyplatila téměř všechnu hotovost, kterou drží v rozvaze, na ospravedlnění (předvýplatní) kapitalizace by stačil dlouhodobý růst asi o jeden procentní bod nižší – tedy cca 5,6 %. Pro čtenáře, který má rád vše dobře definováno, jsou pak toky hotovosti v grafech tím, co by se mělo na ospravedlnění kapitalizace dostat k akcionářům – ať již z toho, co firma vydělá, či z toho, co už drží v rozvaze.

V první řadě možná zaujme, že ani jeden z oněch hraničních scénářů neodpovídá tomu, co o tržbách a ziscích tvrdí JPM. Banka je krátkodobě pesimističtější než popsané scénáře a pokud má i přesto doporučení nadvážit, musí v delším období předpokládat o silnější růst. A nejde o žádné drobné. Morningstar v komentáři k posledním výsledkům píše, že Alphabet „dokazuje svoji schopnost monetizovat uživatele a přitáhnout více dolarů nejen u vyhledávání, ale i u YouTube“. Potvrzuje se tak, že existuje silný síťový efekt, který poskytuje konkurenční výhodu. Firma bude podle Morningstar dál investovat do výzkumu a vývoje, aby zůstala napřed před konkurencí. Jenže tahle snaha se bude projevovat na dalším poklesu marží.

Cena akcie už si cca rok hledá nějaký jasný směr a s ohledem na výše uvedené to asi není překvapením. Mele se tu řada protichůdných faktorů (v tom firma mimochodem připomíná celý trh) a je možné, že dokud její vnitřní dynamika nenabere jasný směr, nedostane jej ani akcie. Uvedené grafy mi pak říkají, že čistě s ohledem na posledních pět let není kapitalizace nijak našponovaná, ale ono se hraje o to, jak moc se Googlu a spol. podaří toto období růstově replikovat. Tedy výše uvedenými slovy, jak moc nás bude schopen monetizovat. Stále více je ale relevantní přemýšlet spíše o tom, jak moc se monetizovat necháme, a to je samo o sobě vypovídající. Nové projekty pak představují v jednom extrému živnou půdu pro řadu ziskových vizí a nadějí, v druhém černou díru, do které bude firma sypat peníze.