Vysoké vládní dluhy jsou populárním terčem kritiky, mnohdy právem. Tato kritika mi ovšem někdy vyznívá tak, jako by soukromý sektor byl vzorem dluhových ctností a veškerá nezodpovědnost byla koncentrována do sektoru vládního. Příkladem toho, že situace je někdy mírně řečeno pestřejší, může být Španělsko. Jeho vláda byla po krizi zhusta házena do „periferního pytle“ a kritizována za prudký růst zadlužení. Fakticky se ale před krizí chovala dost zodpovědně a pak na sebe přímo, či nepřímo brala dluhy nezodpovědně se chovajícího soukromého sektoru.

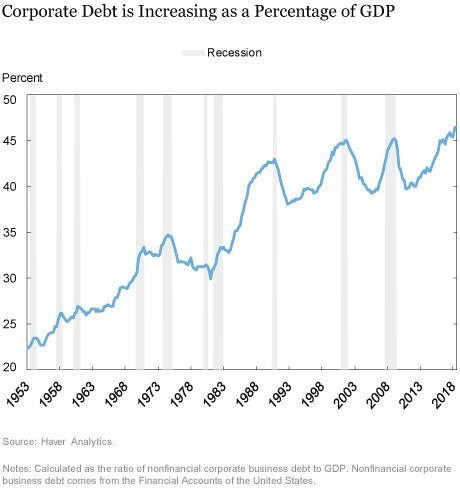

O riziku spojeném se současným stavem korporátního zadlužení jsem tu psal poměrně nedávno, ale Anna Kovner a Brandon Zborowski se v nové studii „Is There Too Much Business Debt?“ tématu věnují tak hezky, že se k němu ještě s její pomocí vrátím. Následující graf ukazuje velmi dlouhodobý vývoj poměru korporátních dluhů k HDP v USA. Vzorec chování je téměř univerzální: Jedna vlna za druhou, téměř každá vede svým vrcholem k recesi, po něm přichází období oddlužení, ale celkový trend je rostoucí. V současné době trháme nové rekordy.

Při pohledu na takový graf se nabízí otázka, která pokračuje v duchu mého úvodního slova: Existuje řada úvah o tom, jak je to s udržitelností vládních dluhů, kdy dosahují hranice, která poškozuje růst a podobně. Nevybavuje se mi ale žádná, která by se podobným způsobem zaměřovala na dluhy korporátní. Jejich trend i ona korelace s recesemi přitom nenaznačují, že by šlo o úvahy marné.

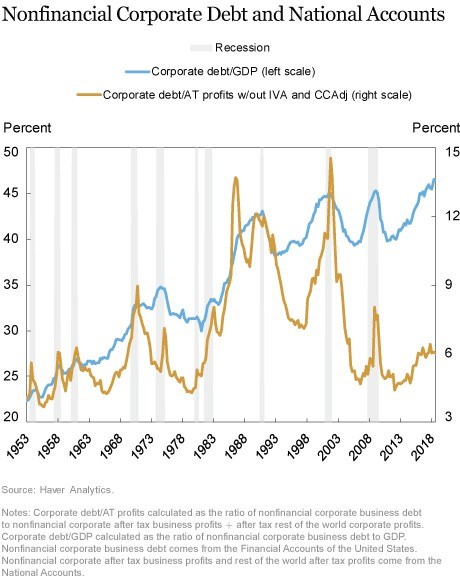

Jsme nyní na úrovních, které by věštily krizi? Zde se již pomalu vracím k tomu, čeho jsem se dotkl již před časem. A k tomu, co přináší trochu uklidnění. Poměr korporátních dluhů k HDP je sice rekordně vysoko, ale pokud je měříme relativně k jiným ukazatelům, a zejména ziskům, situace není tak vyhrocená. Z velké části proto, že zisky se v poměru k HDP nachází hodně vysoko. A z hlediska udržitelnosti dluhů jsou zisky relevantnější než celý produkt. Následující graf je již rozšířen o poměr dluhů k ziskovosti korporátního sektoru:

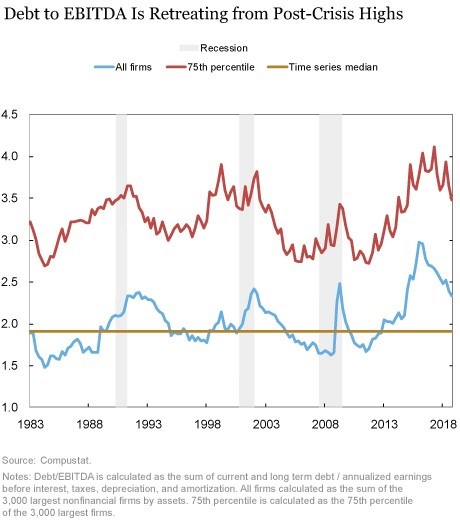

Zmíněná studie poukazuje na to, že z hlediska rizika mohou agregátní čísla mást. Pokud totiž skrývají velké rozdíly v zadlužení firem, je situace rizikovější, než ta, kde by zadlužení všech bylo blízko průměru. V prvním případě by totiž u řady firem byly dluhy mnohem výše, než naznačuje průměr, a to by znamenalo vyšší riziko, které by se pak mohlo přelévat do zbytku ekonomiky. V třetím grafu je proto vyznačen vývoj poměru dluhu k ziskům na úrovni EBITDA u všech firem a u firem zadluženějších. Kolem roku 2015 bylo dosaženo dlouhodobých dluhových maxim, od té doby ale poměr znatelně klesl, a to u obou skupin. Došlo k tomu pak zejména díky rostoucí ziskovosti.

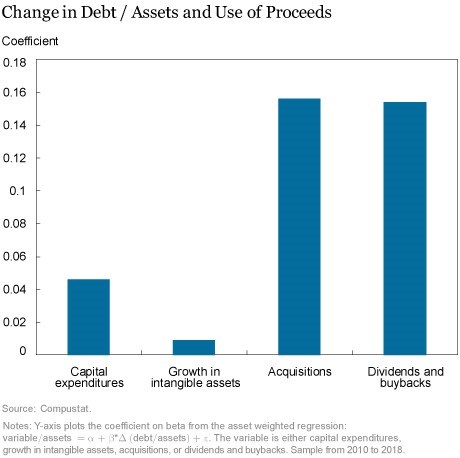

U tohoto grafu bychom mohli bez váhání podotknout, že k onomu růstu ziskovosti výrazně přispělo i snížení daňové zátěže. Z tohoto pohledu tak tento krok americké vlády přispěl k dluhové udržitelnosti korporátního sektoru, která se jinak z historického pohledu dostávala nezvykle nízko. Obratem se tak můžeme ptát, co firmy s těmi dluhy vlastně dělají. Podle vládních plánů a proklamací mělo vést ke zvýšení investic, což je bezesporu optimální scénář. Pak by se posunul potenciál, zabránilo se přepalování ekonomiky, tempo jejího růstu by se zvedlo někam ke 4 %, a tím by se snížila i dluhová zátěž (všech).

Zatím se nezdá, že by se tento optimistický scénář naplňoval a podle mne není divu. Bylo totiž už před snížením daní zřejmé, že firmy mají peněz dost, a i přesto jejich investice nijak výrazně nerostou. I po snížení daní pak šly zejména na odkupy, popřípadě dividendy a akvizice. Moc se tedy nemění dlouhodobější vzorec (2010 – 2018), který ukazuje poslední graf:

Výše korporátních dluhů má nějaké hrubé optimum, které je dosaženo na úrovni, kdy je minimalizován náklad kapitálu celé firmy. V praxi je ale toto optimum v podstatě nemožné přesně spočítat (a mimochodem plyne jen a pouze z toho, že úrokové náklady jsou daňově uznatelnou položkou). K tomuto principu se pak přidávají i další – podle některých ekonomů například dluhy pomáhají zvýšit disciplínu managementu a sladit jeho zájmy se zájmy akcionářů. Takže optimum dluhů na nule u korporací určitě nebude. Tomu stavu jsme ale také na hony daleko a výše uvedené ukazuje, že v poměru k HDP jsou dluhy dokonce znepokojivě vysoko.

Obavy tiší pohled na ziskovost, která je také v poměru k HDP mimořádně vysoko. Za zdůraznění stojí, že druhou stranou této mince je samozřejmě mimořádně nízký poměr mezd k produktu. A následně příjmová nerovnost. I přes tyto nižší obavy ze zadlužení firem pak ale ony vlny v grafech a jejich korelace s recesemi podtrhují to, co jsem zmínil v úvodu: Možná by bylo dobré přesunout část „dluhové“ pozornosti od vlád k firmám.