Rally letos nikdo nečekal. Během celého roku přicházela špatná ekonomická data, která volně prokládaly nervozita kolem brexitu a napětí ve světovém obchodu. Evropské akciové trhy ale svým největším ziskem za dekádu zadupaly veškeré odhady do písku, a i když mnoho pozorovatelů vnímá opakování letošní rally za nepravděpodobné, správci portfolií stále vidí příležitosti.

Investiční společnost Flossbach von Storch má v dlouhém běhu raději cyklické akcie, ačkoli ty od srpna rostou rychleji než ty defenzivní, říká firemní stratég Thomas Lehr. „Rádi se soustředíme na firmy, které dokážou vydržet, když se vítr na čas obrátí, a nabízejí široké produktové portfolio a geografické zázemí.“

„Čína nadále snižuje zadlužení a vzhledem k nejistotě v obchodu je pořád ošidné tam investovat,“ domnívá se Marcus Poppe, správce portfolia ve fondu DWS Smart Industrial Fund, který je letos o 33 % nahoře. Makrodata byla letos špatná a stejné to bude i do druhé poloviny roku 2020, domnívá se také. Míra zlepšení by ale na konsensuální odhady nemusela dosáhnout.

Investiční ředitel UBS Germany Max Kunkel se na Evropu dívá opatrně. Proti proudu jde v tom smyslu, že spíše než zotavení růstu zisků očekává jejich pokles, což trh vidí opačně. Pokud jde o druhou část americko-čínské obchodní dohody, před americkými prezidentskými volbami ji nečeká. Zatímco nálada nákupních manažerů (PMI) by se měla zlepšit, přetrvávající nejistota na straně zpracovatelů bude podle něj omezovat kapitálové výdaje i růst.

Cyklické a defenzivní akcie by podle něj měly být v rovnováze. Investoři by se měli naopak zaměřit na kvalitní akciové tituly se solidní rozvahou a stabilními zisky, a také na udržitelné dividendové tituly.

Na oblibě letos získaly také hodnotové akcie. Banky jsou sice pořád druhým nejlevnějším sektorem po automobilkách, už ale nevydají jako no-go zóna. Kunkel je má v krátkodobém horizontu rád i vzhledem k jejich extrémně nízkým valuacím. Poukazuje také na pozitivní růst úvěrů a snižování nesplácených pohledávek.

Nízké sazby, v jejichž kontextu banky působí, vytvářejí obrovský tlak na jejich ziskové marže. Při prvních signálech změny v monetární politice ze strany centrálních bank tu však je možnost, že se ocitnou mezi velkými vítězi z pohledu nárůstu výnosů, domnívá se Filipe Bergana, správce fondu Man GLG Iberian Opportunities. „Nevypadá to, že by na to byl trh nastaven.“

Relativní valuace bank v eurozóně je stále pod hodnotami z krize:

Carlos Gutierrez, šéf akcií ze španělského fondu Dunas Capital AM, na příští rok preferuje podhodnocené společnosti se silnou tvorbou hotovosti, jako jsou Logista, Atos, , nebo . Malou expozici plánuje do firem jako a Telefónica. Dívat se bude i na cyklické akcie, kde už valuace odrážejí prudké zpomalení. Jako příklady uvádí akcie Renaultu, HeidelbergCement, Gestamp nebo Aperam.

Akcie ropného a plynárenského sektoru, vnímané jako hodnotové a cyklické, jsou po nepříliš silném roce v tomto sektoru pro některé další z příležitostí. Podle Santiaga Matea z fondu CaixaBank Bolsa Dividendo Europa je akcií, kterou mít příští rok v portfoliu.

Energetika je podle něj jedním z „hodnotových“ sektorů, na které se v aktuální rally zapomnělo. Jeho argument stojí v tomto případě na nařízení IMO 2020 o emisních normách pro lodě. Všechny námořní plavidla budou od 1. ledna 2020 muset snížit emise plynů s obsahem oxidu síry o 85 %. Trh ale prý není o pozitivním dopadu přesvědčen. by z nich ale prý mohl profitovat, a navíc by nemusel zanedbávat svoji dividendu ve světle přechodu na čistší provoz.

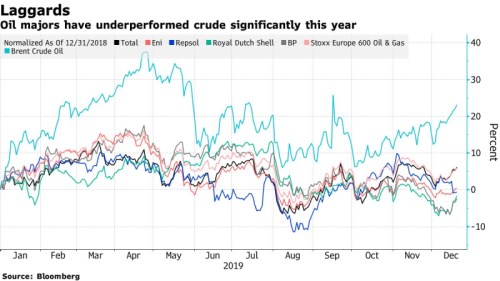

Ropné giganty si letos vedly hůže než ropa:

A kontrariánské příběhy? Správce fondu ve společnosti Atlantic House Fund Management Fahad Hassan má v oblibě Micro Focus, Pro titul je příznačná extrémně nízká valuace, který je podle něj „příležitostí“. Titul se letos propadl o 36 % a loni o 45 %. Hassan se domnívá, že aktiva této společnosti by časem měla být schopna generovat dost hotovosti na to, aby firma dokázala snižovat dluh a mít ještě prostředky na dividendu.

Závěrem ještě pohled na to, jaká překvapení přinesl letošek: Nejlépe performujícím akciovým trhem roku se se 47% rally zřejmě stane Řecko, někdejší odpadlík investiční komunity. Impresivní návrat si odbyly cyklické tituly, které ve druhém pololetí překonaly defenzivní tituly. Nahoře je každý sektor, což ostře kontrastuje se ztrátami za rok 2018. Letošek ale přinesl i návrat monetárních stimulů a ještě jeden rekord, totiž u dluhu s negativním výnosem.

Zdroj: Bloomberg