Včera jsem tu prezentoval pět akcií a firem, které Morningstar považuje za podhodnocené a s potenciálem pro růst dividendy. Více jsme se pak zaměřili na , dnes bych se z oné pětky chtěl ještě věnovat společnosti . S Intelem mají přitom shodou okolností dost podobnou kapitalizaci - je na 176 miliardách dolarů, o cca 10 miliard výše. I to může možná něco říci o valuaci.

Morningstar považuje za „narrow-moat“, tedy za firmu, která nemá výraznější obranu před konkurencí. Jak jsem tu ale psal nedávno, není důvodu, aby podobné firmy nemohly být podhodnocené (či naopak). Morningstar k posledním čtvrtletním číslům píše mimo jiné o 9 % meziročnímu poklesu tržeb. Firma totiž sice těží z větší tendence k práci na dálku a potřebě zvýšení cloudové bezpečnosti, nyní ale na ní doléhají slabé investice do síťové infrastruktury. Morningstar ovšem věří, že se již blíží obrat a férovou hodnotu akcie odhaduje na 48 dolarů (nyní se cena na trhu pohybuje kolem 41 – 42 dolarů).

Cisco letos až do poloviny srpna sledovalo vývoj celého trhu, pak se ale od indexu SPX odtrhlo prudce směrem dolů a ani listopadová rally jej nezvedla na předchozí úrovně. Jak bylo uvedeno, jeho kapitalizace se nyní pohybuje na 176 miliardách dolarů. Firma přitom za poslední rok na volném toku hotovosti FCF (to, co zbude po investicích) vydělala 14,66 miliard dolarů. U Intelu se beta (ukazatel systematického rizika) pohybuje na hodnotě 0,72 a požadovaná návratnost tak pod 5 %. má betu o něco výše (0,87) a požadovaná návratnost se tak u něj bude pohybovat na 5,61 %. Pokud by pak firma na FCF neustále vydělávala oněch 14,66 miliard dolarů, současná hodnota tohoto toku hotovosti by dosáhla 261 miliard dolarů.

Stejně jako u Intelu tak vidíme, že trh je ohledně toku hotovosti mnohem skeptičtější – podle výše kapitalizace čeká znatelný pokles schopnosti generovat hotovost. Na současnou kapitalizaci se dostaneme například ve chvíli, kdy oněch 14,66 miliard dolarů necháme ročně klesat o 2,7 %. Za sedm let by tak firma negenerovala 14,66 miliard dolarů, ale asi 12 miliard dolarů. A potom další pokles. Takové mírné, ale soustavné scvrkávání, o kterém můžeme uvažovat třeba i u ropných firem a Chevronu, který Morningstar řadí do oné v úvodu zmíněné pětky. a spol. ale čelí celoodvětvovému strukturálnímu tlaku danému tahem na zelenější energie.

Z pohledu dividendy...

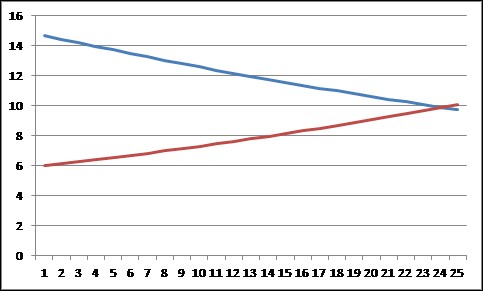

Stejně jako u Intelu se můžeme u Cisca zamýšlet nad tím, jaká část onoho FCF bude skutečně patřit akcionářům (nakolik se bude rovnat FCF a tok hotovosti generovaný pro akcionáře FCFE). Pro zkrácení celé diskuse se můžeme i zde podívat na to, jak vypadá valuace z perspektivy dividendy. ve fiskálním roce 2020 vyplatilo celkem 6 miliard dividend. Kapitalizaci by pak podle mých hrubých kalkulací ospravedlnilo, kdyby dividenda rostla o 2,2 % ročně. U Intelu nám vycházelo asi 1,8 %. Jinak řečeno, obě firmy jsou z tohoto pohledu trhem naceněny zhruba podobně – jejich kapitalizace implikuje zhruba 2 % dlouhodobý růst dividend. Pokud by čtenáře zajímalo, kdy by se protnula takto rostoucí dividenda a s klesajícím FCF (viz výše) – tedy kdy by firma na dividendy neměla z toho, co vydělá, tak může pohlédnout na následující graf:

Intel v minulých letech prováděl odkupy a vyplácel dividendy, které ve svém součtu někdy i převyšovaly jeho FCF. U Cisca tomu bylo ještě více, letos ale firma odkupy výrazně osekala. U Intelu jsem poukazoval na to, že podle některých názorů se firma příliš věnovala odkupům a namísto toho zaspala na investičním poli – málo dávala na udržení kroku s konkurencí. O tom, zda se řada společností na trhu nevěnuje finančnímu inženýrství namísto investicím do podnikání se přitom hovoří již řadu let, podle mne tu je těžké zobecňovat. Někde odkupy namístě jsou, někde podle mne moc ne.

Každopádně i u Cisca vidíme, že jeho volný tok hotovosti výrazně převyšuje v současnosti vyplácené dividendy a v tomto smyslu tedy zdroje pro její dlouhodobé zvyšování jsou. I kdyby FCF dlouhodobě mírně klesalo, s mírně rostoucími dividendami by se protnulo za více než 20 let. Rozhodující ale pro akcii bude samozřejmě fundament a další výsledky. Docela zajímavé je, že třeba S&P Global Market Intelligence u Intelu čeká, že jeho výsledky se začnou zlepšovat už v roce 2022, ale u Cisca na úrovni EBITDA a FCF počítá s tím, že na úroveň roku 2020 se jeho výsledky po poklesu dostanou opět až za 5 – 6 let. Výše uvedené by každopádně mělo posloužit zejména těm, kteří chtějí svůj již vyprofilovaný pohled na firmu a její budoucnost poměřit s tím, co si o ní implicitně myslí trh.