Komoditní supercyklus si bude vybírat, inflace poroste, ale nedostane se mimo kontrolu, v následujících měsících si povedou dobře cyklické hodnotové akcie. A v nových Perlách týdne i to, kdy by výnosy dluhopisů mohly táhnout akcie dolů a další zajímavosti z trhu a ekonomiky z tohoto týdne.

Komoditní supercyklus: Na trzích se hovoří o novém komoditním supercyklu a Francisco Blanch z Securities k tomu na Bloomberg Markets uvedl, že tlaky na růst cen jsou skutečně patrné u řady komodit. A objevuje se „pohyb ve stylu supercyklu“. Nejde ovšem o komodity všechny, jedná se zejména o průmyslové kovy, ale ne třeba o ropu. Ta podle stratéga supercyklem pravděpodobně neprojde.

Blanch považuje za atraktivní měď a nikl spolu s hliníkem. Zajímavá může být i platina, či stříbro díky jejich vztahu k některým moderním technologiím. A také akcie společností, které se v odvětví zmíněných komodit pohybují. Kovům by měly prospívat i dlouhodobé trendy, mezi které patří elektrifikace dopravy a dekarbonizace výroby elektrické energie.

Podle amerického prezidenta Bidena by mohla být americká populace proočkovaná do května letošního roku a pokud by k něčemu takovému došlo, mělo by to podle stratéga dopad i na ceny komodit v oblasti energií. Mimo jiné proto, že se zvedne mobilita lidí a vzroste poptávka po ropě a palivech. K tomu se přidává cyklický dopad stimulace. Letos se cena ropy podle stratéga nedostane nad 70 dolarů za barel, což vyvolá „reakci na straně americké těžby z břidlic“.

OPEC se podle Blanche snaží udržet co nejvyšší současnou cenu ropy a zároveň co nejvíce stlačit dolů cenu budoucích dodávek, a to právě kvůli konkurenci ze strany americké těžby. Je tu ale možnost, že v následujících třech letech dojde k nečekaně prudkému růstu poptávky po ropě taženému rychlým ekonomickým oživením. Takový vývoj by mohl zvednout cenu ropy až nad 100 dolarů za barel. Na takový scénář by musela rychle růst americká i světová ekonomika, musel by být slabší dolar a pokračovat uvolněná monetární politika. Nešlo by ale o zmíněný supercyklus.

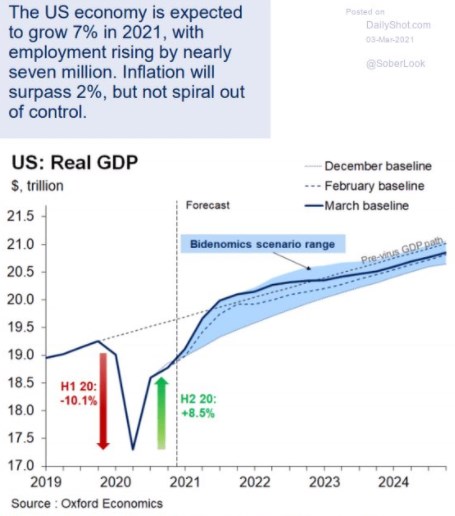

Produkt nad trend, inflace nad 2 %, ale ne mimo kontrolu: Oxford Economics v následujícím grafu prezentuje své projekce amerického produktu. V základním scénáři z tohoto měsíce počítají ekonomové společnosti s tím, že produkt se během letošního roku dostane nad předpandemický trend, výrazně k tomu přispěje fiskální stimulace nové americké vlády. Na konci roku 2022 se ovšem HDP vrátí pod úroveň trendu, i když s podobným tempem růstu:

Zdroj: Twitter

Oxford Economics v komentáři ke grafu píše, že americká ekonomika letos poroste o 7 %, počet zaměstnaných vzroste o téměř sedm milionů a inflace se zvedne nad 2 %. Mimo kontrolu se ovšem podle ekonomů nedostane.

Nemístné obavy z inflace: Část investorů se podle Yahoo Finance obává růstu sazeb, Brian Belski z BMO Capital Markets k tomu uvedl, že jeho společnost se nezaobírá krátkodobými fluktuacemi a příběhy na trhu. Zajímá ji dlouhodobý vývoj a v souvislosti se sazbami tedy to, jak vypadá a bude vypadat celý cyklus zvedání sazeb. Podle jeho názoru tu platí základní mechanismus, kdy se nejdříve zvedají ceny akcií, pak zisky obchodovaných společností a pak se zvedá celá ekonomika. A v současné době mohou akcie růst dál i přesto, že sazby půjdou nahoru.

Podle stratéga jsou nemístné i obavy z vysoké inflace. Ty panují již celá desetiletí, inflace se přesto stále drží nízko a nedá se čekat, že by se zvedla dříve, než výrazně poklesne nezaměstnanost v americké ekonomice. Dosažení inflačních úrovní nezaměstnanosti pak podle stratéga nebude trvat pár čtvrtletí, ale roky. Letošní rok by také mohl podle stratéga přinést zisky obchodovaných firem znatelně nad očekávanými 175 dolary na akcii.

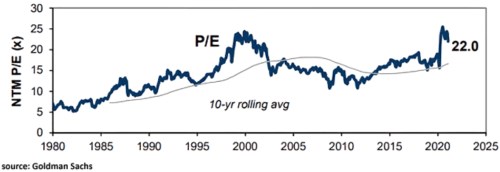

Valuace vysoko: v následujícím grafu ukazuje vývoj poměru cen akcií k ziskům očekávaným v následujících 12 měsících. Spolu s tím i desetiletý plovoucí průměr tohoto valuačního měřítka:

Zdroj: Twitter

V první polovině osmdesátých let se PE pohybovalo hluboko pod deseti, postupný růst valuací dosáhl vrcholu na hodnotách blížících se na špičce technologické bubliny 25. Následného dna bylo dosaženo během finanční krize, nyní se ale trh opět pohybuje na extrémních hodnotách a to i relativně k plovoucímu průměru.

Akcie a reálné sazby: Před pandemií byly výnosy desetiletých vládních obligací znatelně nad 1,6 %, ale když se před několika dny zvedly na tuto úroveň, vyvolalo to na akciových trzích obavy. Nyní sice výnosy klesly k úrovni 1,4 % a trhy se uklidnily, ale rozhodující tu jsou ne sazby nominální, ale reálné. Pro Yahoo Finance to uvedl Michael Arone, stratég společnosti Global Advisors. A pokračoval tím, že právě růst sazeb nad 1,5 – 1,6 % zvedá reálné sazby počítané na základě jádrové inflace do kladných čísel a to s sebou nese znatelné utahování finančních podmínek v americké ekonomice.

Mohou tedy výnosy růst a akcie dál posilovat? Podle stratéga bude rozhodující, zda pohyb výnosů obligací bude odpovídat síle oživení. Pokud ano, pro akcie to nemusí být větší problém. Rozhodující přitom budou opět výnosy reálné. Stratég pak očekává, že v následujícím období, charakterizovaném sílícím oživením a rostoucími sazbami, si povedou dobře cyklické hodnotové akcie. V delším období ale bude růst ekonomiky brzděn deficity a dluhy a pak budou atraktivní zejména firmy se strukturálně pozitivním růstovým výhledem. Takovými firmami by mohly být například ty, které se zaměřují na cloudové služby. A „další , další Facebook“, uvedl stratég, ale konkrétní nebyl.

Nejsme v bublině, ale existují varovná znamení, kdy některá aktiva prudce rostou zejména kvůli tomu, kolik je na trhu likvidity, míní stratég. V této souvislosti zmínil bitcoin, či SPAC. Tedy společnosti, které vstupují na burzu bez vlastní provozní aktivity a jsou používány pro akvizice jiných firem, které se nechtějí na burzu dostat tradičním úpisem akcií.

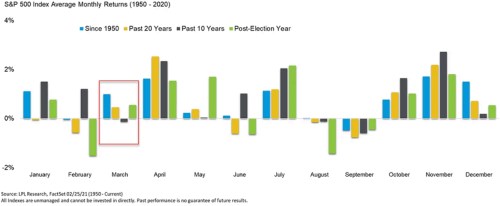

Měsíce podle návratnosti: LPL Research se pustil do porovnávání návratnosti amerického trhu v jednotlivých měsících roku. Sloupce konkrétně ukazují průměrné návratnosti od roku 1950, během posledních 20 let, posledních deseti let a v letech po prezidentských volbách. Nejhůře pro býky ze srovnání vychází září a srpen, opak platí o listopadu a dubnu. Posledních deset let moc nenahrávalo březnu, relativně dobře si vede podle dat od roku 1950:

Zdroj: Twitter