Moneta Money Bank dosáhla v prvním letošním čtvrtletí čistého zisku 598 miliónů Kč. Za první čtvrtletí 2021 dosáhl zisk před zohledněním nákladů na riziko 1,165 miliónů Kč, náklady na riziko tvořily celkem 418 miliónů Kč. Celkové provozní výnosy na úrovni 2 682 miliónů Kč podpořil meziroční růst čistých úrokových výnosů o 1,5 procenta i meziroční růst čistého výnosu z poplatků a provizí o 2,7 procenta. Konsensuálním odhadem analytiků byl čistý zisk 576 mil. Kč a celkové výnosy 2 723 milionů korun. Cena akcií na pražské urze po prvotním váhání míří nahoru, po necelé první půlhodině obchodování titul přidává zhruba 0,3 % na 81,20 Kč na akcii.

„Banka zaznamenala významný pokles výnosů z finančních operací (meziročně o 74,3 procenta), který způsobila absence výnosu z prodeje dluhopisů, realizovaného v prvním čtvrtletí roku 2020. Ostatní výnosy meziročně poklesly o 38,1 procent,“ uvedla ve zprávě Moneta.

Celkové provozní náklady skončily čtvrtletí na úrovni 1 517 miliónů Kč, což představuje meziroční nárůst o 185 miliónů, podle banky zejména kvůli loňské akvizici. „Hlavní důvody byly vyšší příspěvky do regulatorních fondů (meziročně vyšší o 36,2 procenta), vyšší personální (meziročně o 12,1 procent vyšší), administrativní a ostatní náklady (vyšší meziročně o 2,1 procent) a odpisy a amortizace (růst o 22,2 procent),“ uvádí Moneta.

Náklady na riziko dosáhly úrovně 418 miliónů Kč neboli 0,73 procenta a byly stále ovlivněny tvorbou opravných položek kvůli pandemii COVID-19. Daně na úrovni 149 miliónů Kč se promítly do efektivní daňové sazby ve výši 19,9 procent.

„Vedení banky tímto děkuje všem zaměstnancům za dobré výsledky, kterých jsme dosáhli v tak obtížné době. Věříme, že jsme na dobré cestě splnit všechna očekávání našich akcionářů,“ uvedl šéf banky Tomáš Spurný.

Akvizice společností ze skupiny PPF

V prvním čtvrtletí Moneta obdržela návrh od Skupiny PPF na odkup až 29 procent akcií banky prostřednictvím veřejného návrhu na odkup akcií, společně s nabídkou na zahájení akvizice Air Bank a přidružených společností (Home Credit CZ a SK a Benxy). Na základě tohoto veřejného návrhu na odkup akcií zvýšila Skupina PPF svůj podíl v Monetě na 28,37 procent k 20. dubnu 2021.

„Moneta provedla hloubkovou kontrolu u Air Bank a přidružených společností a zahájila vyjednávání o podmínkách případné akvizice. Moneta plánuje dokončit tento proces v polovině roku 2021,“ uvedla nyní s výsledky banka.

Audit návrhu plánu PPF spojit Monetu s jejími finančními firmami je hotov

Hloubková kontrola návrhu plánu skupiny PPF spojit Monetu Money Bank s jejími bankovními firmami, tedy s Air Bank, česko-slovenskou částí splátkové firmy Home Credit a se start-upem Benxy, je hotová. Moneta a PPF teď pracují na dohodě o ceně, za kterou se sloučení uskuteční. Tento návrh v následujících týdnech předloží akcionářům Monety na mimořádné valné hromadě. V České televizi (ČT) to včera řekl generální ředitel Monety Tomáš Spurný.

Podstata plánu spočívá v tom, že by Moneta fúzovala se společnostmi PPF a za to by této finanční skupině zaplatila svými akciemi, čímž by se celkově PPF dostala k 57 procentům nově vzniklé společnosti. PPF má nyní podíl v Monetě zhruba 28 procent. Podíl získala i díky nabídce odkupu akcií za 80 Kč za jednu.

PPF podle Spurného do Monety při odkupu jejích akcií investovala 11,3 miliardy Kč, což je 1,5násobek čisté účetní hodnoty Monety. Připustil, že by bylo nezodpovědné říct, že "věci nekomplikuje" nedávná smrt majitele PPF a nejbohatšího Čecha Petra Kellnera. Vedoucí manažeři PPF ale podle něj deklarují, že chtějí transakci dokončit.

Případná akvizice by se mohla podle Spurného uskutečnit v létě, dokončení spojení předpokládá "do roka a do dne". V prvních letech by měly fungovat souběžně obě značky, řekl. Uvažuje se o mixu obou značek, případně i o úplně novém názvu.

"Banka na to, aby mohla existovat a prosperovat, platit dividendy, tak musí být velká, to si obě strany uvědomují," řekl Spurný. Poukázal na to, že spojením by vznikla banka s bilanční sumou 500 miliard Kč. Moneta Money Bank má nyní zhruba 1,4 milionu klientů, Air Bank víc než 1,2 milionu.

Náklady na riziko a kvalita aktiv podrobněji

"Náklady na riziko ve výši 418 miliónů Kč jsou významně nižší než ve stejném čtvrtletí minulého roku, protože tvorba opravných položek v souvislosti s pandemií COVID-19 proběhla v roce 2020," uvádí banka. Celkové krytí úvěrového portfolia vzrostlo na 2,6 procent z 2,2 procent v předchozím roce, poměr nevýkonných úvěrů stoupl na 2,8 procent z 1,9 procent v prvním čtvrtletí 2021, což představuje 6,6 miliard Kč ve srovnání s 3,1 miliardami Kč celkového portfolia nevýkonných úvěrů v loňském roce.

"Portfolio nevýkonných úvěrů, které vznikly v důsledku splátkových moratorií, bylo ke konci prvního čtvrtletí 2021 na úrovni 2,6 miliard Kč. Z toho 1,5 miliardy Kč je již pravidelně spláceno a tyto angažovanosti mohou být v budoucnu opět přesunuty do vyšší kategorie, pokud platební morálka vydrží, 0,8 miliardy Kč zůstává v režimu odkladu splátek a 0,4 miliardy Kč je již po splatnosti," uvedla banka.

Žádost k ČNB o výplatu dividend za 1,5 miliardy korun

Moneta disponuje dle výsledkové zprávy silnou kapitálovou pozicí s ukazatelem kapitálové přiměřenosti na úrovni 18,5 procent, což je 4,1 procent nad regulatorním požadavkem ve výší 14,4 procent (včetně manažerské kapitálové rezervy ve výši 100 bazických bodů). Regulatorní kapitál je pak na úrovni 28,8 miliardy Kč. "Moneta podala žádost na ČNB o schválení výplaty dividendy ve výši 1,5 miliardy Kč v souladu s limity nastavenými regulátorem," uvedla banka.

Provozní výkonnost

Navzdory pandemii COVID-19 a příslušným omezením Moneta dle svých slov pokračovala v úspěšném růstu úvěrových i depozitních aktivit a dokončila integraci společností akvírovaných v roce 2020. "Růst úvěrů o 43,9 procent byl poháněn 69,4procentním růstem retailových úvěrů a 9,4procentním růstem komerčních úvěrů. Nejvýznamnější expanze pak proběhla u retailových hypotečních úvěrů, které vzrostly o 124,2 procenta. Moneta tím zvýšila svůj tržní podíl na 7,2 procenta. Portfolio spotřebitelských úvěrů stouplo o 17,5 procent, podporováno loňskou akvizicí, rostla také produkce nových spotřebitelských úvěrů, a to o 2,9 procenta. Moneta rozšířila také depozitní portfolio díky organickému růstu a dosáhla bilance ve výši 265,6 miliard Kč. "Tento výsledek se rovná ročnímu nárůstu ve výši 49,2 procenta. Retailové vklady vzrostly o 66,2 procent, zatímco komerční vklady stouply o 15,9 procenta. Mimo to MONETA úspěšně pokračovala v prodeji investičních produktů, které dosáhly 20,0 miliard Kč a představují nárůst o 68,0 procent v této kategorii," uvedla banka.

Výhled

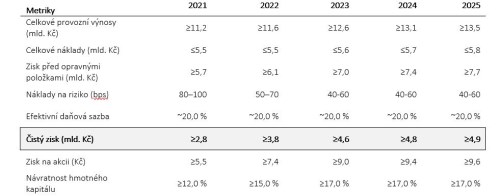

Již dne 30. října 2020 Moneta představila výhled minimálních cílů, založený na odhadech v souvislosti s dopady pandemie COVID-19. Vedení Monety očekává, že v následujících 5 letech vykáže skupina Moneta kumulovaný čistý zisk více než 20 miliard korun. Tento výhled Moneta opakuje i nyní po číslech za první čtvrtletí roku 2021.