Strategas tvrdí, že letos už si investoři budou muset vybrat mezi hodnotovými a růstovými akciemi, ten správný posun je přitom podle společnosti směrem k těm prvním. Oxford Economics poukazuje na výrazný strukturální posun na americkém trhu práce, MUFG Bank rozebírá důvody pro další posilování dolaru. A ještě více v nových Perlách týdne.

Dolar a měnové trhy v letošním roce: Yahoo Finance tvrdí, že americký prezident Biden věří v pozitivní efekt silného dolaru a o kurzu americké měny hovořil i měnový analytik MUFG Bank Lee Hardman. Dolar podle něj bude ovlivněn hlavně tím, že pokračující inflační tlaky v americké ekonomice budou nutit Fed k rychlejšímu obratu v jeho monetární politice. Trhy nyní plně počítají s trojím zvýšením sazeb v letošním roce, Hardman ale míní, že existuje prostor pro větší počet zvyšování a to nejen letos, ale i v dalších letech.

Trhy nyní počítají konkrétně s tím, že sazby Fedu se nakonec usadí blízko 2 % a podle analytika je to z historického hlediska stále velmi nízko. Sazby tak nakonec mohou skončit výše. Což by se celkově mělo promítat i do tlaků na další posilování kurzu americké měny. To už by ale mělo být umírněnější, protože většina zpráv a očekávání týkajících se růstu amerických sazeb již je v kurzu dolaru přece jen odražena.

Hardman byl také tázán na vývoj u turecké liry. Podle něj je její kurz ovlivněn zejména špatným nastavením ekonomické politiky, protože turecký prezident i vedení centrální banky se domnívají, že nižší sazby se neprojeví rostoucí inflací. Jenže inflace je již nyní v této zemi problémem a ekonomická politika na to adekvátně nereaguje. Vláda se sice určitými intervencemi snaží zpomalit dolarizaci ekonomiky, ale to nic nemění na celkovém obrázku, kterému dominují zmíněné vysoké inflační tlaky. A udržitelný obrat na liře nepřijde, pokud se vláda neobrátí ke „konvenční ekonomické politice“.

Minulý rok si vedlo dobře čínské renminbi, což je podle experta zejména dorazem strukturálního posunu v globální spotřebitelské poptávce. Ta se totiž vychýlila směrem od služeb ke zboží, což pomohlo čínských exportům a také čínské měně. Letos by ale apreciační tlaky u renminbi měly slábnout s tím, jak se bude normalizovat situace v globální ekonomice včetně struktury poptávky. Slábnoucí ekonomická aktivita v Číně také vede vládu k uvolňování monetární politiky.

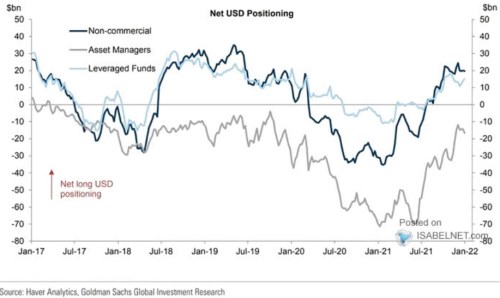

Graf od ukazuje vývoj čistých pozic na dolaru u nekomerčních subjektů a investičních institucí:

Zdroj: Twitter

Tentokrát jiný typ taperingu: Akcie v minulosti reagovaly na informace o snižování nákupů aktiv americkou centrální bankou negativním způsobem již několikrát. Pokud by k tomu nyní opět došlo, bude situace jiná, protože nyní se pohybujeme v prostředí vyšší inflace. Když se totiž v minulosti dostavila negativní reakce trhů, Fed je mohl následně uklidnit tím, že tapering zvolní, či jej pozdrží. Kvůli současné výši inflace ale nyní tuto možnost nemá. Pro CNBC to uvedl známý investor a ekonom Ed Yardeni s tím, že nyní budou v tomto ohledu rozhodující tenze v dodavatelských řetězcích, protože ty významně promlouvají do inflace. A podle ekonoma se objevují první známky jejich polevování.

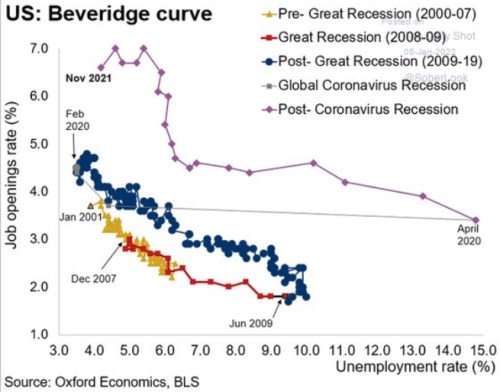

Výrazný posun na trhu práce: Následující graf ukazuje, jak se postupně měnila charakteristika amerického trhu práce. Oxford Economics konkrétně porovnává různé verze Beveridgeovy křivky – inverzního vztahu mezi počtem volných pracovních míst a mírou nezaměstnanosti. Před finanční krizí a během ní byla křivka umístěna vlevo dole. Poté se posunula o něco doprava a během pandemie tím samým směrem s výrazně větší razancí. To znamená, že nyní pozorujeme u dané míry nezaměstnanosti mnohem více volných pracovních míst, než před finanční krizí:

Zdroj: Twitter

Potřeba si vybrat růst, nebo hodnotu: Akcie si obvykle vedou dobře ještě asi rok poté, co americká centrální banka začne zvedat sazby. Pro CNBC to připomněl Jason Trennert, který stojí v čele společnosti Strategas. Dodal ale jednu věc: Reálné sazby jsou nyní hluboko v negativních číslech a jsou nejnižší od sedmdesátých let. Fed je tak podle experta „za křivkou“ a to znamená, že investoři by se měli orientovat spíše na hodnotové akcie a sektory, včetně finančního, energetiky a materiálů.

Stejné doporučení expert zmiňoval již minulý rok, to si ale vedly dobře i růstové akcie. Letos si ovšem podle něj budou investoři muset již vybrat, zda se budou orientovat na hodnotu, či na růst. Trennert byl následně tázán na rozhodování o dalším směru monetární politiky v USA. Odpověděl, že vedení Fedu nefunguje jako demokratická instituce, ale že rozhodnutí nakonec záleží na jeho šéfovi. V druhé polovině roku se pak podle experta bude stávat z monetární politiky stále více politické téma

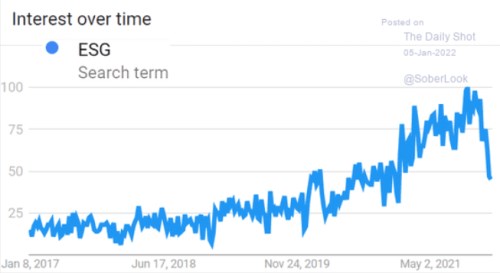

Opadající zájem o ESG? Následující graf ukazuje vývoj počtu vyhledávání výrazu ESG a podle něj v poslední době zájem o tuto oblast výrazně klesá:

Zdroj: