Poptávka po některých aktivech, která byla v průběhu pandemie opomíjena, by mohla prudce vzrůst, protože svět přechází na nové, udržitelnější paradigma. Jinde to ale bude bolet, napsala společnost Fidelity.

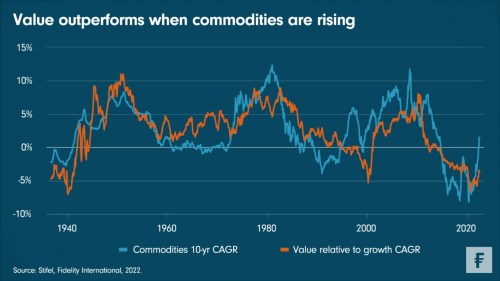

Graf: Hodnota roste, když komodity zpevňují:

Už před 18 měsíci banka upozornila na možnost nového komoditního "supercyklu", a přestože válka na Ukrajině zkalila hladinu, množství argumentů pro delší období vysokých cen komodit nepolevilo. Stejně jako během desetiletí před světovou finanční krizí v roce 2008 potřeba ekologické transformace znamená, že po některých surovinách je a bude masivní poptávka. „To by mělo podpořit dlouhodobý růst cen kovů, jako je nikl, kobalt a lithium, které jsou klíčovými vstupy do elektrické infrastruktury. Tu svět potřebuje, spolu se změnou cen emisí. Pokud se tyto předpoklady potvrdí, investoři budou čelit novým schématům,“ vysvětluje Aditya Khowala, portfolio manažer se specializací na americké akcie společnosti Fidelity International.

Jak ukazuje historický graf výše, když se komoditám daří, "růstové" akcie – včetně technologických a mnoha dalších, které během globálního zotavování z pandemie prudce vzrostly – si obvykle vedou hůře než "hodnotové" akcie z oblasti financí nebo spotřebního zboží. Totéž platí pro index S&P 500, který má historicky tendenci vyvíjet se opačným směrem než ceny komodit.

Teorie supercyklu je stále ještě ve hvězdách a situace může být nejednoznačná. Napětí na trhu s ropou v posledních šesti měsících by mohlo polevit. Také tvrdé přistání světové ekonomiky by mohlo ceny komodit stáhnout zpět a investice do ropy a zemního plynu na Blízkém východě a ve Spojených státech by se mohly obnovit.

Z hlediska životního prostředí se však zdá, že značné části světa se vydaly směrem, který vyžaduje stejně radikální změny ve městech a infrastruktuře – jako například růst Číny v roce 2000 nebo rekonstrukce Evropy a Japonska v 50. letech 20. století. Pokud k tomu dojde, bude to znamenat, že kvůli strukturální inflaci s námi krize nákladů na život možná nějakou dobu zůstane. Zároveň ale také to, že investoři budou odměněni za vyčlenění kapitálu na přechod k ekologičtějším variantám: například investice do elektrifikace, do nových systémů vytápění domácností, do nových dopravních systémů a nových způsobů pěstování a balení potravin.

Cestou bychom také mohli očistit finanční systém od chybné alokace kapitálu způsobené desetiletím velkorysosti centrálních bank. Reálná aktiva budou profitovat na úkor finančních aktiv a řada z těchto bublin již splaskává. Tato cesta nebude lehká, avšak změna režimu nikdy není snadná.

Zdroj: Fidelity International