V době, kdy se již pomalu blíží rok 2023, nemají globální trhy aktiv rozhodně nouzi o překážky. Snahy amerického Fedu o kontrolu prudce rostoucí inflace v USA vedou k výraznému zhodnocování dolaru a odlivu kapitálu z ostatních regionů. V Evropě i Spojeném království zuří energetická krize a konec ničivé války mezi Ruskem a Ukrajinou je prozatím v nedohlednu. Inflace je ve většině regionů i nadále vysoká, důvěra spotřebitelů je na bodu mrazu a převodovka čínské ekonomiky se zasekla na jedničce. Toto množství výzev dokresluje komplikovaný investiční rámec, který nastane s příchodem nového roku. Fidelity International očekává, že volatilita zůstane ještě nějakou dobu na vysoké úrovni.

Defenziva

Domníváme se, že defenzivní nastavení bude pro investory v roce 2023 stále důležité, uvádí Henk Jan Rikkerink, globální vedoucí Multi Asset u Fidelity International. Peníze a nekorelovaná aktiva budou klíčovou součástí smíšených portfolií, dokud volatilita neustoupí. Určitou roli budou pravděpodobně hrát i státní dluhopisy, zejména nyní, kdy jsou výnosy mnohem atraktivnější. Pokud dojde v roce 2023 k tvrdému přistání, a podle našeho názoru tomu tak bude, měly by centrální banky ve světle zpomalujícího růstu ustoupit od dalšího zvyšování sazeb. Příznivé strukturální faktory, které dluhopisy posledních 40 let podporovaly, do určité míry odezněly, avšak státní dluhopisy hrají z hlediska diverzifikace během recese zcela zásadní roli.

Akcie dosud nereflektovaly zhoršující se prostředí

Doba pro opětovné alokace do akcií opět přijde. Prozatím však zhoršující se prostředí není v rámci prognóz ani ocenění reflektováno, což naznačuje, že existuje riziko dalšího poklesu. Očekáváme, že volatilita zůstane vysoká, přičemž nálada je natolik skleslá, že jsou pravděpodobné prudké – třebaže krátkodobé – výkyvy. Odhady zisků pro rok 2022 se během roku postupně snižovaly, ale ty pro rok 2023 se stěží posunuly. Vzhledem k náročném výhledu pro následující rok jde o určitou anomálii. Ceny do určité míry poklesly; objevují se oblasti, které nabízejí reálnou hodnotu. Avšak v porovnání s minulostí je řada trhů na hony vzdálena situaci, kdy by bylo možné označit je jako „levné“.

Potencionální katalyzátory pro zlepšení sentimentu

S příchodem roku 2023 se zaměřujeme na identifikaci růstových oblastí v prostředí, které se vyznačuje nízkým růstem. Ačkoliv je celkový investiční výhled ponurý, existuje několik témat, která by mohla být katalyzátorem pro zlepšení sentimentu. Za prvé se objevují signály toho, že dochází k určitému zklidnění tvrdých dat pro USA, což by mohlo být poslem vytoužené změny přístupu Fedu. Ačkoliv se nedomníváme, že to bude brzy, až k tomu opravdu dojde, mělo by to podpořit riziková aktiva, jako jsou akcie a úvěry, i státní dluhopisy.

Za druhé by celkový výhled pro daný region zlepšila jakákoliv úleva pro evropské spotřebitele – ať již v podobě nečekaného konce války nebo komplexního balíčku fiskální podpory.

Za třetí platí, že trhy by velmi pozitivně přijaly jakýkoliv náznak toho, že čínské úřady jsou připraveny uvolnit přísná covidová pravidla, případně svou pozornost opět přenést od reforem zpět k růstu.

A konečně pak budeme pozorně sledovat kroky japonské centrální banky (Bank of Japan), které by případně naznačovaly možný odklon od řízení růstové křivky. To by zastavilo devalvaci jenu a mohlo by mít celosvětově pozitivní vliv na vyšší výnosy státních dluhopisů.

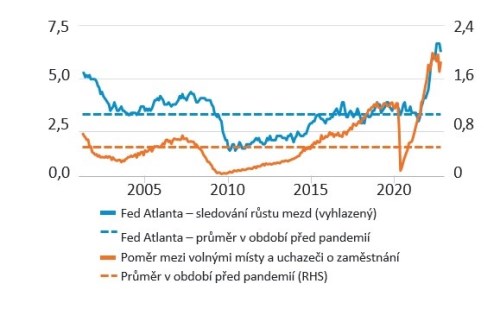

Graf: Trh práce i mzdy

Zdroj: Refinitiv, Fidelity International, říjen 2021.

Deglobalizace

Očekáváme, že strukturální témata, jako je deglobalizace nebo relokalizace výroby, budou pokračovat i v roce 2023. Čína prochází určitou přeměnou a my se domníváme, že postupné rozdělování cest Číny a západu bude pokračovat. Ačkoliv to může mít na Čínu negativní dopad, změny v dodavatelských řetězcích rovněž přinesou příležitosti pro jiné země, především pro Mexiko a Kanadu, ale také pro latinskoamerické ekonomiky, Thajsko či Vietnam.

Méně korelované investiční nástroje budou důležitou součástí investičního arzenálu

Prvním pravidlem pro investování do aktiv různých tříd je samozřejmě pochopení toho, jakým způsobem se jednotlivé třídy aktiv chovají v krátkodobém i dlouhodobém horizontu. Pokud jde o dlouhodobější horizont, nevidíme žádný důvod ke zbytečnému pesimismu. Ekonomiky aktuální obtížnou situaci překonají a nepochybně z ní nakonec vyjdou silnější. Jakožto dlouhodobí investoři bychom neměli zapomínat na celkový kontext, ale měli bychom dávat pozor na příležitosti, které se po cestě objeví, s cílem využívat krátkodobé benefity a zmírňovat nepříznivé vlivy.

Domníváme se, že v roce 2023 i v letech následujících musí investoři, kteří investují do aktiv různých tříd, využívat co možná nejširší soubor nástrojů. Méně korelované nástroje budou důležitou součástí investičního arzenálu – od likvidních strategií absolutní návratnosti (zaměřených na pozitivní nekorelující výnosy), přes kotované alternativy (včetně infrastruktury a obnovitelných zdrojů), až po soukromá aktiva (včetně soukromých kapitálových investic, úvěrů soukromým subjektům a nemovitostí). Následující období a výzvy, které se k těmto obdobím pojí, opravdu vyžadují širší zdroje diverzifikace a rizika, kdy budou investoři nuceni hledat pro zajištění výsledků v dlouhodobém horizontu mimo spektrum tradičních aktiv.

Zdroj: Fidelity International