Jedním z vážných kandidátů na celosvětově nejdůležitější cenu na finančních trzích by podle mne byly výnosy desetiletých vládních dluhopisů v USA. Je to patrné i z toho, jak často se hovoří o jejich vlivu na jiná aktiva, zatímco v opačném směru mnoho úvah neslyšíme. Platí to i o akciích a dolaru. Co na straně zmíněných výnosů předpovídá a jaký by to mohlo mít dopad na akciový trh?

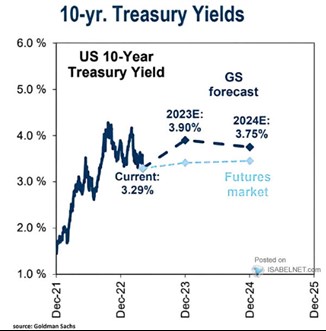

Výnosy vládních dluhopisů v USA do značné míry odráží ekonomický výhled. S tím, že boom a vyšší inflační tlaky snižují atraktivitu obligací, ceny pak klesají a výnosy rostou. Naopak útlum atraktivitu zvyšuje, spolu s ní ceny rostou a výnosy klesají*. Následující graf ukazuje vývoj výnosů desetiletých vládních dluhopisů a predikce . Vysoký nominální růst americké ekonomiky pomohl výnosům k jejich růstu z mimořádně nízkých 1,5 % na více než 4 %. Dál se ale i přes vysokou inflaci nedostaly, protože trhy očividně čekají její znatelný pokles a také zřejmě určitý útlum ekonomické aktivity.

Zdroj: Twitter

Predikce GS, podle kterých výnosy otočí zase nahoru, ale ne dramaticky, vnímám tak, že implikují něco jako hladké přistání. Tedy ne recesi, natož pak dlouhou a hlubokou. Implikace těchto predikcí GS pro akciový trh pak můžeme jako v řadě dalších případů odvozovat buď na základě historických zkušení, či fundamentální úvahou (nebo nějakou kombinací obou). V druhém případě bychom mohli postupovat třeba následovně:

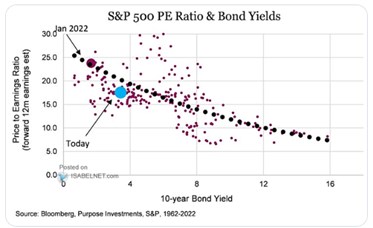

S výnosy dluhopisů na 3,8 %, rizikovou prémií trhu na 5,5 %, dlouhodobým růstem zisků na 6 % (historický dlouhodobý trend) a poměrem dividend k ziskům na 34 % (průměr posledních deseti let) by se PE indexu SPX z fundamentálního pohledu mělo pohybovat pod 11. Pokud zvýšíme výplatní poměr na 40 % (horní hranice posledních deseti let) a růst zisků na 7 % (čekáme tedy něco znatelně lepšího, než dlouhodobý předchozí trend), PE vychází na 17,3. Nyní je nad 18.

Stačí tedy relativně málo změnit vstupní proměnné a výsledky fundamentální kalkulace založené na Gordonově vzorci se dost liší. Je to mimochodem zřejmě jeden z důvodů, proč jsou akcie celkově tak volatilním trhem. Pomůže v naší dnešní úvaze historie? Následující graf porovnává historické kombinace výnosů desetiletých dluhopisů s valuacemi akcií. Při výnosech něco pod 4 % se PE výše zmíněné hodnotě pod 11 přiblížilo jen jednou. Většinou bylo znatelně výš, podle proložené křivky by se dokonce mělo „standardně“ pohybovat u 20:

Zdroj: Twitter

*Podle mne se dá docela přesvědčivě argumentovat, že tento fundamentální efekt je dokonce silnější, než efekt kvantitativního uvolňování, či utahování.