to s letošním vývojem zisků obchodovaných firem vidí podobně, jako konsenzus. Pro příští rok ale ekonomové této banky predikují dost rozdílná čísla, než o jakých hovoří onen pomyslný analytický konsenzus. Po delší době se podíváme právě na vývoj očekávaných (cyklických) zisků, ale začneme druhým pilířem, na kterém stojí vývoj cen akcií.

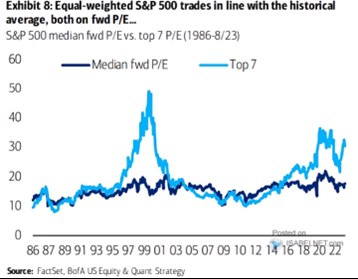

Jak připomíná následující graf, valuace jsou nyní na americkém trhu docela vysoko a o nějaké valuační skromnosti se nedá hovořit, ani pokud dáme stranou technologické akcie. Připomínám to opět proto, že historicky panuje určitá negativní korelace mezi výší valuací a dlouhodobější návratností. Tu můžeme interpretovat i tak, že pokud jsou valuace vysoko, další růst cen akcií stojí už jen/hlavně na ziscích.

Zdroj: X

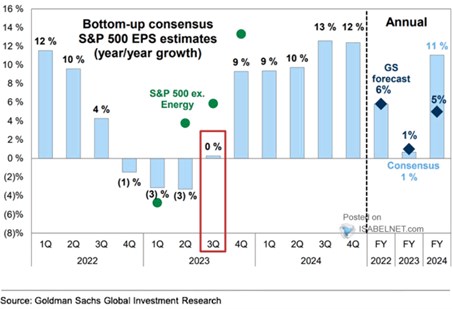

Takže co vidí na straně ziskovosti konsenzus a GS? Jak ukazuje druhý graf, letos by zisky měly podle obou meziročně mírně růst. Konsenzus pak ale pro rok 2024 vidí 11 % růst, zatímco GS „jen“ 5 %. V roce 2022 přitom zisky rostly o 6 % a to je shodou okolností i velmi dlouhodobý průměr (podle studie , kterou jsem tu před časem prezentoval). Konsenzus může zase v příštím roce vidět znatelné cyklické oživení a/nebo strukturální náběh na technologiemi zvýšený potenciál.

Zdroj: X

K uvedenému ještě graf třetí, který ukazuje opět konsenzus, ale v absolutních číslech. A k tomu predikce . Tato banka to letos stále vidí na znatelnou ziskovou recesi:

Zdroj: X

Zisky by tedy podle MS měly letos dosáhnout 185 dolarů, zatímco konsenzus hovoří pro letošní rok o 222 dolarech. Pro příští rok konsenzus predikuje 248 dolarů, což znamená onen zhruba 11 procentní růst. A pro rok 2025 275 dolarů, což je opět téměř 11 % růst. Tedy buď silný předpokládaný cyklus, nebo onen náběh na znatelnou strukturální změnu (měřenou relativně k onomu dlouhodobému průměru ve výši 6 %). Nebo něco mezi. Právě posun trendu – strukturální změn by přitom z hlediska hodnot akcií byla mnohem důležitější, než cyklický vývoj zisků. K ní a onomu dlouhodobému trendu více příště, dnes jsme viděli, že konsenzus (sell-side) vidí krátkodobější růst zisků jako dost silný, ne tak třeba v GS a MS.