Po roce 2008 sice růst ekonomiky nedosahoval žádné mimořádné síly, ale zisky obchodovaných firem si vedly dobře. A poměr jejich růstu k výnosům dlouhodobých vládních obligací byl dost vysoko. Takže pro akcie šlo celkově o dost přívětivé prostředí. jeho středobodem byla nízká inflace. A nyní se diskutuje o tom, zda by se ekonomika nemohla po pár letech inflace vysoké opět přesouvat k tomuto předchozímu nastavení. Někdy to bývá ve zkratce nazýváno návratem k tzv. dlouhodobé stagnaci, ale jak jsem tu včera poukazoval, „co nebylo, nemůže se vrátit“.

Příběh a teorie dlouhodobé stagnace poukazovaly na trendově klesající výnosy dluhopisů. Pracovaly s předpokladem, že příčinou je rostoucí převis nabídky (zamýšlených) úspor nad poptávkou po nich. Tedy chronicky slabá agregátní poptávka kombinovaná se sílou nabídky a generující tlak na pokles sazeb. Posledních pár let předvádělo spíše opak, k tomu se poukazuje na faktory jako deglobalizace, růst investic do energetické transformace, či třeba vyšší vládní dluhy. Tedy na faktory, které by návrat k onomu předchozímu standardu spíše blokovaly. Já jsem tu ale včera poukazoval hlavně na to, že ono vlastně k žádnému trendovému poklesu „skutečně bezrizikových“ výnosů nedocházelo. Tedy pokud se díváme na skutečné bezrizikové reálné sazby, které v sobě nemají inflaci a ani tzv. časovou prémii.

Z této perspektivy tak diskuse o možném návratu dlouhodobé stagnace nedávají smysl. Ne proto, že by vůbec nemohl nastat návrat do prostředí s nízkými sazbami a výnosy dluhopisů a to jak v absolutní rovině, tak relativně k růstu. Ale proto, že nešlo o prostředí, které by bylo výsledkem výrazného trendem poklesu skutečných bezrizikových sazeb. Od obecného k pár odhadům:

Pan Beckworth v roce 2016 používal na základě dlouhodobějšího vývoje za standard onoho skutečně bezrizikového výnosu 1,65 % (viz jeho graf z minulého článku). Pokud bychom z toho chtěli odvodit nějaký konkrétní odhad budoucích sazeb a výnosů, na tyto bezrizikové výnosy už stačí jen nasadit „správný“ odhad inflace a časové prémie. A máme výnosy nominální:

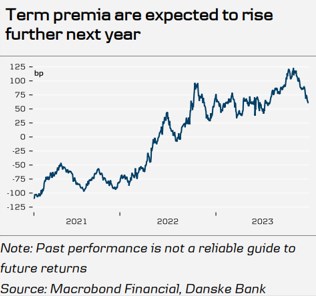

Pokud bychom tedy například pracovali s (odhadovaným) poklesem inflace na 2 % a časovou prémií cca 0,5 %, máme výnosy desetiletých vládních dluhopisů něco nad 4 %. Danske Bank hovoří pro letošní rok o výnosech 4,2 %, takže to by odpovídalo (opět viz včerejší článek). Danske ale také tvrdí, že časová prémie bude letos pravděpodobně opět růst (ze současných úrovní u oněch 0,5 %) – viz následující graf s odhady prémie. To by pak implikovalo nominální výnosy vyšší (a na predikce DB bychom se dostali jen s nižšími rovnovážnými bezrizikovými sazbami, s nižší inflací asi počítat nebudeme).