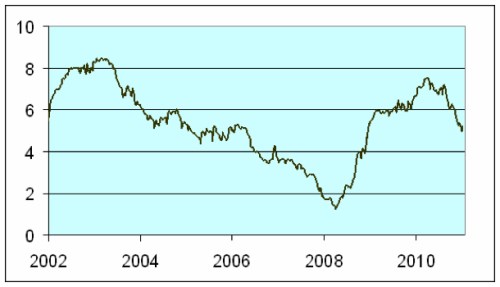

Když lidé hovoří o tištění peněz, jako první nás možná napadne, že mají na mysli zelené kousky papíru s obrázky mrtvých prezidentů. Následující graf ukazuje růst oběživa za posledních deset let (dvouleté intervaly) – za poslední dva roky vzrostl jeho objem o 5,2 % ročně, což je mírně pod desetiletým průměrem.

Růst objemu amerických dolarů v oběhu za posledních deset let

Zdroj: Fed

Pokud použijeme jednoduchý monetaristický pohled na inflaci (inflace = růst objemu peněz mínus růst reálného produktu) a za očekávaný růst produktu dosadíme číslo mírně překračující 3 % (současné odhady růstu), tento růst objemu peněz implikuje extrémně nízkou inflaci.

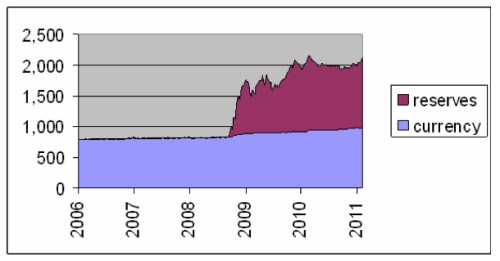

Pokud ale Fed v rámci QE2 netiskl peníze, čím platil vše, co nakoupil? Fed prostě zvýšil rezervy, které u něho banky v elektronické formě drží. Ty po roce 2008 explodovaly, jak ukazuje druhý graf vývoje objemu oběživa a rezerv v miliardách dolarů:

Zdroj: Fed

Jsou rezervy to samé, co peníze? Jednotlivé banky je mohou přeměnit na peníze, kdykoliv potřebují. Používají se také na platby mezi bankami. Během dne se tak mění vlastnictví rezerv u Fedu v důsledku transakcí, které mezi sebou banky uzavírají. Až do roku 2008 bankám z držení rezerv neplynul žádný úrok a namísto toho mohly vydělat tím, že nadbytečné rezervy investovaly – třeba ve formě jednodenní půjčky jiné bance.

Celkový objem nadbytečných rezerv tak byl na konci každého dne velmi malý, protože nikdo nechtěl držet nic nevydělávající rezervy. Pokud Fed nějaké vytvořil, výsledkem byla série mezibankovních transakcí, která nakonec skončila tak, že se rezervy přeměnily na peníze. Po roce 2008 se to ale změnilo, protože Fed začal z nadbytečných rezerv platit úroky a banky na jednodenních úvěrech téměř nic nevydělávaly. Nové rezervy tak zůstávají na účtech bank u Fedu a banky nemají nejmenší motivaci k jejich přeměně na peníze.

Samozřejmě to tak nebude fungovat donekonečna. Až se zlepší ekonomické podmínky, Fed bude muset udělat dvě věci. Bude muset prodat některá aktiva, která předtím koupil. Ten, kdo tato aktiva koupí, za ně Fedu zaplatí snížením svých rezerv držených u Fedu. A Fed bude také muset zvýšit úrokové sazby z rezerv, aby dal bankám motivaci k jejich držení.

S tím jsou evidentně spojeny dva potenciální problémy. Fed s tím bude muset začít ještě v době, kdy bude nezaměstnanost stále vysoká. S touto operací rovněž souvisí velká nejistota kvůli její velikosti a nedostatku zkušeností z minulosti. Obavy z toho, jak bude Fed úspěšný, se ale velmi liší od populárního názoru, že hyperinflace již čeká za rohem jako neodvratitelný důsledek všech těch peněz, které Fed údajně vytiskl.

Autorem je James D. Hamilton, profesor ekonomie na University of California.

(Zdroj: finance.fortune.cnn.com)