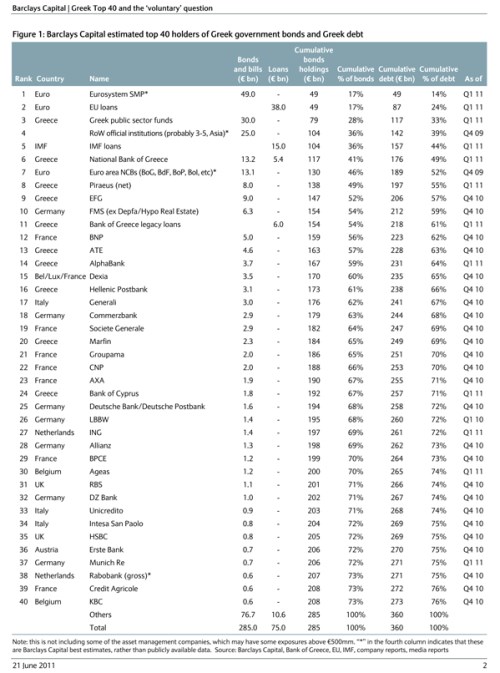

Veřejné instituce financované hlavně státními rozpočty členů eurozóny už drží víc jak 50 % veškerého řeckého dluhu ve formě obligací a přímých úvěrů. Vyplývá to z aktualizovaných statistik britské banky Capital.

Kumulovaná hodnota dluhopisů nakoupených Evropskou centrální bankou (ECB), záchranných úvěrů od eurozóny a Mezinárodního měnového fondu (MMF), půjček od jednotlivých centrálních bank eurozóny a také dluhopisů v držení řeckých státních institucí nyní činí 189 mld. EUR, z toho 130 mld. v dluhopisech a pokladničních poukázkách. Celkem přitom Řecko různým subjektům dluží 360 mld. EUR.

Podle to znamená, že dobrovolná restrukturalizace dluhového břemene bude teď snazší. Jelikož i řecké banky, které dohromady drží přes 30 mld. EUR v domácích státních obligacích, mají přirozený zájem na přežití svého největšího dlužníka, i ty by měly být ochotné se programu zúčastnit. Tím pádem už zbývají jen německá FMS (pohrobek po HypoRealEstate) a francouzská s expozicí přesahující 5 mld. EUR (viz tabulka).

Daleko zajímavější implikací je však skutečnost, že pokud Řecko opravdu nebude schopné svým závazkům dlouhodobě dostát (velmi pravděpodobná varianta), zaplatí restrukturalizaci hlavně daňoví poplatníci. A jelikož má MMF statut věřitele s přednostními právy, budou muset řecký účet vyrovnat hlavně daňoví poplatníci v eurozóně. Rozměr tohoto fiskálního transferu se přitom každým dnem zvětšuje.

I když se v posledních týdnech pozornost soustřeďuje na jednání se soukromými věřiteli, jejich účast je už nyní menšinová. Navíc, i kdyby ECB přestala s nákupy řeckých dluhopisů na sekundárním trhu, koncentrace dluhu ve veřejných institucích bude růst. Vláda v Athénách totiž může obligace splatit jen z peněz od MMF a EU. Do roku 2014 takto dovrší splatnost dluhopisy v hodnotě 100 mld. EUR. Pokud Řekové neseženou prostředky z privatizace (což se zatím nestalo), zvýší se expozice veřejného sektoru na 70 % celkové dluhové zátěže. I zásah soukromých investorů nakonec z velké části dopadne na bedra každého obyvatele eurozóny: řecké soukromé banky budou po restrukturalizaci pro přežití potřebovat mnohem víc než 10 mld. EUR, které jsou na jejich sanaci v současných záchranných fondech vyčleněny.

(Zdroj: Economist, Free Exchange)