Aktualizováno Důvodem může být změna v křehké rovnováze mezi kapitálovým a dividendovým výnosem, která se právě může nacházet na dalším historickém milníku. Většina kapitol historie investování do akcií čerpala z atraktivity relativně vysokých dividend. Dividendové výnosy byly pro návratnost nejdůležitější a přítok fondů tak často záležel především na nich. To již ale nemusí platit dlouho.

Statistiky ukazují, že za posledních 30 let převzaly kormidlo kapitálové výnosy plynoucí přímo ze zhodnocení vybraného titulu a trhy přály investorům sázejícím na růst. Podmínky v 80. a 90. letech byly pro kapitálové výnosy takřka ideální – dezinflace, komoditní trh pod nadvládou medvědů, globalizace, levná pracovní síla a automatizace provozů přinášely vytrvale rostoucí zisky společností a s nimi i ochotu investorů platit vyšší násobky P/E.

S příchodem globální ekonomické krize se však kola tohoto dobře namazaného stroje na peníze zadrhla a současná realita již návrat k rychle rostoucí globální ekonomice ani neslibuje. Otázkou dne tak je, zda dividendový výnos za absence růstového větru v zádech nebude nyní mít opět navrch.

Defensivněji ladění investoři sázky na každoročně vyplácené – co možná - stabilní dividendy, jaké se čekají například od telekomunikačních společností, vyhledávají již dnes. V současném prostředí, které nepřeje pozitivním zprávám, nejeden investiční stratég radí vkládat prostředky do společností se silnou dividendou, dostatkem hotovosti a vyváženou celkově strategií podnikání.

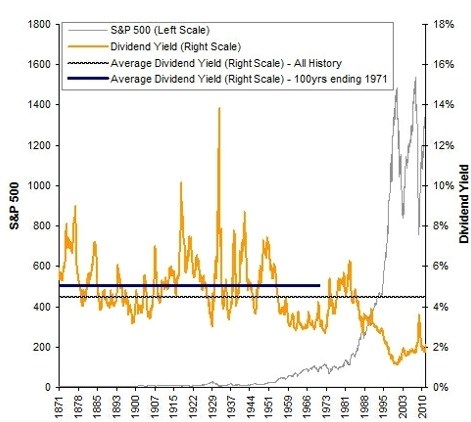

Jaký by měl posun dividendového výnosu do popředí dopad na ceny akcií? Analytická server Seeking Alpha spočítal, že průměrný výnos akcií v americkém indexu S&P 500 (a jeho předchůdcích) od roku 1871 do současnosti dosahuje 4,47 procenta. S ohledem na výše popsaný vývoj však průměr stlačuje níže dominance kapitálového výnosu v posledních třech dekádách. Za sto let do roku 1971, kdy nastoupil nový ekonomický systém a dolar přestal být přímo směnitelný za zlato, byl dividendový výnos 5,04 procenta.

V současnosti se dividendový výnos pětistovky firem tvořících index S&P dostal pod dvě procenta, pokud by se však měl vrátit na úrovně výše zmíněných historických průměrů, muselo by se tak stát - s ohledem na grafem demonstrovanou závislost - na úkor kapitálovému výnosu. To by ovlivnilo hodnotu v očích prorůstově orientovaných investorů a znamenalo pád valuace. Seeking Alpha po výpočtech založených na níže vynesených historických datech dospěl k závěru, že návrat dividendového výnosu na na 4,47 procenta by pro index S&P znamenal propad na 550 bodu (tedy o 55 procent proti včerejšímu závěru), zatímco růst výnosu na „očištěných“ 5,04 procenta by hlavní index Wall Street srazil až na 485 bodu, což by znamenalo 59,9% pád.

zdroj: Seeking Alpha

Kritici této myšlenky namítají, že dnes sledovatelný pokles dividendových výnosů svědčí spíše než o úpadku ekonomického prostředí o preferenci firem vynaložit volné peněžní prostředky jiným, pro investory také přínosným způsobem – zpětný odkup vlastních akcií, strategické akvizice za krizí stlačené ceny apod. Analýza výnosu z cashflow podle odpůrců již tak zlověstné signály nevysílá a podává relevantnější obrázek reality bez tajemných sil schopných potopit světové indexy o desítky procent.

(Zdroj: AP, Seeking Alpha, The Street)