Co by měl člověk v současném mediálním prostředí udělat, aby si získal pozornost? Je to jednoduché: Musí nabídnout extrémní pohled. Výsledkem je to, že vyrovnaných pohledů, které by nezahýbaly do extrémů, je velmi málo. Pokud tak například sledujeme hodnocení projevů prezidentských kandidátů, vidíme jen dvě skupiny. První říká, proč byl projev perfektní, naopak druhá řekne, proč byl hrozný. Větší rozlišení a dobře provedenou analýzu nenajdeme, a to se týká i názorů odborníků, včetně nositelů Nobelových cen.

Podobná polarizace bohužel neplatí jen v politice. Názory ohledně vývoje na trhu podléhají stejné dynamice. Jen zřídka slyšíme investiční radu, která by nebyla extrémní a naopak by obsahovala vyváženou analýzu. Namísto toho slyšíme, že „akcie jsou mrtvé, dluhopisy jsou mrtvé, zlato je mrtvé, strategie koupit a držet je mrtvá, ropa je mrtvá a my všichni jsme také mrtví“. Bill Gross ve svém posledním investičním výhledu tvrdil, že návratnost aktiv bude v budoucnu nižší, než tomu bylo v minulosti. Podle některých médií to znamená, že akcie jsou mrtvé. Bill ale ve stejném výhledu uvedl, že jejich návratnost bude vyšší než návratnost dluhopisů.

Bylo by to pohodlné, kdybychom mohli jako nejlepší investiční strategii vybrat jednu třídu aktiv. Budoucnost ale může přinést deflaci, mírnou inflaci či dokonce vysokou inflaci. Žádná skupina aktiv si nepovede dobře při všech scénářích a investoři tedy musí vytvořit portfolio, které ustojí jednotlivé možnosti. Bombastické nadpisy sice mohou generovat největší návštěvnost, obvykle ale znamenají špatnou investiční radu. Většina zodpovědných investorů však naštěstí ví, že popis optimální strategie zabere více než 140 slov.

Podívejme se nyní na akcie a na to, co bude generovat jejich návratnost v budoucnu:

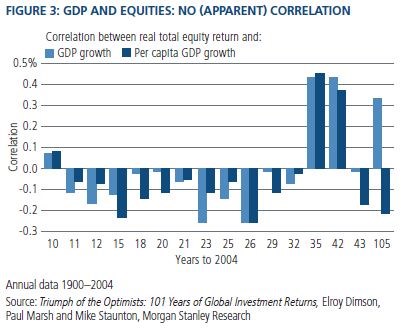

Růst zisků na akcii je tažen vývojem ekonomické aktivity. Někteří poukazují na skutečnost, že mezi návratností akcií a vývojem HDP není žádná korelace. Dokumentují to například následujícím grafem (korelace mezi reálným výnosem akcií a růstem HDP či růstem HDP na hlavu; na ose x leží jednotlivá období – roky do roku 2004):

To, že na první pohled nevidíme vztah, ale neznamená, že zde není kauzalita. Pokud měříme ekonomickou aktivitu na základě příjmů, můžeme říci, že se národní důchod rovná součtu mezd, nájmů, úrokových příjmů a zisků firem. V globální ekonomice je tento vztah samozřejmě složitější, ale přesto je jasné, že existuje vazba mezi zisky a HDP. Pohled ovšem komplikuje to, že u akcií sledujeme zisky na akcii EPS. Pokud tedy společnosti vydávají další akcie, poškozuje to EPS, zatímco jejich stahování z trhu funguje opačně. Podle některých je vydávání nových akcií právě tím faktorem, který ruší vazbu mezi ekonomickým růstem a návratností akcií. U zisků bychom si pak měli uvědomit i to, že v minulosti rostly také díky tomu, že se zvyšoval jejich podíl na HDP. Tak to ale nemůže jít donekonečna a růst zisků v budoucnu tudíž pravděpodobně nebude takový jako v minulosti.

Dalším faktorem ovlivňujícím návratnost akcií je valuace, tedy například PE poměr. Dnešní valuace se zdají být na rozumné úrovni, rozvinuté trhy se obchodují s PE 14, rozvíjející se trhy s PE 12. Podle našeho názoru se nedá v základním scénáři čekat, že by došlo k prudkému růstu valuace; pokud ale pominou extrémní rizika, je i toto možné.

Nakonec jsou ve hře dividendy. I kdyby zisky přestaly růst a stejně se chovala valuace, můžeme mít pozitivní návratnost generovanou dividendami. V 70. letech, kdy bylo dosahováno nižšího ekonomického růstu, byly dividendy z hlediska celkové návratnosti důležitější než kapitálové zisky. Podle našich očekávání by v novém normálu mělo být také dosahováno jen menšího růstu ekonomiky a investoři by se tedy měli zaměřit na firmy schopné platit dividendy a navyšovat je v čase.

Investoři by se měli rovněž orientovat na společnosti, které rostou rychleji než celý trh. Nezáleží na tom, ze které země firmy pocházejí, ale na tom, kde podnikají. Někdy je na tom z hlediska využití rychle rostoucích trhů lépe velká mezinárodní firma. Neměli bychom za ní ale platit přemrštěné ceny. Základem současných investic je totiž ohodnocení firem. Někdy může být výhodnější koupit akcii firmy, která není tak kvalitní, ale obchoduje se s velkým diskontem, než nákup kvalitní firmy za příliš vysokou cenu.

Autorem je Neel Kashkari.

(Zdroj: Pimco)