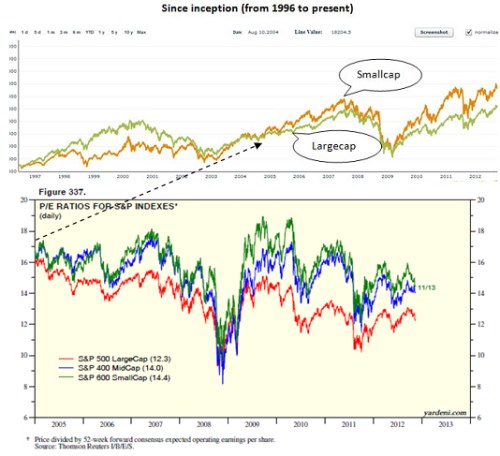

Pohled na trh jako celek může i v dnešní době vysokých korelací maskovat některé významné trendy. Příkladem je vývoj sektorový (viz „Co na trzích táhne, co zaostává“), či vývoj v jednotlivých segmentech růst/hodnota a velká/malá kapitalizace. První graf ukazuje, že zatímco celý index má stále problémy s tím generovat za posledních deset let slušnější návratnost, o menších společnostech se to říci nedá. Přispěl k tomu zejména vývoj po krizi, kdy se výrazně odtrhly od svých velkých kolegyň:

To, že menší společnosti generují vyšší návratnost, je obecně dokonce v souladu s teorií a intuicí – obvykle jsou rizikovější a vyšší návratnost by tak byla cenou za dodatečné riziko. Tato úvaha je ale neúplná, což je jasné ve chvíli, kdy se podíváme na druhý graf a zjistíme, že menší společnosti (SME) se obchodují za znatelně vyšší násobky. Vyšší rizikovost by totiž sama o sobě násobky relativně snižovala a SME by se tak obchodovaly s relativně nižšími násobky a vyšší návratností. Graf ale naznačuje, že ve hře je mimo riziko ještě očekávaný růst. Ten pravděpodobně eliminuje vyšší rizikovost a ještě má dost síly na to, aby zvedl PE menších společností nad valuace velkých globálních „goril“ (bez pejorativního významu). Ty tak dokonce nebyly v kurzu ani po poslední krizi, kdy jejich síla a mohutnost nestačila vyvážit menší obratnost.

U druhého grafu si také jako minipokračování úvah o „No pasarán!“ všimněme, že problémy s dosažením předkrizových valuací mají SME i velké společnosti. Trh jako celek naráží na hranici PE 13, SME se za poslední rok nedovedly přehoupnout přes cca 16.

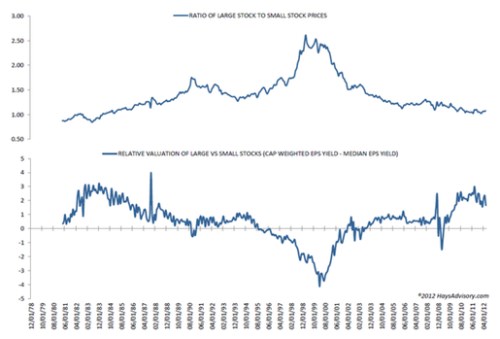

Jako investory nás asi bude nejvíce zajímat, jak se bude návratnost velké vs. malé vyvíjet v budoucnu – sázet na gorily, nebo menší a pohyblivější firemní organismy? Můžeme tedy fundamentálně uvažovat o tom, jak se bude vyvíjet „růstový diskont“ oněch goril, nebo techničtěji – tedy zejména v oblasti návratů k zažitým pořádkům. Pokud je trend rozevírajících se valuačních nůžek strukturálním posunem, favorizovalo by to stále menší společnosti. Pokud se dá naopak čekat na trzích populární návrat k průměru (zde k obvyklému poměru valuací obou skupin), byl by čas sázek na gorily. Dole vidíme vývoj poměru cen velkých a malých společností + jejich relativní valuaci.

Vidíme, že dlouhodobě se gorilám vedlo lépe jen během dot.com mánie a krátce při poslední krizi, jinak byly jejich valuace horší. Na druhou stranu je také patrné, že tak velký valuační náskok jako dnes měly SME jen jednou, dlouhodoběji nevydržel a smrsknul se na mnohem menší hodnoty.

Zatímco teorie hovoří o tom, že velké společnosti mají mnoho výhod včetně úspor z rozsahu, podle mého mají často více nevýhod. Mezi ně řadím ztráty z rozsahu, či gorilí bití se v prsa namísto zaměření se na trh a zákazníka. Výše uvedené ale může naznačovat, že jejich relativní valuační nepopularita dosáhla maxima. Což mimochodem nepřímo naznačila i moje zdejší minisérie zaměřující se na instantní valuace některých korporátních goril.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.