Pimco a podobně naladěné mediální hvězdy stále varují před inflací, před médii skrytí autoři posledního globálního výhledu od MMF naopak počítají riziko pádu do deflace. I to potvrzuje, že i po několika letech je stále relevantní koncept, který jsem zde kdysi shrnul pod název deflinflace. Jednoduše řečeno, stále hrozí jak deflace, tak vysoká inflace, a kráčet po zlaté střední cestě je uměním. Jak co se týče navigování cenového tankeru, tak co se týče posuzování jeho dalšího kurzu. Podívejme se na obojí optikou jedné z nejpopulárnějších a také nejznásilňovanějších ekonomických rovnic.

Tzv. rovnice směny ukazuje na jednoduchý a ex-post vždy platící vztah mezi množstvím peněz M a rychlostí jejich oběhu v ekonomice V na straně jedné a cenovou hladinou P a množstvím produkce Q na straně druhé:

M x V = P x Q

Tato jednoduchá popisná rovnice má potenciál způsobit velký bolehlav. V principu ji můžeme použít pro popis toho, co bylo, či predikci toho, co bude. V prvním případě tak můžeme například říci, že při množství peněz 100 a jejich jedním otočením v ekonomice byl produkt 100 a cenový index 1. Samozřejmě, že se můžeme pustit i do úvah typu: Protože bylo množství peněz v ekonomice 100, otočily se jen jednou a cenový index dosáhl 1, produkt dosáhl hodnoty 100. To už se ale pouštíme na tenčí led, kde některé proměnné považujeme za příčinu a další za důsledek. Problém této rovnice je ale v tom, že v ní mohou být všechny proměnné jak příčinou, tak důsledkem. Její matematická jednoduchost kombinovaná s touto často ignorovanou charakteristikou z ní pak činí velmi ošidný nástroj, což se projeví zejména při jeho užití pro predikce.

Po krizi roku 2008 se peněžní multiplikátor v USA propadl z úrovně 8,5 na 4 – 4,5 (poměr M2 a báze). Multiplikátor u M1 klesl z asi 1,6 na cca 0,7. V záplavě hovorů o tištění peněz to může být překvapivá zpráva, ale k masivní tvorbě „M“ nedochází. K tomu klesá i rychlost oběhu V – u M1 v USA je to z 2,1 v roce 2008 na současných asi 1,5. V eurozóně bude vývoj podobný, ne-li horší. Pokud tedy dnes budeme deflinflační příběh vyprávět řečí výše uvedené rovnice, děje se následující: Ze strany centrálních bank byla během krize velká snaha o to, aby nezkolabovalo M, respektive celá levá strana rovnice. Po krizi jde o to, zajistit růst levé strany rovnice dost velký na to, aby se ekonomika a hlavně zaměstnanost nepropadaly dolů. Q na pravé straně rovnice je pak velice pravděpodobně stále pod kritickým Q, po jehož překročení by se růst levé strany rovnice začal nalevo projevovat spíše růstem P než Q. Jinak řečeno, ekonomika stále operuje pod potenciálem.

Deflinflační uvažování ale v našich myslích přetrvává podobně, jako vícenásobné rovnováhy na některých trzích. Popsaný stav rovnice směny je ale skutečně deflinflačně nestandardní v tom smyslu, že levá strana rovnice se může při prudkém růstu multiplikátoru a rychlosti oběhu utrhnout ze řetězu, bude překročeno kritické Q a dojde k růstu P. Aby se tak stalo, muselo by jít o nezvládnutý exit, přílišný vliv politiky na centrální bankéře, či naopak jejich naprostá ztráta soudnosti kombinovaná s neomezenou mocí... A je tu ještě jedna možnost – „kredibilní“ slib, že centrální banky levou stranu ze řetězu pustí záměrně, což zvýší očekávání ohledně růstu P a obratem to rozpohybuje jak M, tak V. Protože centrální banky to samy v pasti likvidity udělat nemohou. Musí tak slíbit něco, co nedokáží a pokud tomu uvěříme, skutečně se to stane. Kdyby pan Fisher věděl, k čemu všemu bude jeho rovnice používána...

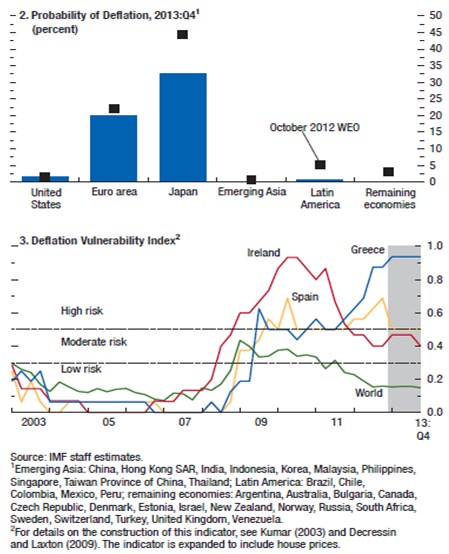

Vraťme se ale k něčemu hmatatelnějšímu. Jak bylo uvedeno v úvodu, část odborníků varuje před inflací, část před deflací. Osobně mě i kvůli výše popsaným závislostem stále více zajímá ta druhá skupina. V prvním z následujících obrázků je odhad pravděpodobnosti pádu do deflace. Tato pravděpodobnost je podle MMF stále největší u Japonska, i když od posledního výhledu, zpracovaného v minulém roce, se snížila z cca 45 % na něco přes 30 %. Možná, že aktuální odhady by ve světle vývoje na poli Abenomie byly ještě níže. U eurozóny k nějakému výraznějšímu posunu nedošlo, pravděpodobnost deflace se stále pohybuje kolem 20 %. Tím jsou relevantní deflační scénáře vyčerpány, protože ve zbytku světa včetně USA jde z hlediska pravděpodobnosti o marginální možnost.

Druhý graf ukazuje index deflační zranitelnosti. Z deflační pasti se relativně úspěšně dostalo Irsko, a vlastně i celá světová ekonomika. Větší riziko panuje nadále ve Španělsku, nejhorší je ale situace v Řecku.

Na ceně zlata a komodit obecně je patrné, že prvotní a nutno říci iracionální vlna varování a obav z hypersupermegainflace je pravděpodobně za námi. Výše uvedené naznačuje, že ani deflační tlaky neeskalují. Nůžky budoucích inflačně – deflinflačních scénářů ale zůstávají relativně silně rozevřeny a deflinflační uvažování zapustilo kořeny.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.