I my jsme si na vlastní kůži mohli kvůli intervencím ČNB a s nimi spojenou výměnou názorů vyzkoušet, co sebou nese hrozba deflace a boj s ní. Včetně toho, že zatímco pro někoho je tato hrozba už hmatatelná, jiný bude tvrdit, že jde o umělý problém. V podstatě to samé, jenže proporcionálně nafouknuté, se děje na úrovni celé eurozóny. Zatímco převážně „vnější“ ekonomové tvrdí, že tento region čelí vážnému riziku deflace, zástupci ECB a „německy“ smýšlející jedinci tvrdí většinou opak. Do celé věci samozřejmě vstupuje řada „detailů“ jako například: Bagatelizuje ECB deflační hrozbu, protože s ní reálně nemůže nic udělat? Nebo proto, že jinak by musela něco dělat, což by zvýšilo její vnitřní pnutí na neúnosnou úroveň? Či proto, že se bojí morálního hazardu? Či věří, že deflace v eurozóně je „jiná“? atd.

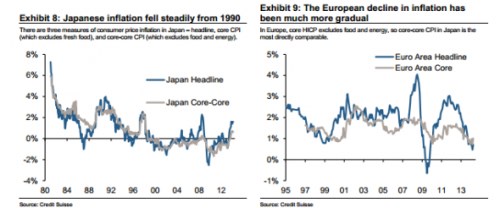

Problém „japonizace“ eurozóny tu nerozlouskneme ani my, za pozornost ale i přesto stojí následující tři dvojice obrázků od (26,39 CHF, 0,57%). První z nich ukazuje postupný pokles inflace v Japonsku (celková modře, jádrová šedě) a porovnává ho s inflací v eurozóně. V Japonsku se tak dlouho báli růstu inflace, až si začali „užívat“ deflace. Najdeme řadu důvodů, proč by tomu v Evropě mohlo být jinak, ale ignorovat v druhém grafu vyznačený trend je přílišný luxus.

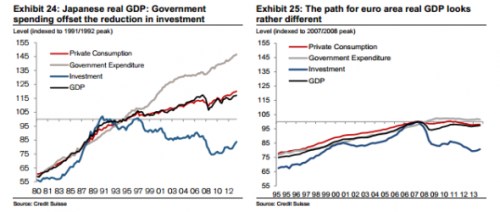

Za výjimečně zajímavý a zároveň málo známý pak považuji příběh popsaný druhou dvojkou obrázků. Jde o vývoj spotřeby soukromého sektoru, vládních výdajů, investic a celého HDP v Japonsku a v eurozóně. Co se dělo před krizí a po ní v zemi vycházejícího slunce? Před krizí tam prudce rostly investice, které dopovaly celý produkt. Krize přinesla prudký pokles investic a ochlazení spotřeby. Vládní výdaje ale ještě řadu let rostou cca stejným tempem, což významně přispívá k tomu, že se produkt (alespoň) nepropadá.

Dlouhodobý pokrizový pohled pak ukazuje, že růst japonského HDP v podstatě kopíruje spotřebu, vládní výdaje pak eliminují slabost investic. Z tohoto pohledu bychom měli vnímat i recyklaci domácích japonských úspor – vláda utrácí to, co firmy utrácet nechtějí. Vtip je v tom, že toto se dá (či dokonce má) dělat jako eliminace recesí. Ale jako dlouhodobý nástroj je to problematické. Jasně zde ale vidíme, co je jádrem problému: Útlum investic. A nezkoušejme na to napasovat pohádky o jejich vytěsnění vládními výdaji – výše sazeb jasně ukazuje, že kauzalita je opačná. Něco jiného jsou ale neprovedené strukturální reformy. A nedobytně se nám do tohoto tématu opět vkrádá dnes tak populární dlouhodobá stagnace.

A nyní už k eurozóně: I zde je vidět znatelná cykličnost investic, jejich prudký růst před krizí a pokrizový permafrost. Do něj ale částečně upadá i soukromá spotřeba a záhy i vládní výdaje. Situace je zde tedy velmi odlišná od Japonska, ale špatným směrem. Jinak řečeno, japonizace eurozóny v tomto ohledu značně pokročila.

Pokud někdo věří, že vše bylo v eurozóně špatně a jediné co jí může zachránit, je kreativní superdestrukce, graf ho potěší. Pokud se někdo (jako já) domnívá, že všeho s mírou a že vedle kreativní destrukce existuje také (ne moc překvapivě) destrukce naprosto destruktivní, graf zase tak velkou radost neudělá. Je totiž horší než ten japonský. Krátce si zde ještě připomeňme, že riziková aktiva v eurozóně nejsou zrovna oceněna na nějaký dlouhodobý útlum. Při pohledu na křivky v druhém grafu ale není zrovna jasné, která z nich by ho měla eliminovat.

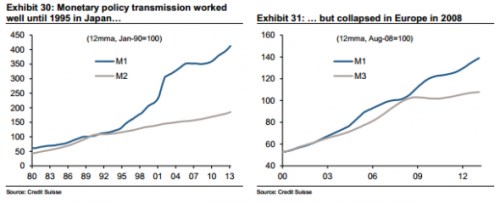

Protože pokrizové roky z nás všech udělaly odborníky na centrální bankovnictví, nic nezkazím přidáním ještě jedné dvojky grafů od . V nich je vývoj japonských peněžních agregátů M1 a M2 a také M1 a M3 v eurozóně. Zjednodušeně řečeno, centrální banka má pod kontrolou monetární bázi, z ní bankovní systém tvoří širší peníze, z kterých se tvoří ještě širší peníze (šířku ukazuje ono číslo u M). Míra této tvorby ukazuje, jak dobře funguje monetární transmise – jak silnou páku centrální banka na ekonomiku má.

Kolegové z CS grafy komentují tak, že transmise v Japonsku fungovala do roku 1995, v eurozóně postupně kolabuje. Já bych spíše řekl, že v Japonsku byl po roce 1995 na další relativně stabilní růst M2 potřeba stále rychlejší růst M1. V eurozóně se tato potřeba projevuje stále více také. Věc je ale horší v tom, že k tomu potřebnému růstu M1 nedochází. Ač tedy nyní převažuje ohledně dalšího vývoje v eurozóně asi spíše optimismus, uvedené obrázky ukazují, že to zatím bude spíše optimismus japonského typu.

Filozofujícího, ale konec konců i selsky uvažujícího čtenáře s nadhledem možná s ohledem na výše uvedené napadne otázka: A proč bychom vlastně měli neustále rychle růst (či dokonce vůbec růst)? Nejsme na tom v Evropě přece nijak špatně, navíc je jasné, že růst má i řadu nezamýšlených a nechtěných důsledků. Ale věc není tak jednoduchá, jak se na první pohled zdá. Ale o tom někdy příště.