Sazby byly zvednuty a my můžeme zhodnotit, jaký to mělo dopad na akcie. Zatím se potvrzuje názor, že začátek cyklu zvedání sazeb nemá na akcie negativní vliv – jak je patrné z následujícího grafu, index S&P 500 je za poslední měsíc cca na nule. Mimochodem, německý DAX odepisuje více jak 4 % a zde se tedy nepotvrzuje teze, že ke konci roku budou německé akcie následovat obvyklý cyklický mustr a DAX bude silně posilovat.

Zdroj: Bloomberg

Problematika normalizace americké monetární politiky bude jistě i nadále jedním z hlavních investičních témat a hodilo by se tak nějaké jednoduché měřítko, podle kterého bychom se mohli v této oblasti orientovat. V principu můžeme růst sazeb z hlediska akciového trhu považovat za neutrální krok. Měl by totiž nastávat v době, kdy se lepší ekonomický výhled. Vyšší bezrizikové sazby by tak měly být vyváženy nižšími rizikovými prémiemi a/nebo lepším výhledem v oblasti korporátních zisků a cash flow. Jak a kdy se v praxi od tohoto „neutrálu“ odchylujeme? Je nějaká kritická hranice/situace, kdy růst sazeb akciím škodí?

Kritická hranice 4 – 5 %

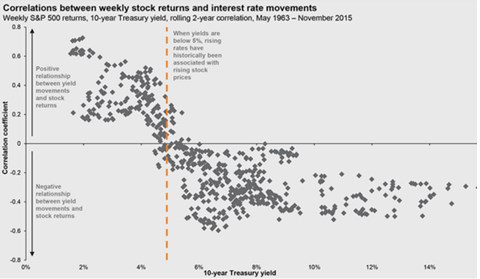

Určitou odpověď nám nabízí následující graf, který ukazuje vztah mezi výší sazeb, respektive výnosů dlouhodobějších vládních dluhopisů na straně jedné a korelací mezi pohybem akcií a sazeb na straně druhé. Jasně vidíme, že pokud jsou sazby/výnosy nízko, tato korelace je pozitivní. To znamená, že růst sazeb jde ruku v ruce s růstem cen akcií a naopak. Pokud jsou naopak výnosy už hodně vysoko, je korelace negativní. Další růst výnosů tak působí na akcie negativně, jejich pokles naopak působí pozitivně.

To vše lze poměrně jednoduše napasovat na předchozí úvahu: Při nízkých výnosech je jejich růst více než vyvážen lepšícím se ekonomickým výhledem a klesajícími rizikovými prémiemi a ceny akcií tak rostou. Při vysoké úrovni výnosů ale jejich další růst už nejde v ruce s dostatečným zlepšením výhledu v oblasti růstu a rizika a akcie klesají. Stává se tak například kvůli tomu, že inflace se vymyká kontrole a boj s ní je pro centrální bankou prioritou.

Zdroj: JPMorgan

Kolegové z se podle grafu domnívají, že kritická hranice, kde se vztah překlápí z pozitivního do negativního, se nachází někde pod 5 %. Podle historie pak můžeme určitě říci, že pod 4 % negativní korelaci nikdy nenajdeme (nad 6 % zase najdeme jen několik případů, kdy se pohybuje maximálně u nuly).

Jak moc jsme vzdáleni kritické hranici?

Pro dokončení naší úvahy tak zbývá jen pohled na to, kde se výnosy desetiletých vládních dluhopisů nachází nyní a jaký bude další vývoj v této oblasti. Nejblíže kritické hranici jsme se v posledních letech přiblížili na přelomu let 2013/2014, ale i tehdy jsme jí s výnosy na 3 % byli stále dost vzdáleni. Nyní se výnosy obligací pohybují pod 2,5 %, takže akcie by měly na jejich pohyb velmi poslušně reagovat pozitivní korelací.

Zdroj: Bloomberg

Kdy se začneme kritické hranici přibližovat? Očekávání ohledně vývoje klíčové sazby Fedu se značně liší, o vývoji výnosů vládních dluhopisů nemluvě. Notoričtí jestřábi s křídly ze zlata by z nějakého mě utajeného důvodu nejradši zvedli sazby hned a pořádně. Ale zastánci teorie dlouhodobého útlumu, nového neutrálu, či normálu, zase předpovídají velmi utlumený cyklus zvedání sazeb, či dokonce jeho brzký obrat k novému uvolnění.

Můj pocit je takový, že oné hranici ve výši 4 – 5 % zůstaneme ještě dlouho vzdáleni (jsem tak určitě blíže „útlumářům“ než jestřábům). Jinak řečeno, zvyšování sazeb by mělo být pro akcie ještě dlouho pozitivní zprávou, která říká, že ekonomický výhled se lepší, ekonomika se uzdravuje a sílí. Z tohoto pohledu tedy v dohledné době není největším nebezpečím růst sazeb, ale naopak jejich stagnace, či dokonce pokles odrážející návrat pod únikovou rychlost americké ekonomiky.