Merrill Lynch provádí každý měsíc průzkum mezi investory, kde se ptá na jejich největší obavy a také nejoblíbenější obchody/sázky. Pohled na výsledky tohoto průzkumu tak vlastně ukazuje, co investory nejvíce odpuzuje a co přitahuje. A pokud se nad ním trochu zamyslíme, řekne nám pár zajímavých věcí o trhu (tj. o nás).

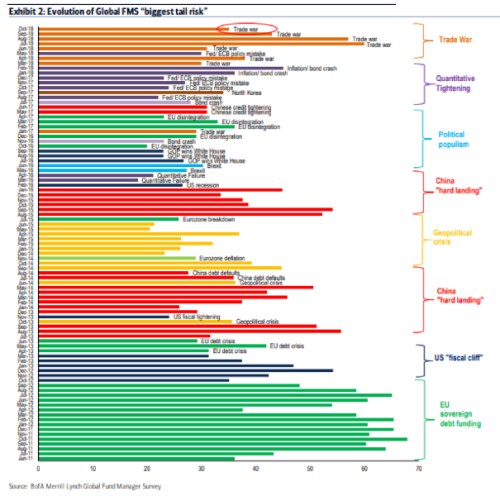

Následující graf, který se k nám dostává přes FTAlphaville, ukazuje, jak se postupně měnily obavy investorů ohledně málo pravděpodobných událostí, které by ale mohly napáchat extrémně vysoké škody. V letech 2011 a 2012 se trhy obávaly zejména dluhové krize v Evropě, pak přešly na fiskální útes v USA. Potom otěže převzala možnost tvrdého přistání v Číně, nakrátko vystřídaná geopolitickými riziky. V roce 2016 nastává období strachu s politického populismu, načež se přechází k obavám z kvantitativního utahování. No a v roce letošním se trhy obávají nejvíce obchodní války. Tedy alespoň podle toho, co říkají zástupci velkých finančních a investičních institucí:

Čtyři poznámky: Za prvé pokud trochu poodstoupíme, tak vlastně zjistíme, že výše uvedené skupiny si můžeme ještě trochu zobecnit a zůstanou nám tři hlavní - Čína, Fed (respektive centrální banky) a čistá (geo)politika. Mám pocit, že u řady investorů panuje značná nechuť věnovat se právě otázkám (geo)politickým a rádi by řešili pouze technické a fundamentální věci, jako jsou marže firem, počet uživatelů, růst HDP a podobně. Jenže jak naznačuje výše uvedené, (geo)politika je pevným, mnohdy dominantním tématem i na trzích a pokud mají být úvahy a zprávy trhů se týkající kompletní, musí se věnovat i jí.

Věcí druhou je, jestli se jim chce věnovat i konkrétní čtenář/investor. Naprosto relevantní je totiž i přístup ve stylu „nakoupit a chovat se, jako kdyby trhy (tedy i politika) na několik let přestaly existovat“. A zrovna tak relevantní je mnohdy tvrzení, že i když budeme věci politické zkoumat a dumat nad nimi, stejně nevymyslíme, jak se situace nakonec vykreslí, protože jde ve své podstatě o procesy nepredikovatelné. Jenže to samé můžeme pak jednoduše tvrdit i o všem ostatním a jedinou smysluplnou volbou pak je sledovat vše, nebo nic, protože mezi tím je obrázek z principu pokřiven.

Za druhé výše uvedeným grafem se silně prolíná Čína. Pravidelnější čtenáři mých příspěvků si možná všimli, že tuto zemi a její ekonomiku již dlouho považuji za jeden z nejvážnějších zdrojů možné globálnější nestability. Příčina je ve velké zkratce následující: Čínské hospodářství má vážný dluhový problém a pnutí. Strana musí jako v každé jiné (polo)totalitě dávat lidu chléb/práci a hry, jinak půjde tak, či onak od válu. Dosavadní rozmach země je na jednu stranu obdivuhodný. Ale dosavadní model „investovat a pokud se objeví problémy zadlužit se a investovat ještě více“ má své hranice. Ty jsou evidentně dál, než jsem se domníval, ale na principu to nic nezmění.

Země tak závodí o to, zda přejde na model nový, dost rychle, aby ještě předtím nepropukla dluhová krize. Výsledky jsou zatím mírně řečeno smíšené a trhy zatím jedou v krátkozrakém vzorci chování „hlavně, že se roste“, což celou situaci jen zhoršuje. Paradoxně bychom se měli radovat spíše z toho, kdyby čínský růst klesl. Tento pokles by byl doprovázen masivním posunem k udržitelné spotřebě, službám, soukromému sektoru.

Za třetí obchodní války jsou pochopitelně již nějakou dobu strachovým tématem číslo jedna, i když podle některých komentářů trhy tuto hrozbu stále podceňují. Podle mne je v jádru pudla to, zda americké vládě jde „jen“ o dosažení větší férovosti a liberalizace světového obchodu. A používá k tomu „jen“ netradiční nástroje ve stylu „bojuj ohněm proti ohni“. Druhou možností je, že cílem je hlavně „USA na prvním místě“, což by bylo nakonec zničující pro všechny. Úplně stranou pak dávám, že současné americké elity zřejmě naprosto nechápou vazbu mezi výší amerických obchodních deficitů a (ne)schopností jejich lidu spořit. V souvislosti se současnou největší hrozbou trhům tak ani nemůžeme říci, že by Američané plakali sice hezky, ale na špatném hrobě. Pokud je trápí hlavně jejich obchodní deficity, tak pláčou mizerně a na úplně špatném hřbitově.

Za čtvrté historie nám ukazuje, že největší škody nakonec někdy napáchá problém, který byl až do poslední chvíle skryt, či mohutně ignorován. Příkladem může být poslední finanční krize (ale kontrapříkladem zase může být splasknutí technologické bubliny, o které se dlouho hovořilo ještě předtím). V principu se tu bavíme o tom, zda jsou větší hrozbou labutě bílé, či černé. Pokud bychom parafrázovali jedno úsloví, mohli bychom tvrdit, že „lepší jsou labutě, které znáš“. Výše uvedený graf, či přesněji řečeno faktory v něm uvedené, by nás pak vlastně neměly moc vzrušovat, protože problém je s těmi, které v něm nejsou. A zítra se podíváme na ony v úvodu zmíněné nejnatlačenější obchody a sázky.