Před časem jsem tu psal o tom, že fiskální politika je ve srovnání s politikou monetární často stále v době kamenné. Utrácí se v době, kdy ekonomika prochází boomem čistě proto, že peníze jsou jednoduše k dispozici. V útlumu se z opačného důvodu utahuje, a tím vším se cyklus ještě prohlubuje. Ani na straně centrálních bank jsme ale zdaleka nedosáhli dokonalosti a je to zřejmé i z pohledu na anatomii předchozích recesí a propadů akciového trhu. Vším se prolíná téma skutečné zodpovědnosti.

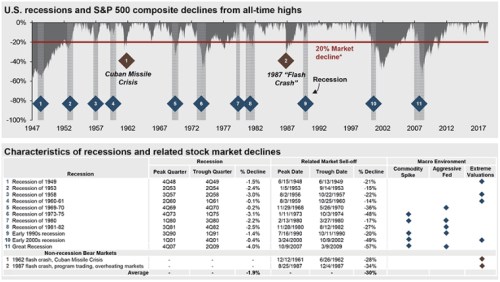

Tento týden jsem tu již ukazoval pár grafů z nového čtvrtletního průvodce globální ekonomikou a trhy od . Dnes se podíváme na poslední, který spolu s tabulkou zobrazuje onu zmíněnou anatomii recesí a propadů trhu.

Zdroj:

Od roku 1947 prošla americká ekonomika 11 recesemi, ne vždy při nich akcie klesly o více než 20 % (úzus pro vstup do medvědího trhu). A dvakrát se tento vstup zase povedl i bez recese. Klíčová je otázka po příčině toho všeho a velmi zhuštěnou odpověď přináší poslední tři sloupce tabulky, které popisují makroprostředí. Z nich vidíme, že v pěti případech probíhala recese na pozadí prudkého růstu cen komodit. Ve čtyřech případech byly valuace akcií „extrémní“, naposledy během technologické bubliny. A v pěti případech byl Fed ve své politice příliš agresivní.

Často můžeme slyšet, že politika Fedu byla rozhodujícím faktorem pro vstup do recese v naprosté většině poválečných případů, takže tabulka v tomto smyslu ještě vyznívá přívětivě. I ona ale vlastně říká, že v mnoha případech se Fed příliš obával vysoké inflace, popřípadě finanční nestability, a šlápl na brzdy příliš prudce. Což můžeme vlastně zarámovat do otázky, co to vlastně znamená, když se má centrální banka chovat zodpovědně.

Ona zodpovědnost je zejména díky selektivním „výmarským“ zkušenostem někdy vnímána tak, že centrální banka má bojovat proti riziku inflace za každou cenu. Zajímavé je tu srovnání ECB a Fedu: Při troše zjednodušení můžeme tvrdit, že ECB se (do značné míry kvůli Německu) této filozofie drží znatelně pevněji než Fed. Podívejme se, co to v praxi znamená a jaké jsou výsledky:

ECB byla v reakci na poslední krizi a ekonomický útlum mnohem pomalejší a její kroky nebyly tak razantní jako u americké centrální banky. Jenže tato váhavost nakonec přispěla k tomu, že oživení evropské ekonomiky bylo a je pomalejší, zatímco v USA mohl Fed QE relativně brzy ukončit a začít zvyšovat sazby. A mimo jiné si tím budovat prostor pro jejich snížení při dalším útlumu. ECB končí u toho, že musí sazby dál držet mimořádně nízko a začíná se hovořit o potřebě dalšího QE.

Takže možná to vše můžeme shrnout tím, že ona zodpovědnost musí fungovat symetricky – na obě strany. Pokud tomu tak není, projeví se tato asymetričnost i v reálu. Že tomu tak u ECB stále není, je podle mne snad možná nejlépe patrné z toho, jak vnímá svůj inflační cíl. Což má pravděpodobně reálné dopady na efektivitu její politiky.