Dnes bych se po delší době rád věnoval tomu, jak se můžeme dívat na současné valuace amerického trhu. Nejdříve trochu suché mechaniky: Poměr ceny k dividendám je dán požadovanou návratností (bezrizikovými sazbami a rizikovou prémií) a očekávaným růstem dividend. Poměr ceny k ziskům (PE) je pak vedle těchto proměnných dán ještě tím, jaký je poměr dividend k ziskům. A nyní už konkrétní čísla naznačující, jak moc je současné PE podložené fundamentem.

Požadovaná návratnost

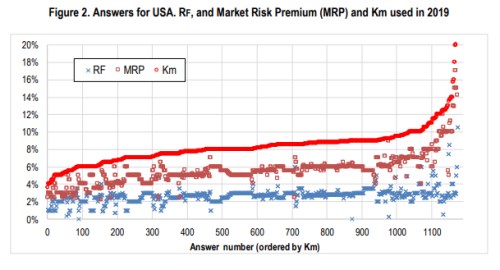

Výnosy desetiletých vládních obligací se nyní pohybují u 1,9 %. Pro americký trh já sám používám rizikovou prémii ve výši 5,5 %. Pro demonstraci toho, jak volné jsou její odhady se ale můžeme podívat třeba na následující graf. Jeho autorem je Pablo Fernandez (spolu s panem Damodaranem asi nejznámější jméno v oboru valuací). Ten každý rok dává na základě průzkumu dohromady požadované návratnosti (bezrizikové sazby – modře, a rizikové prémie – fialově) pro hlavní trhy. Podle grafu analytici a investoři pro americký trh používají vše od nějakých 4 % až po 14 % a více. Nám na základě oněch 5,5 % a 1,9 % vychází 7,4 % požadovaná návratnost.

Růst ekonomiky

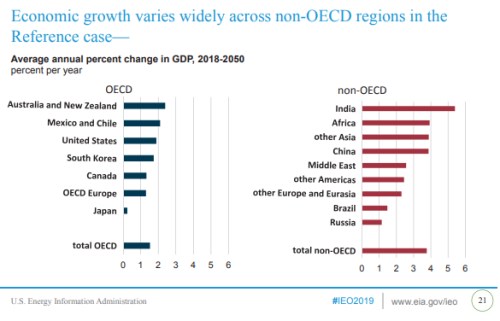

Nyní se podívejme na růsty: Ve včerejším příspěvku jsem na závěr poukazoval na to, že podle EIA by americké ekonomika měla do roku 2050 růst v průměru o necelá 2 % ročně (viz následující graf). Jde podle mne o odhad, který se nezdá být daleko od nějakého konsenzu daného zejména tím, jaký je očekávaný vývoj produktivity a pracovní síly. K tomu dejme předpoklad, že inflace se bude dlouhodobě pohybovat na 2 % cílených centrální bankou. Nominální růst US ekonomiky se tedy bude pohybovat kolem 4 %.

Růst zisků

K tomu musíme při tomto „top-down“ přístupu přidat ještě jeden předpoklad týkající se poměru zisků k nominálnímu produktu. Pokud by poměr například dlouhodobě rostl, zisky porostou rychleji než o ona 4 %, a naopak. Máme přitom za sebou dost dlouhé období, kdy tento poměr skutečně rostl a drží se na vysokých úrovních. O příčinách se diskutuje, pravděpodobně jdou od globalizace, přes pokles vyjednávací síly odborů a vyšší tržní sílu některých firem až po automatizaci.

Dost složité je predikovat další vývoj. Například automatizace by vysoké poměry zisků k produktu mohla udržet, či je dokonce ještě zvýšit. Jenže pádné argumenty nalezneme i pro tezi, že podíl zisků k produktu se bude vracet k nějakému historickému standardu. A zisky tudíž po delší dobu porostou zase pomaleji než produkt. Vezměme tu za základ střední cestu – poměr bude od nynějška konstantní a zisky tedy porostou také 4% tempem.

...a výsledné „férové“ PE

Pro posouzení současného PE zbývá poslední proměnná – poměr dividend k ziskům. Historický standard se tu nachází kolem 43 % a s ním už můžeme přikročit ke konkrétní kalkulaci „férového“ PE současného trhu. Jeho hodnota dosahuje 12,65 (0,43/(0,074-0,04)). Podle dat pana Yardeniho se skutečné PE indexu SPX nyní pohybuje na hodnotě 17,4. Takže z tohoto pohledu můžeme tvrdit, že trh je dost našponovaný. Na současné úrovně PE bychom se dostali například pokud bychom nepočítali se 4% ale s 5% růstem. A vše ostatní by muselo být konstantní – viz následující odstavce.

Čtenář může celkově namítnout, že v oněch uvedených číslech je obrovská volnost a vypovídací schopnost toho všeho je tak značně omezena. A bude mít pravdu. Chtěl jsem tu proto prezentovat zejména onen koncept, který má svou pevnou logiku, konkrétní čísla si už může (přesněji řečeno by si měl) dosadit každý sám. S tím, že stejně tak relevantní je pak diskuse o tom, zda se budou vstupy odchylovat spíše dolů, či nahoru. K tomu bych dodal už jen následující:

Růst a sazby spolu vnitřně souvisí. A to intuitivně – čím vyšší růst, tím vyšší „rovnovážné“ sazby by měly být, a naopak. Podle některých názorů by dokonce v nějakém pomyslném rovnovážném stavu mohl být jejich rozdíl zhruba nulový (tj. dlouhodobé sazby = nominální tempo růstu). Po roce 2008 se v USA, a nejen tam, nacházíme v situaci, kdy jsou sazby znatelně pod růstem. A hlavně - naše modelová kalkulace s tímto „nověnormálovým“ stavem počítá i nadále (1,9 % výnosy obligací, 4 % nominální růst). Nebudu už nyní zabíhat do diskuse o tom, jak je tento stav udržitelný, realistický, zdravý, či nezdravý. Jen podotýkám, že pokud by se rozdíl mezi nimi snižoval, modelové PE by samozřejmě klesalo.

Pokojný víkend.