Podle je nyní průměrná doba životnosti amerických obchodovaných firem asi 20 let. V padesátých letech to bylo kolem 60 let. K tomuto údaji jsme se dostali minulý týden, když jsem tu prezentoval pohled na dlouhověké firmy jako je Fiskars, či Stanley Black & Decker. Krátce jsem zmínil o údajně nejstarší (povětšinou japonské) firmy na světě, dnes bych se rád věnoval těm, které (na americkém trhu) nejdéle vyplácí dividendy.

Investor Sean Williams v dubnu loňského roku na stránkách Fool.com tvrdil, že dividendy nejdéle vyplácející firmou je na americkém trhu York Water. Což je hodně „slušný oddíl“, protože se mu to údajně daří již 203 let. Jde o vodárenskou společnost, takže má na svém území efektivní monopol (regulovaný) a poptávka po vodě navíc nebude moc cyklická. Firma pak celkem plní jeden ze základních atributů dlouhověkých firem – dodává to, co je opravdu třeba a co se nemění s módními trendy. To, o jakém úspěchu tu hovoříme, možná dobře ukáže následující fotka. Ta je z roku 1912 ze stavby vodní nádrže Lake Wiliams. A tou dobou už firma zhruba sto let dividendy vyplácela.

Zdroj: York Water

York Water bych se dnes rád věnoval detailněji, ale podívejme se na další firmy v pořadí. Na druhém místě je podle pana Williamse zmíněný Stanley Black & Decker se 142 letou výplatou dividend. ExxonMobil dividendy prý vyplácí už 137 let, 134 let, to samé platí o utilitě Consolidated a UGI Corp. Johnson Controls vyplácí dividendy 132 let a známý 128 let. Nyní k York Water:

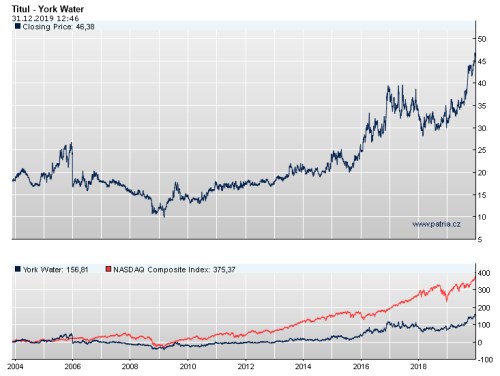

Pokud bychom čekali, že York Water je akcií nudnou, může nás překvapit, že za poslední rok si připisuje téměř 50 %. Pokud bychom čekali, že její výsledky budou značně stabilní, budeme opět překvapeni. Tržby vzrostly ze 47,5 milionů dolarů roku 2016 na 49,5 milionů posledních 12 měsíců. Provozní tok hotovosti se v této době pohyboval mezi 17,5 miliony a 20,11 miliony dolarů. A volný tok hotovosti FCF se od roku 2016 pohybuje mezi zápornými 5 miliony dolarů a kladnými více než 6 miliony dolarů. K volatilitě provozních výsledků se tu tedy přidává značná proměnlivost investic - FCF je tím, co firmě zbude po investicích a při předpokladu konstantního dluhu a žádných dalších investic může být teoreticky rozděleno akcionářům.

Jak je nastavena valuace? Kapitalizace společnosti dosahuje 607 milionů dolarů. Beta akcie (ukazatel systematického rizika) se nyní pohybuje na hodnotě 0,2, takže požadovaná návratnost by se měla nacházet kolem pouhých 3 %. U podobné společnosti to není zase takové překvapení (i když ony rozházené výsledky by na nějakou mimořádně nízkou rizikovost nenasvědčovaly).

S takovou požadovanou návratností by pak současnou kapitalizaci ospravedlnil stabilní volný tok hotovosti ve výši asi 18 milionů dolarů. Pokud by FCF rostlo „inflačně“ o 2 % ročně, stačilo by začít s pouhými 6 miliony dolarů ročně. Oněch 18 milionů je s ohledem na historii a povahu odvětví a firmy asi z říše snů a ani oněch 6 milionů dolarů není s ohledem na poslední roky (viz výše) málo. Jak je to s oněmi dividendami?

Tak nějak jsem čekal, že u této firmy budou dividendy nastaveny znatelně pod nějakým standardizovaným volným tokem hotovosti. Opět ale můžeme být překvapeni tím, že dividendy za poslední tři roky postupně vzrostly z 7,4 na současných 8,9 milionů dolarů. S ohledem na to, kolik firmě zbývalo v posledních letech po investicích (FCF – viz výše), to znamená jediné: Ze svých operací (z FCF) firma dividendy nepokrývá ani zdaleka. York Water to řešila poklesem hotovosti a navyšováním dluhů, které nyní ale minimálně relativně k EBITDA dosahují ne zrovna nízkých úrovní.

Musím říci, že s ohledem na ono dividendové prvenství jsem celkově čekal mnohem konzervativnější finanční obrázek. U valuace podle mne York Water jen potvrzuje celkovou vysokou poptávku po tomto sektoru (utilit jako celku): Před krizí se jen v dobách největší našponovanosti trhu jeho PE blížilo hranici 18, standardem byly spíše hodnoty kolem 14 (podle dat Yardeni Research). V letošním roce se ale PE dostalo znatelně nad onu hranici 18.

Překvapivější je ale ono rozházené cash flow, a zejména poměr dividend k tomu, co by firma s ohledem na nějaké průměry posledních let měla být schopna dlouhodobě vyplácet. Dost důležité je zde nevěnovat pozornost takzvanému výplatnímu poměru – poměru dividend a zisků. Ten totiž vyznívá mnohem příznivěji než porovnání dividend s FCF a žádné obavy o udržitelnost dividend nebudí (pohybuje se kolem 0,61). Jenže zisky jsou jen účetní položkou a u této firmy jsou investice mnohem výše, než odpisy – zisky tak značně matou.

Pokud se tu tedy výrazně nezlepší provozní tok hotovosti, či výrazně neklesnou investice (neotočí se investiční cyklus), mohou tu být investoři v budoucnu z dalšího vývoje na dividendovém poli zklamáni. Management se každopádně chová tak, že alespoň jeden z těchto bodů bude naplněn. Což nás přivádí k otázce položené v nadpise: Jaká z dnešních firem na trhu bude vyplácet dividendy ještě za 203 let?

Možná trh tou dobou nebude existovat, možná na něm žádná takové firma nebude, možná jich bude hodně. Tvrdit si ale dovolím jedno: Dividendová dlouhověkost je stejně jako dlouhověkost celková dána tím, že firma musí produkovat a prodávat to, co lidé opravdu potřebují a co není předmětem módních vln, různých konzumních trendů apod. U dividend se pak přidává ještě to, co můžeme nazvat konzervativním finančním managementem. Tedy udržováním si potřebných finančních rezerv (nízké dluhy, dost hotovosti). A výplata pouze toho, co firmu nepoloží ani v případě příletu černých, či alespoň šedých labutí. V tomto smyslu jsou dividendy až na druhém místě, ale zdá se mi, že ne všechny obchodované společnosti (zejména v USA) se podobnou filozofií řídí.