Po pohledu na finský Fiskars a švédskou Husqvarnu bych tento týden rád držel „řemeslný“ kurz. Předmětem dnešní úvahy tak bude americký Stanley Black & Decker. Akcie této společnosti si za posledních pět let připisují necelých 80 %. Ve srovnání s Fiskarsem (-47 %) a Husqvarnou (+54 %), jsou na tom tedy znatelně lépe. A téměř dosahují maxim z roku 2018. Jak to vypadá s výhledem, valuací a financemi? A vyrovná se Stanley Black & Decker svým evropským protějškům v dlouhověkosti?

Kapitalizace se zmíněným pohybem ceny akcií dostala na 25 miliard dolarů. Výsledky firmy jsou na úrovni cash flow za poslední tři roky relativně stabilní. Provozní tok hotovosti dosáhl v roce 2017 1,49 miliardy dolarů, po investicích zbylo firmě 1,14 miliardy dolarů. V roce 2018 to bylo 1,42 a 0,98 miliardy dolarů. A za posledních 12 měsíců pak vydělala firma na provozu 1,48 miliardy dolarů, po investicích jí zbylo 1,04 miliardy dolarů. Tržby ale vzrostly z 11,4 miliardy dolarů roku 2016 na současných cca 14,3 miliardy dolarů. Hotovostní marže tudíž šly dolů.

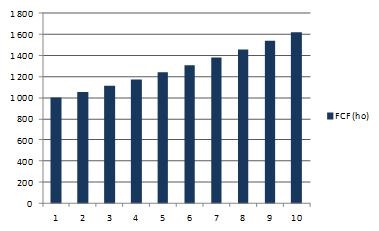

Pokud při hodnocení současné valuace vezmeme za bernou minci onu 1 miliardu dolarů volného toku hotovosti, tak podle mých hrubých kalkulací by na ospravedlnění současné kapitalizace musela tato částka ročně růst o 5,5 % - tedy znatelně více, než jsou implikované růsty u Fiskarsu a Husqvarny. Jak ukazuje následující graf, do deseti let by tak musel Stanley Black & Decker po investicích vydělávat více než 1,6 miliard dolarů:

Pro zajímavost malá odbočka: Jak jsme viděli, výnosy švédských a finských vládních obligací se nyní pohybují u nuly. Americké desetileté obligace mají své výnosy z hlediska historického standardu také dost nízko, ale současných cca 1,9 % je samozřejmě znatelně nad severoevropským standardem. Jak by se výše uvedené změnilo, kdyby byly americké výnosy na nule? Požadovaná návratnost by se u akcií Stanley Black & Decker snížila z 9,6 % na 7,7 %. A ona 1 miliarda volného toku hotovosti by na ospravedlnění kapitalizace rostla o 3,7 % namísto 5,5 %. U podobných relativně usazených firem, kde se hraje o každý bazický bod růstu tržeb a zisků, je to samozřejmě obrovský rozdíl. Jde o čistě hypotetickou úvahu, která nám má „jen“ ukázat, jak znatelný dopad mají dluhopisové trhy na akcie.

Jak se oněch 5,5 % růstu implikovaných současnou kapitalizací firmy rýmuje s delší historií a očekáváním managementu? Sama firma udává, že její tržby během posledních pěti let rostly v průměru o 5 %, její volný tok hotovosti o 8 % a její zisky na akcii o 10 %. Ve své strategické prezentaci pak firma hovoří o 4 – 6 % organickém růstu tržeb do roku 2022 a o celkovém růstu (tedy včetně akvizic) ve výši 10 – 12 %. Současná valuace tak odpovídá optimističtějšímu středu oněch 4 – 6 % s předpokladem, že tok hotovosti poroste stejně, jako tržby. Podotýkám, že pokud bychom brali za vodítko růst celkový, museli bychom brát do úvahy návratnost akvizic (v prvním případě implicitně předpokládáme, že bude odpovídat návratnosti požadované).

Lou Whiteman na stránkách Fool.com poukazuje na to, že v tom nejlepším případě by v následujícím roce firma těžila z opadnutí obchodních tenzí. A opadnou i tlaky ze strany rostoucích cen komodit. Firma oznámila nákladové úspory ve výši 200 milionů dolarů a v tomto scénáři by se případný úspěch v této oblasti přímo projevil na volném toku hotovosti (tj., nebyl by eliminován dalším negativním vývojem daným rostoucími cenami komodit, cly a podobně).

Opět dlouhověkost a baterizace

Stanley Black & Decker již 142 let nepřetržitě vyplácí dividendu (není ale podle tohoto měřítka na prvním místě – o tom někdy příště). A nízký poměr současných dividend k volnému toku hotovosti ukazuje, že tento úspěch by nemusel být narušen ani vážnější recesí a poklesem cash flow firmy. Což ukazuje na dva základní předpoklady takového úspěchu: Vyrábět a prodávat něco, co jen tak nevyjde z módy. A vydělané peníze rozdávat rozumně – tak, aby zůstaly rezervy na horší časy. Stanley Black & Decker se toho drží i dnes.

Už onen dividendový časový údaj sám o sobě vypovídá, že jde opět o dlouhověkou firmu (na Fiskars ale Stanley Black & Decker nemá). Společnost sama datuje svůj počátek k roku 1843, kdy Frederick Trenck Stanley založil The Stanley Works, kde se vyráběly šrouby a panty. Pro zajímavost: v roce 2018 tvrdila, že průměrná doba života firmy v indexu S&P 500 byla v padesátých letech asi 60 let, nyní je to jen asi 20 let.

Ještě zmíním, že Stanley Black & Decker na svých stránkách mezi klíčové informace řadí i to, že DEWALT přišel s baterií FLEXVOLT (60V až 120V). Což jen potvrzuje to, co jsem zmiňoval včera u Husqvarny: Baterizace se zdá být pro další přežití nutností i mimo automobilky.