Pro vládu i centrální banku je boj s důsledky současné epidemie velkou výzvou. Platí to v řadě zemí s tím, že vládní dluhy leží často vysoko a sazby naopak nízko, což může omezovat prostor pro stimulaci jak na straně fiskální, tak na straně monetární politiky. Francesco Bianchi, Renato Faccini a Leonardo Melosi na stránkách VoxEU tvrdí, že nejlepší je v takové situace koordinovaný postup vlády a centrální banky v duchu hesla „v jednotě je síla“.

Bianchi a jeho kolegové se zaměřují na situaci ve Spojených státech a navrhují, aby vláda vytvořila mimořádný rozpočet a Fed přechodně zvýšil svůj inflační cíl, který by umožnil růst inflace vyvolaný těmito rozpočtovými opatřeními. Zároveň by období vyšší inflace eliminovalo vývoj posledního desetiletí, kdy se inflace držela soustavně pod cílem centrální banky. Ekonomové pracují s předpokladem, že běžně dosahované rozpočtové deficity budou v budoucnosti vyváženy rozpočtovými přebytky. Mimořádný rozpočet či přesněji řečeno jeho deficity ale takto vyváženy nebudou. Centrální banka ale „dovolí růst inflace právě natolik, aby tuto část celkové finanční zátěže stabilizovala“.

Podle ekonomů je z tohoto pohledu poučná Nová dohoda prezidenta Roosevelta. I ten totiž v roce 1933 tvrdil, že vláda má dva rozpočty, běžný a mimořádný, se kterým se nebudou spojovat snahy o jeho vyrovnání. „Ve stejném roce Spojené státy opustily Zlatý standard a získaly nezávislou monetární politiku. Kombinace těchto dvou politik pravděpodobně hrála klíčovou roli při ukončení Velké deprese,“ píše Bianchi.

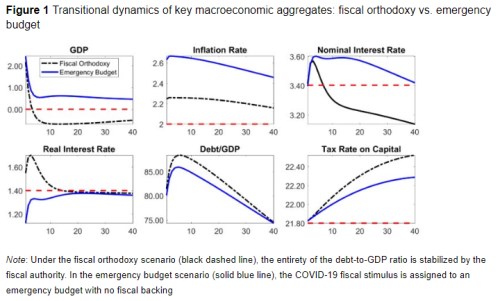

Ekonomové na základě modelovaného vývoje tvrdí, že uplatnění popsané politiky by rychle stabilizovalo poměr vládních dluhů k HDP, a to zejména díky zvýšení ekonomické aktivity. Vzrostly by inflační tlaky, které by ale centrální banka tolerovala, a výsledkem by byl stimulační pokles reálných sazeb. „Výsledná expanze ekonomické aktivity by výrazně přispěla ke snížení poměru dluhů k HDP a zvýšení inflace nutné pro eliminace mimořádných deficitů,“ uvádějí ekonomové. Inflace by se držela „mírně výše“ po několik let, což by nakonec vedlo k růstu nominálních sazeb. a tudíž by se také zvětšil prostor pro jejich snížení v případě, že by to bylo opět nutné.

Jaké jsou alternativy? Ekonomové tvrdí, že pokud by vláda nejednala, mohlo by to nakonec vést ke ztrátě nezávislosti centrální banky. Vláda by se totiž snažila držet rozpočet vyrovnaný, což by v současné situaci mělo dlouhodobý kontrakční efekt. Pokles ekonomické aktivity by také působil proti snahám o snížení míry zadlužení a konsolidace by tak trvala mnohem delší dobu ve srovnání se strategií mimořádného rozpočtu. Nakonec by mohlo dojít k tomu, že vláda neschopná rychleji konsolidovat své finance zatlačí na centrální banku a ta ve výsledku ztratí svou nezávislost.

Mimořádný rozpočet by se mohl naopak používat během každé recese, kdy by se sazby dostaly k nule. Takový rozpočet by fungoval jako automatický stabilizační nástroj, který by zvedal inflační očekávání vždy, když by ekonomice hrozila past likvidity. Jinak řečeno, mechanismus mimořádného rozpočtu by mohl kompenzovat omezení, kterým by v podobných situacích čelila monetární politika, a snížil by celkovou volatilitu ekonomické aktivity. Z hlediska obav o ztrátu nezávislosti centrální banky pak lze podle ekonomů v takovém případě hovořit o „menším zlu“.

V následujících grafech jsou vyznačeny dva scénáře vývoje HDP, inflace, nominálních a reálných sazeb, míry zadlužení a míry zdanění kapitálu. Modře je vyznačen scénář pracující s mimořádným rozpočtem, černě scénář, ve kterém jsou všechny současné deficity kryty budoucími přebytky a centrální banka nespolupracuje s vládou popsaným způsobem. Podle modelu ve scénáři mimořádného rozpočtu nedochází k recesi, inflace se zvedá nad 2,6 % a poměr vládních dluhů k HDP dosahuje vrcholu kolem 85 %.

Zdroj: VoxEU