Před časem jsem tu psal, že nejlepším odhadem budoucího růstu trhu může být prostě požadovaná návratnost. I přesto, že v minulosti se do ní akcie trefily jen výjimečně. Co nyní investoři od trhu čekají a jak se to rýmuje s požadovanou návratností?

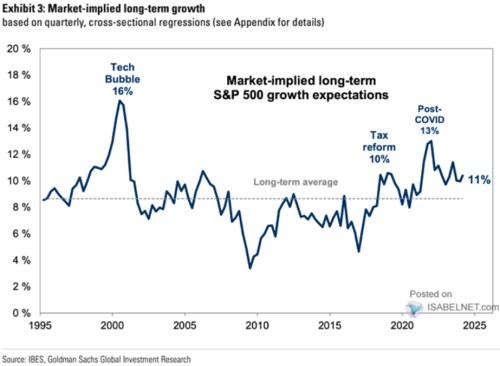

Obrázek od , který by měl ukazovat, jaká jsou nyní na americkém trhu dlouhodobá očekávání týkající se jeho růstu. Ta jsou nyní podle metodologie této banky konkrétně na 11 %, dlouhodobý průměr je pod 9 %, tudíž by investoři nyní měli být docela optimističtí. Ale zdaleka ne tolik, jako třeba v roce 2021, kdy byla očekávání až na 13 %. Či dokonce na vrcholu internetové bubliny, kdy se podle obrázku vyšplhala na 16 %:

Zdroj: X

Ona průměrná očekávání mezi 8 – 9 % dávají poměrně smysl ve vztahu k tomu, kdy se může pohybovat požadovaná návratnost. Jednoduchý model by mohl vypadat následovně: S 2 % trendovým reálným růstem ekonomiky a 2 % inflací by nominální růst byl trendově na 4 %. Pokud by se výnosy desetiletých vládních dluhopisů pohybovaly na úrovni tohoto růstu, máme bezrizikové výnosy na 4 %. S rizikovou prémií kolem 5 – 6 % pak dosahuje požadovaná návratnost 9 %.

Co ale na takovou úvahu nesedí, je jakékoliv dlouhodobější odchýlení se od onoho průměru/požadovaná návratnosti. Vezměme například dno během finanční krize, kdy podle grafu investoři čekali dlouhodobé posilování trhu znatelně pod 4 %. I když k tomu přidáme dividendové výnosy, jsme stále hluboko pod požadovanou návratností. A dvojnásob s předpokladem, že rizikové prémie byly v té době výrazně výš, než 5 %. Otázkou je, proč by trh neklesal dál až na úrovně, kdy při daném fundamentálním výhledu (zisky, dividendy) již ceny a valuace implikovaly návratnost vyšší.

Stejná logika by platila v opačných případech: Proč by kolem roku 2000 trh dál prudce nerostl, když by investoři čekali, že bude dlouhodobě posilovat o 16 %. Tedy vysoko nad nějakým rozumným odhadem požadované návratnosti (o dividendovém výnosu nemluvě). V menší míře by to platilo i dnes – bezrizikové výnosy jsou u 4,3 %, pokud by prémie byla kolem 5 %, máme požadovanou návratnost něco nad 9 %. Pokud by investoři skutečně čekali 11 % posilování trhu (plus cca 1,5 % dividendového výnosu), trh by měl skokově růst. Až do chvíle, kdy by ceny relativně k očekávanému vývoji zisků a dividend implikovaly jen cca 9 % celkovou návratnost. Navíc podle některých odhadů je riziková prémie nyní výrazně níž, než u 5 %.