Výsledky zátěžových testů tuzemského bankovního sektoru dnes zveřejnila Česká národní banka. Sektor podle ní zůstává odolný vůči potenciálním negativním šokům a kapitálová vybavenost celého odvětví by zůstala nad 8% regulatorním minimem i v extrémním a velmi nepravděpodobném scénáři.

Srpnové výsledky zátěžových testů pracují s daty bank ke konci června a zaměřují se na horizont následujících dvou let. Kalkulují se dvěma scénáři, z nichž základní pracuje s prognózou ČNB a extrémní kombinuje zhoršení vývoje ekonomiky a pokles hodnoty expozic českého bankovního sektoru vůči zadluženým zemím jižní části EU.

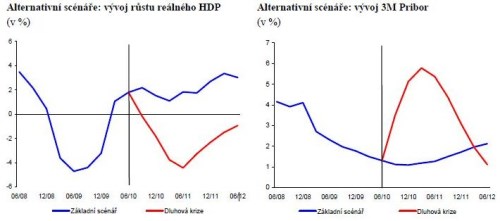

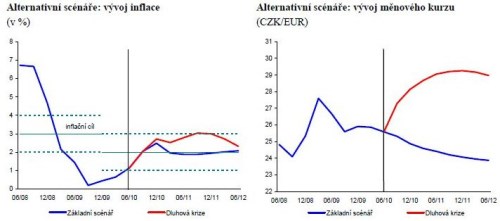

„Základní scénář“ ČNB odpovídá oficiální srpnové makroekonomické prognóze ČNB zveřejněné ve Zprávě o inflaci (III/2010). Předpokládá pozvolný růst ekonomiky, postupný růst inflace k inflačnímu cíli, mírné zhodnocování měnového kurzu a stabilitu krátkodobých úrokových sazeb s jejich pozvolným růstem od druhé poloviny roku 2011.

Extrémní scénář „Dluhová krize“ zachycuje kombinaci slabé ekonomické aktivity v ČR i v zahraničí, provázené recesí ve tvaru W se souběžným nepříznivým vývojem na finančních trzích. Obavy ohledně udržitelnosti veřejných financí v něm vyvolávají růst výnosů tuzemských vládních dluhopisů a rychlé oslabení koruny. Následkem pak je nárůst inflačních tlaků a reakce měnové politiky v podobě zvýšení krátkodobých úrokových sazeb. Mimo ČR scénář počítá s krizí na trzích vládních dluhopisů zemí jižní části EU a poklesem hodnoty expozic českého bankovního sektoru vůči zmíněným zemím o polovinu. Tento scénář ale ČNB charakterizuje jako „velmi extrémní a výrazně nepravděpodobný“.

ČNB: Parametry základního a alternativního scénáře

Pokud jde o promítnutí obou scénářů na bankovní sektor, růst podílu úvěrů v selhání (NPL) na úvěrech v sektoru nefinančních podniků i v základním scénáři je počítán do blízkosti 10 % v polovině roku 2011. U obyvatelstva je pak pro základní scénář odhadován mírný nárůst podílu NPL o zhruba 1 % ke konci letošního roku z hodnoty 4,5 % v červnu 2010. Zátěžový scénář pak zejména z důvodu slabší předpokládané ekonomické aktivity počítá s podílem NPL na podstatně vyšších úrovních. Zátěžový scénář „Dluhová krize“ počítá s vysokými ztrátami ze znehodnocení úvěrů. K tomu se přidávají nejen ztráty zapříčiněné poklesem cen držených vládních dluhopisů ČR, ale též ztráty z expozic vůči zadluženým zemím jižní části EU, uvádí ČNB.

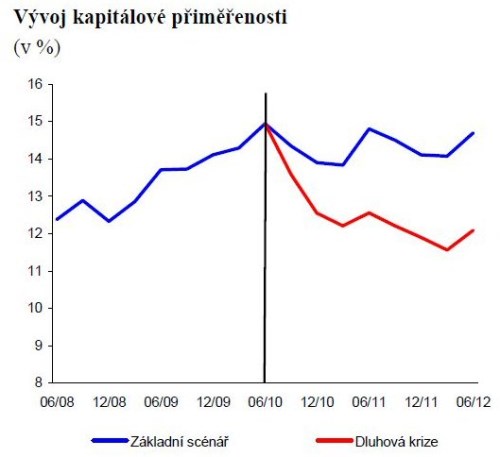

Zatímco základní scénář očekává provozní ziskovost pro následující období zhruba na úrovni roku 2009, průběh „Dluhová krize“ započítává 30% propad. „Některé banky se tak v případě zátěžového scénáře mohou dostat do situace výsledné ztráty z hospodaření, což má okamžitý vliv na pokles regulatorního kapitálu,“ uvedla ČNB. Za účelem dorovnání kapitálové přiměřenosti všech bank se sídlem v ČR (tj. bez poboček zahraničních bank) do regulatorního minima 8 % by banky ke konci testovaného období při uvažování o naplnění tohoto extrémního scénáře pak musely navýšit regulatorní kapitál o necelých 3,5 miliardy korun, což odpovídá zhruba 0,1 procentu HDP. Z hlediska rozměru sektoru se tak jedná o nevýznamnou hodnotu. Bankovní sektor jako celek zůstává i přes poměrně vysoké úvěrové i tržní ztráty stabilní v obou makroekonomických scénářích a jeho agregovaná kapitálová přiměřenost se vždy pohybuje nad regulatorním minimem 8 %. Jedním z důvodů je i vysoká skutečná kapitálová přiměřenost bankovního sektoru jako celku, která ke konci června dosahovala téměř 15 procent.

ČNB: Vývoj kapitálové přiměřenosti v základním a zátěžovém scénáři

Předchozí výsledky zátěžových testů bank ČNB zveřejnila v červnu v rámci pravidelné Zprávy o finanční stabilitě. I v rámci nich banky odolaly bez zásadnějších dopadů i velmi nepříznivému vývoji.

(Zdroj: ČNB)