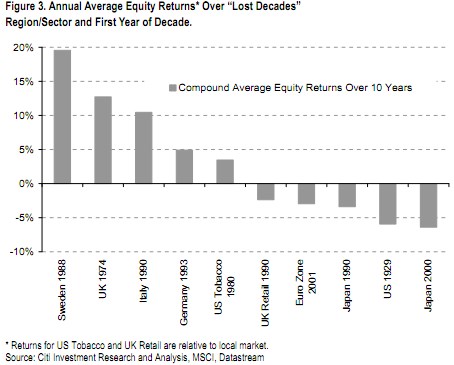

Rozvinuté ekonomiky v současnosti čelí obávané ztracené dekádě, podle by ale pro akcie nemusela být tak špatná. Ztracenou dekádu definují její analytici jako 10 let bolestivě pomalého růstu (dosahujícího asi 1 % ročně), který negativně doléhá na celou ekonomiku. Japonské akcie jsou sice od chvíle, kdy se objevily problémy v tamní ekonomice, o 75 % slabší, během několika jiných ztracených dekád ale na akciových trzích proběhly rally. Tyto dekády se přitom nemusí omezovat jen na geografické regiony, ale i na korporátní sektory. Graf ukazuje průměrnou roční návratnost akcií během vybraných „ztracených dekád“.

Dekády, během nichž si akcie vedly dobře, mají tři společné rysy. Obecně docházelo k růstu inflace, která pomáhala zvýšit tržby a zisky. Akcie vstupovaly do dekády s nízkou valuací. A docházelo k růstu zisků na akcii. tak tvrdí, že pokud svět vchází do podobného období, nejlépe si povedou akcie ve Velké Británii. Důvodem je fakt, že Bank of England provádí agresivní monetární politiku, která zvyšuje inflaci na nejvyšší úroveň v rozvinutém světě. A britské akcie jsou zároveň jedny z nejlevnějších na světě. Na ztracenou dekádu by naopak mohly doplatit akcie evropské periferie. Ty na rozdíl od těch britských či amerických netěží z vlastní centrální banky a měny. Problém jen zhoršuje zaměření ECB na cenovou stabilitu. Valuace akcií na periferii je sice atraktivní, to ale podle nemusí stačit.

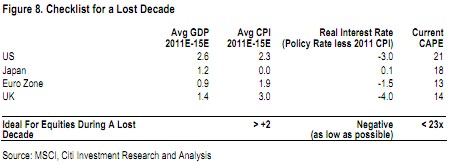

Následující tabulka ukazuje hlavní parametry týkající se atraktivity akcií během možné ztracené dekády. Ve druhém sloupci vidíme očekávaný růst HDP, v dalším očekávaný růst spotřebitelských cen - ideální jsou hodnoty větší než 2 %. Třetí sloupec ukazuje reálné sazby - ideální jsou co nejnižší záporné hodnoty. Poslední sloupec ukazuje valuaci trhu s tím, že v nejlepším případě by se měla nacházet pod hodnotou 23.

také uvádí, že nejlepší je investovat do akcií společností, které jsou schopny ovlivňovat prodejní ceny, hledají nové zdroje poptávky, umějí efektivně spravovat své náklady a zajistit si ziskovost. Příkladem jsou , , BASF , či Anheuser-Busch Inbev... širší vysvětlení a více tipů Citi naleznete v článku ZDE.

(Zdroj: , FTAlphaville)