Současný vývoj v eurozóně bude jednou bezpochyby součástí ekonomických učebnic. Dojde k jeho důkladnému prozkoumání, povede se intenzivní odborná debata a na jejím konci budou minimálně dvě protichůdné a vševysvětlující teorie. Tedy stejný stav jako na počátku celého procesu. Jen doufejme, že kapitoly týkající se tohoto tématu nebudou začínat „bývala kdysi jedna eurozóna“. Zatím to stále vyloučit nemůžeme.

Naposledy jsem se měnové unii našich sousedů věnoval v „Dluhy je třeba splácet prací, ne utrpením“ a „Euroloď skoro opravena, necháme ji ale stejně potopit?“. Dnes bych se rád věnoval obrázkům ze studie „Panic-driven austerity in the Eurozone and its implications“ (Paul De Grauwe, Yuemei Ji, 2013). Tato studie si hned po uveřejnění získala zaslouženou pozornost a byla by jedním z mých kandidátů na způsob, jak zapsat vývoj v eurozóně do učebnic.

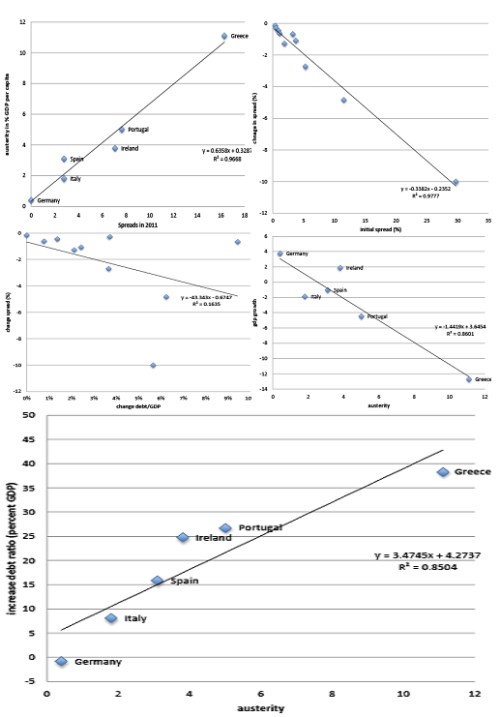

První graf ukazuje pevnou vazbu mezi výší rizikových spreadů vybraných členů eurozóny v roce 2011 a mírou utažení fiskální politiky v nich. Existence závislosti a její směr asi nebude předmětem sporů – čím vyšší rizikové spready, tím vyšší motivace ke snižování dluhu a tedy i snahy o fiskální utažení. Háčky v této fázi můžeme vidět dva – výše spreadů nemusela vždy odpovídat skutečné výši problémů (obousměrně) a prudké utahování nemusí být za každé situace nejlepším způsobem, jak snížit poměr dluhu k HDP.

Druhý graf se věnuje prvnímu háčku. Ukazuje vztah mezi spready v roce 2011 a pokles těchto spreadů po intervencích ECB. Téměř 100 % korelace naznačuje, že čím vyšší počáteční spread, tím efektivněji na jeho snížení aktivita ECB působila. Vysvětloval bych to terminologií solvence a likvidity s tím, že ta druhá úzce souvisí s vlnami paniky a sebenaplňujících se proroctví. Druhý graf tak dokazuje, že velká část počátečních vysokých spreadů byla skutečně dílem roztáčející se spirály „myslíme si, že bude hůře a proto je hůře již nyní“. ECB tuto spirálu po delším váhání utnula a spready se podle toho zachovaly.

Na to, jak velkou roli sehrála ECB a jakou fundament, ukazuje třetí graf. Ten na osu y dává změnu spreadů, na osu x změnu poměru dluhu k HDP. Vidíme slabý a kontraintuitivní vztah – čím větší růst zadlužení, tím větší pokles spreadů. Trhy se tedy ani podle tohoto obrázku nestaraly tolik o dlouhodobější solvenci, ale o krátkodobé, samy sebe živící problémy s likviditou. Jak ale ukazuje první graf, tento prchavý tržní sentiment již rozjel razantní fiskální utahování, protože panika trhů se přenesla na úroveň ekonomické politiky. Ne, že by správnou reakcí neměl být plán fiskální konsolidace, je ale rozdíl mezi promyšleným snižováním dluhu a panickým osekáváním rozpočtu („nejlépe“ jen tam, kde je nejmenší rezistence zájmových skupin).

Škoda napáchaná „panikou taženým utahováním“ je vidět ve čtvrtém grafu, který ukazuje míru utahování a růst HDP (2011 – 2012). Je to už trochu omleté téma, ale tento graf bych klidně považoval za jediný potřebný hřebík do rakve pohádek o tom, jak utahování podpoří růst. Ty se zakládaly buď na doufání v to, že utahování zvedne sentiment soukromého sektoru a výsledkem bude růst. Nebo na, zřejmě ne zrovna pečlivě čtených, případových studií zemí, které utáhly a rostly. Vtip byl ale u nich v tom, že zároveň masivně uvolnily monetární politiku, oslabily měnu a pomohla jim i silná globální ekonomika.

Vše uzavírá poslední velký graf, který ukazuje pozitivní (!) vztah mezi mírou utahování a růstem zadlužení. Jinak řečeno, čím víc byla fiskální politika utažena, o to více zadlužení vzrostlo. Ve spojitosti s předchozím grafem to není zase takové překvapení a vlastně jde o dnes již poměrně známý fakt. Není ale nad to ho vidět zobrazený před sebou – utahování má v současné situaci tak negativní vliv na produkt, že poměr dluhu k produktu kvůli němu roste.

Celkový příběh bych shrnul následovně: Na počátku někde dlouhodobě se zhoršující výhled ohledně solvence, někde bublina, někde mizerné bankovnictví. Trhy dlouho spí, najednou se probudí. Přichází panika trhů vyvolávající problémy s likviditou a přestřelený růst rizikových spreadů. Následuje přestřelená reakce politiky a rozjetí razantního utahování. Opožděný zásah ECB, pokles spreadů. Utahování si vybírá svou daň na růstu i zadlužení. Existuje samozřejmě evidentní protiargument – vše chce svůj čas a nakonec se ukáže, že prudké utahování dluhy sníží a HDP zase poroste. Obávám se ale, že tento názor je založen na naprostém nepochopení rozdílu mezi kreativní destrukcí a destrukcí destruktivní. A nezapomínejme na to, že práh snesitelnosti bolesti není už tak daleko, což naposled ukázaly volby v Itálii. A kdyby se přece jen podařilo ho posunout, je vše nastavené na “německy mluvící, ale italsky se chovající” ECB.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.