patří mezi ty populárnější tituly na domácím trhu a nepochybuji o tom, že řada investorů má o ní mnohem větší přehled než já. Protože se ale nyní na tuto banku dívám trochu detailněji, dovolím si zde poukázat na některé aspekty, které mohou stát mimo střední proud diskusí o ní. dovedla během posledních pěti let investory potrápit, to samé ale platí o její kolegyni Bank, či s DB. Platí to i o letošním roce, kdy si relativně dobře z této čtyřky vede pouze (do té doby největší propadák):

Zdroj: FT

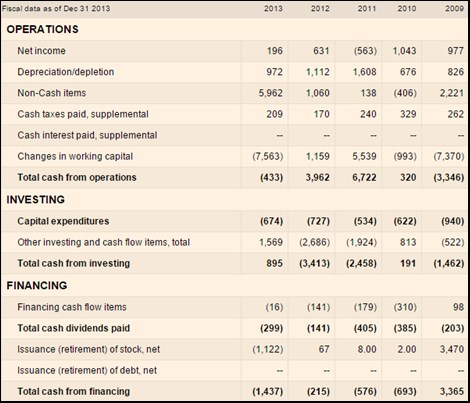

V této sérii je klíčem našeho pohledu na firmy tok hotovosti. Důvod je jednoduchý – hotovost je králem, na trhu ale králem pozoruhodně ignorovaným. Používat tradiční výkaz cash flow u bank je ošemetné, některé položky jsou zavádějící, pokud je bereme v tradičním slova smyslu (např. pohyb pracovního kapitálu). Ale základ zůstává – provoz, CapEx, celkové investice, CF po investicích z kterého se mohou platit dividendy, atd. Pohled na CF ukazuje hlavně obrovskou volatilitu jak na úrovni provozního toku hotovosti, tak na úrovni toku hotovosti po investicích. Banka byla v posledních pěti letech po investicích schopna vydělat více než 4 miliardy eur (2011), nebo také prodělat více než 4 miliardy eur (2009). Jinak se její CF na této úrovni pohybuje v řádech kladných stovek milionů eur:

Zdroj: FT

Firmy se obecně snaží vyhlazovat tok dividend, něco takového zde ale nevidíme ani zdaleka. Nejvyšší dividenda byla vyplacena v onom roce hojnosti 2011, hned rok poté ale klesla na 141 milionů eur, aby v roce 2013 opět vzrostla až na 299 milionů eur. Ještě jsem neviděl, že by někdo odhadoval hodnotu akcií banky na základě diskontovaného cash flow. je dobrou demonstrací toho, proč tomu tak je. Určit nějaký rozumný standard volného toku hotovosti, či dokonce jeho projekce, je cvičením v marnosti. Neměli bychom si ale nalhávat, že pokud místo toho použijeme různé násobky (například u bank populární PBV), problému se vyhneme. Nevyhneme, pouze ho ukryjeme pod řadu implicitních předpokladů obsažených v použitém násobku. Je to takový přístup „co nevidím, netrápí mě“.

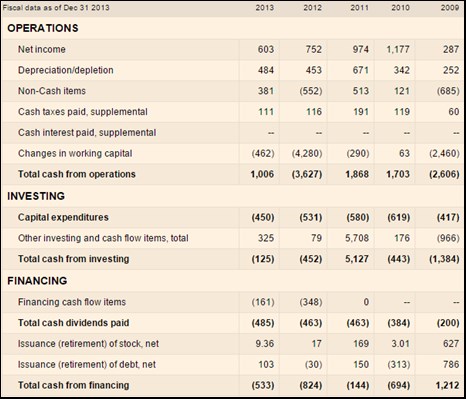

Podívejme se na to, jak moc jsou výsledky standardem. Pro porovnání nám poslouží zmíněná Bank. I zde nalezneme vysokou volatilitu – CF po CapEx jde od cca 7 miliard eur v roce 2011 k záporným 4 miliardám v letech 2012 a 2009. Jeden klíčový rozdíl tu ale vidíme: RB se velmi snaží o ono vyhlazování dividend, respektive o jejich růst (a zabránění poklesu). U firem, které čelí dlouhodobým problémům s tokem hotovosti, může jít o zdraví poškozující strategii předstírání něčeho, na co nemá. V opačném extrému je rozumné vyhlazování dividend reflexí dlouhodobého výhledu společnosti a toho, na co naopak skutečně má. Čemu je RB blíže nevím, ale pro zajímavost: Pokud u RB sečteme CF po CapEx v posledních pěti letech, jsme zhruba na jedné miliardě eur. Mezitím banka vyplatila asi 2 miliardy eur dividend. U je tento poměr 3,7 miliard eur CF ku 1,4 miliardám eur dividend. Rozdíl v dividendové strategii je tedy veliký i pod povrchem. Výkaz CF u RB vypadá následovně:

Zdroj: FT

Jak je to s implikovanými růsty obou bank? Jak jsem řekl, pracovat zde s nějakým standardním volným cash flow je příliš odvážné, použijme tedy dividendy. je podle dat z FT rizikovější než RB, její beta dosahuje obecně dost vysoké úrovně 1,85 (beta RB je na 1,45). Požadovaná návratnost by se tak mohla pohybovat pod 12 %, u RB pod 10 %. Vezmeme-li za základ odhadu dividendu minulého roku, současná kapitalizace bank implikuje, že u by tato dividenda měla dlouhodobě růst asi o 9 % a u RB ročně klesat o 0,5 %!

Tento dost velký rozdíl v implikovaných očekáváních může souviset i s uvedenými čísly týkajícími se toho, jak moc banky pokrývaly své dividendy tokem hotovosti po investicích. Bez detailnějšího pohledu k tomu už více říci nelze a opět zdůrazňuji, že u bank je analýza CF přece jen něco jiného než u nefinančních firem. I přesto snad je podobné zamyšlení ku pomoci a ukazuje, že zatímco cenový vývoj RB a je často dost podobný, jde o dost rozdílná aktiva.