V Perlách týdne jsme si mohli přečíst, že hromadné nákupy akcií společností jako je Hertz, Whiting Petroleum či J.C. Penney podle CNBC znatelně přiživují drobní investoři obchodující na platformách jako Robinhood. Jim Cramer ze CNBC zase hovořil o tom, že velcí investoři mohou na těch drobných profitovat, a to i kvůli Robinhood(ovi). Ale zase na základě svého průzkumu hovoří o tom, že drobní investoři si v poslední době vedou lépe než instituce. Několik poznámek:

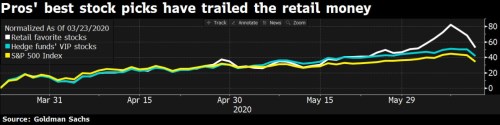

Stratég GS David Kostin tvrdí, že právě kvůli tomu, jak dobře si vedou drobní investoři, je zavádějící často používané rozdělení Main Street / Wall Street (tedy volně přeloženo lidé z ulice vs. finančí sektor). Mezi nejoblíbenější akcie retailu podle stratéga patří Penn Nation Gaming, vlastník Barstool Sports. A následující graf skutečně moc nedává za pravdu těm, kteří myslí, že drobní investoři jsou nyní vysáváni jinými:

Téma drobných a institucionálních investorů, různé honění chytrých peněz a podobně tu je dlouho a existuje na něj řada pohledů. Ani vědecké studie často nehovoří jednotným jazykem – podívejme se dnes na několik nově zveřejněných (ty si ale povětšinou notují). Tato studie se zaměřuje na čínský trh. A nachází důkazy manipulace cen akcií s cílem zneužít drobné investory. Konkrétně jsou používány metody, které uměle vyšroubují ceny akcií nahoru a „skupina velkých účtů“ pak využije chování „naivních retailových investorů“.

O naivitě můžeme asi hovořit i ve vztahu k další nové studii. Ta hovoří o tom, že stále více analýz ukazuje, že investoři jsou citliví na jména vzájemných fondů. Studie to potvrzuje a dodává, že tuto tendenci mají spíše drobní, než institucionální investoři. Jinak řečeno, zejména retailoví investoři se při vkladech peněz do fondů řídí i tím, jak se fond jmenuje.

Tato vyloženě čerstvá studie se zaměřuje na investice podle ESG. Tedy podle toho, jak daná společnost naplňuje standardy odpovědnosti v oblasti managementu, vztahu ke společnosti a přírodnímu prostředí. O tomto tématu jsem tu již několikrát psal, včetně toho, že na jednu stranu jde i podle dat o zajímavý přístup, ale možná hrozí, že se z něj stane další formalita podložená nějakým auditem a dalším „papírem“. Tato studie pracuje s daty od Robinhooda a zjišťuje, že ESG výkazy jsou pro retailové investory irelevantní. Tito investoři na ně nereagují, na rozdíl od výkazů týkajících se třeba ziskovosti. Tyto závěry jsou podle autorů studie v rozporu s experimenty, které ukazují, že retailoví investoři na ESG informace reagují.

Poslední studie, kterou bych zde dnes rád zmínil, se zaměřuje na brazilský trh a tvrdí, že „pro jednotlivce je nemožné živit se intenzivním obchodováním“. Základem tohoto tvrzení je analýza výsledků lidí, kteří začali obchodovat mezi lety 2013 – 2015 na trhu s futures, který je podle studie třetí nejlikvidnější na světě. Podle dat 97 % těchto investorů, či asi spíše spekulantů (viz níže), kteří vydrželi více než 300 dní, bylo ve ztrátě. Jen asi 1 % si vydělalo více než je minimální mzda. A jen 0,5 % si vydělalo více, než bankovní úředník. O tom, že s daleko větším rizikem, asi není třeba hovořit.

U této poslední studie je podle mne skutečně důležité si uvědomovat rozdíl mezi spekulacemi a investicemi. A vlastně téměř u všech studií, které jsem zde dnes zmínil. Pokud totiž vložím peníze do fondu na základě jeho jména, mohu tam peníze držet dlouho, ale to z tohoto kroku nedělá skutečnou investici podloženou nějakou fundamentální a relevantní úvahu. Ten samý pohled je dobrý i u oné studie týkající se naivních investorů na čínském trhu.

Již roky se hovoří o tom, že trh je zmanipulovaný, a to ve vztahu k mnoha věcem. Když dnes zmiňujeme Robinhooda, tak bychom mohli hovořit o obavách z toho, že trh „chudým bere a bohatým dává“. Zmíněné studie ukazují, že tomu tak alespoň někdy je (a ne z nějakých makro důvodů). Robinhood možná svým jménem dává najevo, že by to rád otočil a všem umožnil prosperovat. A je dobré si uvědomit, že pokud by běžní lidé vlastnili více akcií/firem (více se investovalo), řešilo by to alespoň část palčivých problémů, jako je příjmová nerovnost, hrozby plynoucí z robotizace a podobně.

Jenže je tu jeden detail, a tím je podle mne právě onen rozdíl mezi spekulacemi a investicemi. Možná, že můžeme i hovořit o tom, že u spekulací je daleko větší sklon ke zmíněné naivitě, než u snahy o investice. Ale to, že celkově nejsou drobní investoři žádní outsideři, zase ukazuje graf první, či třeba ten následující: