Na trhu se v souvislosti s fiskálními plány nové americké vlády hovoří o možnosti přehřátí a vyšší inflace. Výnosy vládních obligací minulý týden vystrašily akcie. Existuje nějaký jednoduchý, ale stále smysluplný, rámec, jak se na to vše dívat? Dnes popíšu jeden z těch, které bych použil já.

1. Výnosy a růst. Pokud chceme co nejjednodušší rámec, držme se toho, že mezi ekonomickým růstem na straně jedné a výší sazeb a výnosů obligací na straně druhé je intuitivní a faktický vztah: Pokud jde ekonomika nahoru, zvedají se inflační tlaky, investoři chtějí ze svých investic více, aby byli kompenzováni za vyšší inflaci. Obligace prodávají, výnosy rostou. Ekonomika v útlumu naopak přináší dezinflaci, či dokonce deflaci, a zatímco dříve mohl být třeba 4% výnos obligací tak akorát, nyní je hodně atraktivní. Investoři tak kupují obligace, jejich ceny rostou a výnosy klesají.

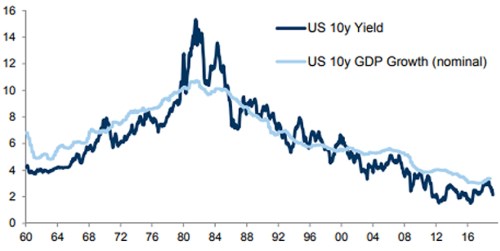

I tento rámec, zjednodušený možná až na hranici snesitelnosti, podporují data (alespoň na první pohled – viz bod 4). Z následujícího grafu je zřejmé, že dlouhodobě jde tempo nominálního ekonomického růstu (růst reálný a inflace) skutečně ruku v ruce s výnosy obligací:

Zdroj:

V grafu ale můžeme zároveň rozlišit období, kdy se růst pohyboval delší dobu nad výnosy a naopak (o krátkodobých odchylkách nemluvě). Celkově je poměr růst/výnosy hodně podstatnou věcí v nejedné oblasti. Třeba u vládních dluhů (či dluhů obecně) - v prostředí růstu pohybujícího se nad sazbami je pro vládu mnohem jednodušší směřovat ke stabilizaci míru zadlužení, než v prostředí, kdy jsou sazby nad tempem růstu. A tento poměr je důležitý i pro vývoj na akciových trzích – viz bod třetí.

V grafu můžeme vlastně pozorovat tři strukturálně se odlišující období: do počátku osmdesátých let období přívětivé, kdy se růst povětšinou pohyboval nad výnosy obligací. Pak přišlo Volckerovo období a obrácený poměr. Do přívětivosti jsme se opět překlopili po roce 2000. Je mimochodem třeba možno uvažovat o tom, zda toto poslední období není plodem předchozího, které pevně ukotvilo inflační očekávání a vyjasnilo některé předchozí diskuse ohledně toho, co si ekonomika může a nemůže dovolit.

2. Růst nyní, výnosy nyní. Mezinárodní měnový fond v lednu projektoval, že americká ekonomika letos poroste o 5,1 % a příští rok o 2,5 %. Odhady se v současném nejistém prostředí liší instituce od instituce, ale berme je jako zhruba směrodatné. A pohybujíce se na hrubé úrovni, předpokládejme, že inflace bude letos i příští rok na 2 – 2,5 % (Fed bude o něco přestřelovat, aby v průměru dosáhl inflačního cíle ve výši 2 %).

Pokud bychom pak předpokládali, že nominální výnosy desetiletých vládních obligací se v průměru pohybují blízko nominálního růstu (graf), očekávali bychom, že se v USA zvednou na cca 4,5 – 5 % (beru nyní za bernou minci onen standardnější očekávaný růst pro rok 2022). Pokud bychom předpokládali, že se stále můžeme pohybovat v onom dlouhodobě přívětivém prostředí, kdy se nominální růst může pohybovat nad výnosy, byly by výnosy níže. Kdyby to mělo být až o cca celé dva procentní body níže (kolem roku 2012 – viz graf), jsme na výnosech kolem 2,5 %. Minulý týden vznikl povyk kvůli tomu, že se dostaly na 1,6 %.

3. Trhy akciové. Akciovým trhům by teoreticky mělo být jasné, že nelze mít po delší dobu kombinaci vysokého růstu a velmi nízkých výnosů obligací. Je to jako kdybych chtěli v zimě sníh na lyžování a zároveň teplo na to, abychom lyžovali jen v tričku. Ideální dosažitelná kombinace by byl (i) vysoký (na trend směřující) nominální růst s (ii) inflací pohybující se v souladu s inflačním cílem a (iii) výnosy obligací nastavenými na onen přívětivý mustr – tedy něco pod růstem. Výše uvedená čísla zhruba ukazují, o čem se asi tak bavíme.

Zda jsou akcie nastaveny na realistický, či nerealistický ideál, nevím (určitě nejsou nastaveny na nějaké horší scénáře). Současné PE je hodně našponované, ale jak jsem tu před časem poukazoval, valuace založené na toku hotovosti jsou podle některých odhadů umírněnější. Takže by možná nakonec postupný (což je asi důležité) růst na ona cca 2 - 2,5 %, či ještě o něco výše žádným šokem pro akcie nebyl.

4. Dluhopisová prémie: Významným dodatkem ke grafu by byl obrázek z dílny Davida Beckwortha, který jsem tu před časem ukazoval a který rozděluje reálné výnosy obligací na prémii pojící se s nejistotou ohledně budoucí inflace a na skutečně bezrizikovou část výnosů. Ukazuje se, že tato druhá část je v čase dosti stabilní, onen dlouhodobý pokles výnosů je dán zejména poklesem oné rizikové prémie. V této logice bude tedy také záležet na nominálním růstu a také na prémii za inflační nejistotu.

Dalo by se tvrdit, že tato nejistota nyní značně roste, takže by to ohrožovalo onu tezi, že výnosy by se mohly pohybovat stále pod nominálním růstem. Všimněme si přitom podstatné věci – výnosy obligací by se nad růst (a na pro akcie nepříjemné úrovně) nemusely ani dostat kvůli samotnému očekávání vysoké inflace (či vysokému nominálnímu růstu). Ale kvůli tomu, že se „jen“ zvýšila inflační nejistota. Pro další perspektivu může čtenář přejít na „Švýcaři a ten nejlepší inflační scénář pro akcie“.