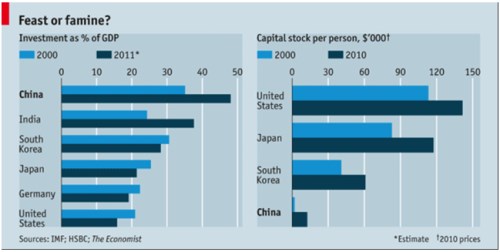

Čínskou záchranou i prokletím jsou investice. Můžeme to demonstrovat následujícími dvěma grafy, které sice nejsou úplně čerstvé, na principu se ale od let 2010 a 2011 mnoho nezměnilo. V prvním grafu jsou podíly investic na HDP ve vybraných zemích. Vidíme tak poměrně známý fakt, že investice v Číně tvoří výjimečně vysokou část HDP. V roce 2011 se blížila 50 %, zatímco druhý investiční přeborník – Indie, měla tento poměr na necelých 40 %. Vyspělé ekonomiky jsou pak s podílem investic na HDP úplně jinde – maximálně něco nad 20 %.

Vysvětlení toho, proč je Čína takovou výjimkou, může z velké části poskytnout druhý graf. Ten ukazuje zásobu kapitálu (tj. kapitálu reálného – stroje, budovy, zařízení...) na hlavu. Vidíme, že zde je situace obrácená. Jednoduše řečeno, vyspělé ekonomiky mají zainvestováno, jejich zásoba produktivního kapitálu je vysoko a současné investice tak nedosahují relativně k HDP takové výše (první graf). V Číně je zásoba kapitálu na hlavu pětkrát, šestkrát menší než v Japonsku a USA, vysokými investicemi tak tuto hlubokou propast dohání. Mimochodem, pohled na konkrétní čísla ukazuje, že v Japonsku se zásoba kapitálu pohybuje kolem 120 tisíc dolarů na hlavu. V ČR jako v průmyslové zemi by toto číslo nemuselo být řádově odlišné – na každého z nás tedy v průměru připadne pár milionů Kč (podle Japonska 2,3 milionů Kč) hodnoty strojů, zařízení, budov...

Čína tedy, co se týče reálného kapitálu, jen dohání vyspělé standardy. Proč tedy tak intenzivní volání po tom, aby přešla na nový model ekonomiky, ve kterém nebudou hrát takovou roli investice, ale spotřeba? Takové volání by bylo evidentně namístě u ekonomiky, která by měla vysoké investice a zároveň vysokou zásobu kapitálu (něco jako komunistický ideál ženoucí se za tunami vyrobené oceli). U ní by bylo pravděpodobné, že se investuje jen pro investice a vzniklé kapacity nebudou efektivně využity.

Celou situaci můžeme vnímat tak, že nejde jen o to, zda Čína stále dohání v zásobě kapitálu vyspělé ekonomiky. Jde také o to, jakým tempem a způsobem je dohání. Konec konců je jednoduché si představit, že číselně je mezera uzavírána, z hlediska skutečně efektivně alokovaného kapitálu to je ale trochu jinak. Kvalita reálného kapitálu pak samozřejmě přímo určuje kvalitu kapitálu finančního – pohledávek, úvěrů a akciového kapitálu v ekonomice.

Ohledně skutečné výše čínských dluhů a jejich kvality probíhá už natolik nesourodá diskuse, že jsem jí téměř přestal sledovat. Co mě ale v poslední době zaujalo, byla aplikace metodologie BIS (Banky pro mezinárodní vypořádání, dnes ale také známé jako Banka pro inkonzistentní studie) na Čínu. BIS v roce 2012 odhadovala dluhovou tíhu, kterou musí jednotlivé země nést - ne samotnou výší jejich dluhu (v poměru k HDP), ale výší jejich dluhové služby (v poměru k HDP). Tedy výší plánovaných splátek a úrokových nákladů. Logika je jednoduchá – můžeme mít dvě země s poměrem dluhu k HDP ve výši 100 %. První z nich ale má díky nízkým úrokům a dlouhé duraci dluhu poměr dluhové služby k HDP (DSR) ve výši 10 %, zatímco druhá ve výši 30 %. Rozdíl velký.

BIS analýzou krizí a recesí v řadě zemí zjistila, že DSR ve výši 20 – 25% je poměrně spolehlivým indikátorem bankovní krize. Úvahy se chopila Wei Yao ze a aplikovala ji na Čínu. Vzniklý odhad čínského DSR dosahuje 29,9 % HDP (11,1 % jsou úrokové náklady a zbytek splátky). Podle tohoto ukazatele bychom mohli skutečně hovořit o Minského Číně, kterou uzavírání jedné propasti posílá do propasti druhé. Úvahu bych asi nehnal do Chanosovského extrému, ale není divu, že se čínská vláda i přes ne zrovna raketový růst nepouští do větších stimulačních akcí. Dopad na komodity je evidentní, širší úvahu o vlivu na trhy jsem rozváděl minule.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.