Aktualizováno Česká národní banka provedla nové zátěžové testy bankovního sektoru na datech ke konci září. Z nich vyplývá růst vstupní kapitálové vybavenosti bank. Základní scénář by znamenal potíže pro 1 % aktiv sektoru. Zátěžový, nazvaný „Pokračující recese“ pak ztrátu bankovního sektoru jako celku a potřebu doplnit kapitál o řádově 10 miliard korun. To dle ČNB nemůže ohrozit stabilitu celého sektoru.

Základní a zátěžový scénář testů

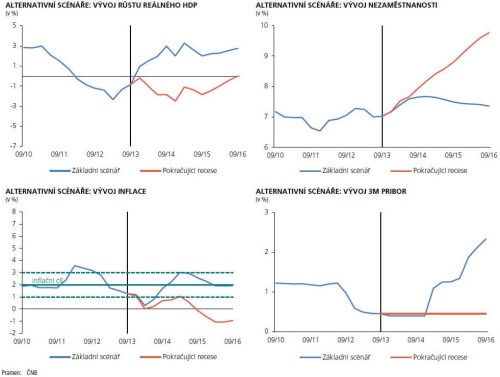

Základní scénář předpokládá pokračování mírného poklesu domácí ekonomiky v průběhu roku 2013, který bude od roku 2014 vystřídán jejím postupným oživením. Celková inflace se i díky slabší hladině kurzu vrací k 2% cíli ČNB již v druhé polovině roku 2014. Měnový kurz zůstává poblíž 27 CZK/EUR. Se scénářem je konzistentní stabilita krátkodobých úrokových sazeb, které začnou růst až počátkem roku 2015.

Zátěžový scénář „Pokračující recese“ předpokládá další pokles ekonomické aktivity na celém tříletém horizontu testů, který je způsoben zejména nízkou zahraniční poptávkou a poklesem domácí spotřeby a investic. Růst nejistoty spojený s budoucím výhledem a pokračující recesí způsobí nárůst negativních očekávání soukromého sektoru, další odkládání podnikových investic a tvorbu opatrnostních úspor domácností. „Kombinace tohoto vývoje způsobí propad ekonomické aktivity v ČR a projeví se podstatným růstem nezaměstnanosti a poklesem mezd. Dlouhodobě nepříznivá situace vede u části domácností i podniků k vyčerpání svých finančních rezerv a způsobí výrazné zhoršení jejich schopnosti splácet dříve přijaté závazky. Zhoršená platební schopnost dopadá na bankovní sektor a působí mu značné úvěrové ztráty. Obrat v nepříznivém vývoji nastává až koncem roku 2016, kdy dochází k zastavení poklesu reálného HDP,“ vymezuje ČNB parametry zátěžového scénáře. Zátěžový scénář je dle ČNB zároveň postaven na extrémně nepravděpodobném předpokladu, že by měnová politika nebyla schopna na deflační tlaky proaktivně reagovat. To vede na horizontu scénáře k poklesu inflace do záporných hodnot. Tříměsíční sazba PRIBOR setrvává na své minimální hodnotě.

ČNB: Vývoj hlavních makroekonomických ukazatelů základního i zátěžového scénáře

Dopad scénářů na bankovní sektor

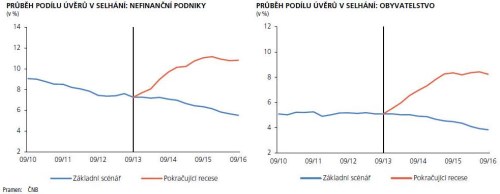

Nejvýznamnějším rizikem v českém bankovním sektoru je dle ČNB úvěrové riziko, které lze kvantifikovat vývojem podílu úvěrů v selhání (NPL) na úvěrech celkem. „Tento podíl zůstává v rámci Základního scénáře v následujícím roce stabilní a začíná klesat teprve s robustnějším oživením ekonomiky od konce příštího roku, a to jak pro sektor nefinančních podniků, tak domácností,“ uvádí centrální banka.

Ve scénáři "Pokračující recese" by se kombinace propadu ekonomické aktivity, zvýšené nezaměstnanosti a poklesu reálných mezd dle závěrů ČNB odrazila ve znatelném růstu úvěrového rizika a růstem míry defaultu v sektoru nefinančních podniků i domácností. „Ztráty ze znehodnocení úvěrů by se v roce 2014 více než ztrojnásobily oproti hodnotě roku 2012 a přesáhly 2 % z celkového úvěrového portfolia (zhruba 45 mld. Kč),“ uvedla ČNB k zátěžovému scénáři.

Základní scénář ČNB předpokládá mírný pokles tvorby provozního zisku bank meziročně vždy přibližně o 5 % z důvodu rostoucí konkurence na trhu depozit, celkovému prostředí nízkých úrokových sazeb snižující úrokové zisky a stále omezené úvěrové aktivitě. V rámci zátěžového scénáře dochází k razantnímu propadu provozních zisků, které by na horizontu scénáře poklesly oproti roku 2012 kumulativně až přes 30 %.

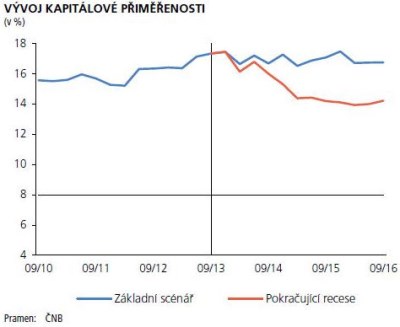

„Ačkoliv je bankovní sektor oslaben nižší ziskovostí a v zátěžovém scénáři zasažen vysokými úvěrovými ztrátami, zůstává jako celek stabilní v obou scénářích a jeho agregovaná kapitálová přiměřenost se vždy pohybuje nad regulatorním minimem 8 % s dostatečnou rezervou,“ uvedla ČNB.

Nedostatečný kapitál: 1 % aktiv v základním, 11 % v zátěžovém scénáři

I přes vysokou odolnost sektoru jako celku by se dle ČNB v Základním scénáři dostalo několik bank, reprezentující cca 1 % aktiv sektoru, do situace nedostatečné kapitálové přiměřenosti. „V tomto případě se jedná o důsledek obchodního modelu bank, který je dle metodiky zátěžových testů dlouhodobě neudržitelný, což do budoucna znamená potřebu jeho úpravy nebo doplnění kapitálu,“ uvedla centrální banka.

Ve srovnání s výsledky zátěžových testů 2012/2013 dle centrální banky vykazuje bankovní sektor pro Základní scénář vyšší míru odolnosti. „To je dáno jednak jeho vyšší vstupní kapitálovou vybaveností (17,3 % ke konci září 2013), ale také příznivějším vývojem reálné ekonomiky na horizontu scénáře souvisejícím s uvolněním měnověpolitických podmínek prostřednictvím měnového kurzu,“ uvedla ČNB.

V případě nepříznivého scénáře „Pokračující recese“ se sektor jako celek dostává do ztráty z hospodaření a agregovaná kapitálová přiměřenost klesá pod 14 %. „Celkem deset bank reprezentující přibližně 11 % aktiv sektoru se v tomto scénáři dostává do situace nedostatečné kapitálové přiměřenosti. Za účelem dorovnání kapitálové přiměřenosti všech bank se sídlem v ČR (tj. bez poboček zahraničních bank) do regulatorního minima 8 % by banky ke konci testovaného období musely navýšit regulatorní kapitál o zhruba 10 mld. Kč (tj. cca 0,3 % HDP),“ uvedla centrální banka. Dodala, že z hlediska velikosti bankovního sektoru se nejedná o hodnotu, která by mohla ohrozit jeho stabilitu.

(Zdroj: ZÁTĚŽOVÉ TESTY BANKOVNÍHO SEKTORU ČESKÉ REPUBLIKY – LISTOPAD 2013, ČNB)