Když Detroit vyhlásil bankrot, či se o to alespoň pokusil, nebyl jsem jediným ekonomem, který uvažoval o tom, jaké to bude mít následky. Jedná se o další Řecko? Někteří lidé by tomu tak byli rádi. Ale podívejme se na to, jaká je situace skutečně. Jak si možná vzpomenete, Řecko se před několika lety propadlo do fiskální krize, což nebylo nic dobrého, vliv na zbytek světa ale mohl být omezený. Jeho ekonomika je totiž malá, asi jeden a půlkrát větší než ekonomika Detroitu. Řecko je velmi speciální případ, západní svět ale upadl do obav z toho, že se vydá stejným směrem. Tato chyba pak způsobila velké škody.

Nyní se někteří lidé snaží dezinterpretovat i vývoj kolem Detroitu. Zdá se sice, že vedení města se dopustilo mimořádně velkých chyb, většina krize je ale výsledkem tržních sil. Cože? Tržní síly mají oběti? Ano, samozřejmě. Jejich příznivci rádi hovoří o kreativní destrukci, sami sebe ale vždy vnímají jako kreativní ničitele, nikdy jako kreativně zničené. Musíme vést vážnou diskusi o tom, jak se některá města vypořádají s tím, že jejich konkurenční výhoda zanikla. Stejně tak se musíme bavit o naší zodpovědnosti k těm, kteří měli tu smůlu a pracovali na špatném místě ve špatnou dobu. Důležité je to, aby se tato diskuse opět nezvrhla ve vyhrožování Řeckem. Pád Detroitu není ve svém jádru příběhem fiskální nezodpovědnosti a chamtivých zaměstnanců veřejného sektoru, píše na stránkách NYTimes Paul Krugman. Na svém blogu se pak věnuje příčinám růstu dluhu a jeho vztahu k sazbám:

Všichni se shodneme na tom, že jednu z hlavních příčin poslední krize představoval dlouhodobý růst zadlužení domácností. Co bylo ale jeho příčinou? Jedno z vysvětlení můžeme považovat za Stiglitzův pohled. Ten říká, že hlavním faktorem byla rostoucí nerovnost. Bohatí totiž zabírali stále větší část koláče, jejich výdaje ale nerostly odpovídajícím způsobem. Pracující Američané se pro uspokojení svých potřeb museli naopak stále více zadlužovat. Co představuje alternativní vysvětlení? Minsky. Podle tohoto pohledu dluh rostl kvůli rostoucí nezodpovědnosti jak na straně dlužníků, tak na straně věřitelů. Vše podpořila finanční deregulace a to, že jsme ignorovali nebezpečí, které sebou vysoký dluh nese. Sám se kloním spíše k druhému pohledu, ale ne na 100 %. U Stiglitzova pohledu pak vidím problém v tom, že nás může vést k mylnému názoru na řešení. Mohli bychom se totiž domnívat, že problém krátkodobého poklesu poptávky nelze vyřešit bez toho, abychom se nevypořádali s dlouhodobým problémem příjmové nerovnosti. Naopak. Je třeba okamžité stimulace či alespoň ukončení fiskálního utahování i přesto, že obnova společnosti střední třídy v dohledné době nenastane.

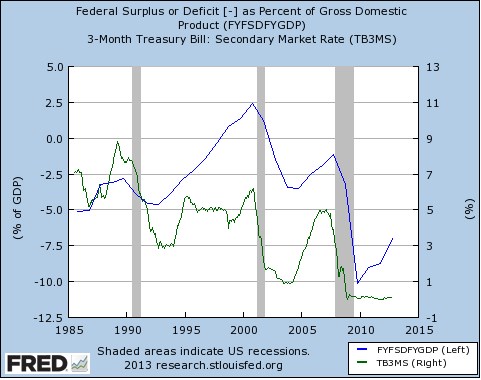

Lidé se občas pozastavují nad tím, jak se v minulosti vyvíjel vztah mezi deficity a výnosy vládních dluhopisů. Jde ale skutečně o něco překvapivého? Pokud se podíváme na vývoj od poloviny 80. let (předtím byl celý obrázek výrazně ovlivněn očekávanou inflací), uvidíme následující obrázek (zeleně výnos tříměsíčních vládních dluhopisů, modře federální deficity v poměru k HDP):

Jasně vidíme, že vztah jde „špatným“ směrem: Čím vyšší přebytky (nižší deficity), tím vyšší jsou obvykle i výnosy dluhopisů. Možná, že ale nejde o to, že by makroekonomie byla celá špatně. Všimněme si, kdy byly v uvedeném období recese (nezapomínejme na to, že po nich následovalo oživení bez tvorby pracovních míst, které v praxi vypadalo jako pokračování recese). Během nich Fed nadále uvolňoval svou politiku a celý obrázek tedy říká, že ekonomický cyklus byl hlavním faktorem určujícím jak výši výnosů dluhopisů, tak výši rozpočtových přebytků či deficitů. Recese let 1990 –1991 zvýšila deficity a vedla k uvolnění monetární politiky, recese roku 2001 měla stejné důsledky. Recese let 2007 – 2009 pak to samé provedla v daleko větším měřítku. Pokud tedy nevěříme tomu, že deficity nijak nesouvisejí s tím, co se děje v celé ekonomice, nejde o žádnou záhadu.

Zdroj: NYTimes, blog Paula Krugmana