ThomsonReuters přichází se zajímavou hračkou. Je to kalkulačka, která na základě různě nastaveného snížení hodnoty řeckého, španělského, portugalského, italského a irského dluhu (haircut) počítá kapitálový deficit evropských bank (capital shortfall)*. Kalkulačka může pracovat i s různými úrovněmi Tier 1 poměru (tedy požadovanou výší kapitálu), výstupem je vedle celkového deficitu kapitálu i deficit u jednotlivých bank, které by v daném scénáři neprošly zadaným testem poměru Tier 1.

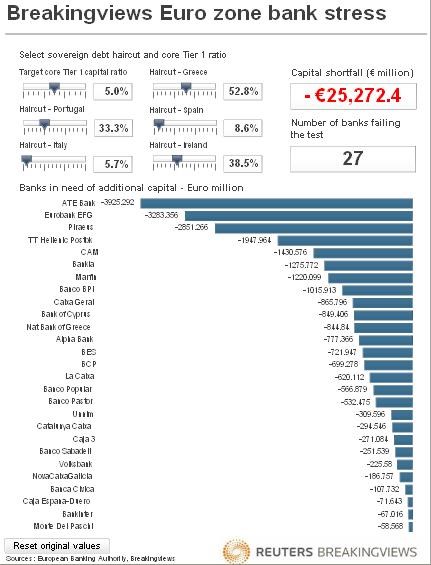

Následující obrázek ukazuje jednu z kombinací vstupů a odpovídající výstupy. Při 5 % Tier 1 poměru, cca 50 % snížení dluhu Řecka, třetinovém u Portugalska a Irska a mírném u Itálie a Španělska tu bude bankám v eurozóně chybět něco přes 25 miliard eur:

Připomeňme, že červencové zátěžové testy nepočítaly se snižováním hodnoty vládních dluhopisů v rozvahách bank. Podle ThomsonReuters by úprava jejich cen na tržní hodnoty znamenala problémy u 18 bank, kterým by dohromady chybělo 40 miliard eur. MMF hovoří o kapitálovém deficitu ve výši 100 – 200 miliard eur. SocGen v červnu odhadovala, že po 50 % snížení hodnoty dluhu u Řecka, Irska a Portugalska a po 20 % snížení hodnoty dluhu Itálie a Španělska by celková potřeba navýšení kapitálu v systému byla na úrovni 22 miliard euro (počítala i UK banky). Nyní pár scénářů s kalkulačkou:

• Pokud budeme optimisty – necháme klesnout hodnotu řeckého dluhu o 50 %, Tier 1 nastavíme na 5 a restrukturalizační nákazu zastavíme u Řecka, potřeba bude asi 25 miliard eur. Tíhu nesou zejména řecké banky, z jádra má problémy je Volksbank a to jen ve výši 200 milionů eur.

• Přidáme-li 50 % haircut u Portugalska, jsme celkem na 30 miliardách eur, problémy jsou opět v převážné většině případů u periferních bank.

• 50 % haircut u Irska s celkovou sumou ani jmény bank nedělá téměř nic.

• 25 % snížení hodnoty dluhu u Itálie začne nahoru posouvat těžké váhy – problémy má Unicredit a Commerzbank, spolu s Volksbank stále ale jen v řádu stovek milionů eur.

• A pokud přidáme 25 % haircut u Španělska, stále se potápí hlavně periferní banky, celkem chybí asi 70 miliard kapitálu. Hledám, hledám, ale ani jedna francouzská banka nemá nedostatek kapitálu. Mimochodem, nyní se tento scénář blíží v parametrech scénáři SocGen, odhad deficitu je ale mnohem vyšší.

• Teprve kombinace výše uvedeného a Tier 1 kapitálu na sedmi posouvá do miliardových deficitů Commerzbank, DB, Unicredit, SocGen, BNP a samozřejmě i spoustu dalších periferních bank. Celkem chybí 170 miliard eur kapitálu – tedy něco jako scénář MMF.

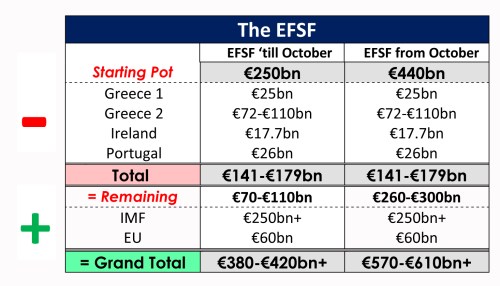

Uvedené hrátky mají samozřejmě takovou míru volnosti, že házet miliardami můžeme v podstatě, jak chceme. Čelíme totiž nejistým scénářům, navíc s výraznou mírou kruhové reference – problém zadlužených zemí je problémem bank (zejména jejich) a banky může v konečném důsledku zachraňovat jen stát (či ECB). Představme si třeba 50% snížení hodnoty řeckého dluhu s tím, že řecká vláda souběžně s ním poskytne „důvěryhodné“ záruky na vklady ve svých bankách a navýší jejich kapitál. Abychom získaly určitý pojem o proporcích uvedených krizových čísel, můžeme je vztáhnout k od října plánované výši EFSF, který by měl mít volné zdroje ve výši nějakých 600 miliard eur:

I přes vývoj posledních dní jsme stále daleko od toho, abychom mohli sebevědomě prohlašovat u nás jednu dobu tak populární „zdroje jsou“. Ale situace není nezvládnutelná, minimálně co se týče navyšování kapitálu bank. Jde pak jen o jeden z minimálně tří nutných kroků – vedle posílení bankovního systému** (navýšení kapitálu, odsávání jeho špatných aktiv na ECB, či EFSF) tu je stále potřeba efektivního mechanismu prevence šíření nákazy na nezachranitelné ekonomiky (viz předchozí článek). Pak můžeme doufat, že přijde nedestruktivní default Řecka, popř. dalších.

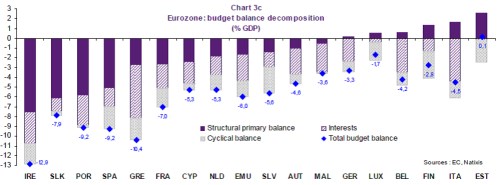

A ani potom nemá minimálně periferie vyhráno. Pro demonstraci si dovolím zopakovat graf ukazující hluboký strukturální primární deficit - „provozní zisk“ zemí eurozóny. Ten je i po očištění o cyklické vlivy hluboko v červených číslech. Určitým paradoxem je, že Řecko je na tom v tomto ohledu znatelně lépe než zbytek periferie, dolů ho táhnou zejména vysoké úrokové náklady:

Je tedy jasně patrné, že i kdyby byly v případě vysoce zadlužených zemí úplně eliminovány úroky (tedy dluh), vládní „firma“ je stále ztrátová a svou ztrátu kryje dalším navyšováním dluhu. Default jí tak může ulevit, ale neřeší to, že je i na provozní úrovni v červených. A jsme opět o diskusi o znovuzískání konkurenceschopnosti.

*Kalkulačku najdete ZDE.

**Povšimněme si mimochodem zajímavého paradoxu: V USA sílí vlna rozhořčení a protestů proti velkým finančním institucím, které úspěšně poloparazitující na celé společnosti. Zástupci americké vlády zároveň domlouvají Evropě, aby si své instituce podpořila, a budoucnost eurozóny do značné míry závisí na tom, zda to udělá.

Pozn.: Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.