Již nějakou dobu se hovoří o tom, že dluhopisy jsou opět relevantní alternativou pro akcie. Příčina je zřejmá – výnosy dluhopisů jsou výrazně výš, než po řadu let před rokem 2020. Přesto je z určitého pohledu o dluhopisy extrémní nezájem a o akciích platí opak.

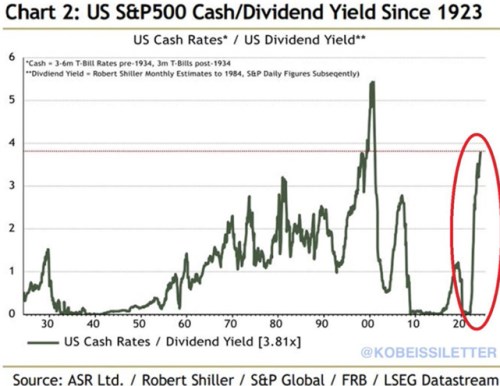

V následující, grafu vidíme vývoj poměru výnosů na dluhopisových trzích a výnosů na trzích akciových. V prvním případě jde konkrétně o výnosy 3 – 6 měsíčních obligací, v druhém o výnosy dividendové. Tedy o poměr dividend k cenám akcií. Nízká čísla v grafu tedy znamenají, že výnosy na krátkodobých dluhopisech jsou nízko relativně k výnosům dividendovými, vysoká čísla naopak ukazují na nízké dividendové výnosy relativně k výnosům na dluhopisech. Možná je ale více vypovídající reformulovat vše následovně:

Nízká čísla v grafu znamenají, že investoři jsou ochotni platit málo za tok hotovosti generovaný akciemi (akciové výnosy jsou vysoko) relativně k tomu, co jsou ochotni platit za tok hotovosti generovaný dluhopisy (jejich výnosy jsou nízko). A naopak – vysoké číslo v grafu znamená, že investoři jsou ochotni platit za tok hotovosti generovaný akciemi hodně (akciové výnosy nízko) relativně k tomu, co platí za tok hotovosti generovaný dluhopisy (jejich výnosy vysoko):

Zdroj: X

V posledních čtvrtletích se trhy překlopily z jednoho extrému do druhého. Nyní se tak nacházíme v situaci, kdy investoři za cash flow z akcií platí extrémně hodně ve srovnání s tím, kolik platí za cash flow z dluhopisů (akciové výnosy nízko relativně k dluhopisovým). Ještě extrémnější byla situace jen na vrcholu internetové bubliny a příčina může být dnes hodně podobná: Investoři čekají takový růst toku hotovosti z akcií v budoucnu, že za ten současný platí historicky hodně. Jak v absolutním vyjádření, tak relativně k tomu, jaké jsou výnosy na dluhopisech.

Jak jsem psal, již nějakou dobu se tak hovoří o tom, že obligace jsou nyní pro akcie zase relevantní alternativou. Jak ukazuje výše uvedený graf, ve smyslu toho, co jsou investoři ochotni platit za dolar dividend a výnosů dluhopisů to ale v praxi určitě neplatí. Tj., dividendové výnosy nerostou spolu s dluhopisovými a poměr se chová popsaným způsobem. Pokud přitom čtenář četl mou úvahu z konce minulého týdne, může tu vidět jasnou paralelu. Ona úvaha byla totiž zaměřená na rozdíl mezi tzv. ziskovým výnosem akcií (obrácený poměr cen k ziskům PE) a výnosy desetiletých vládních dluhopisů. V dnešním grafu není rozdíl dvou proměnných, ale jejich poměr. A použity nejsou výnosy obligací dlouhodobé, ale krátkodobé. Výsledné poselství je ale v podstatě stejné.

Pokud by se křivka dnešního grafu měla dříve, či později vracet k průměru, či dokonce druhému extrému, znamenalo by to jednoduchou věc: Investoři by začali za dividendy platit méně a/nebo za výnosy dluhopisů více. Dividendové výnosy by tedy rostly a/nebo výnosy obligací klesaly. Vzdálenější svým historickým standardům přitom nyní budou asi výrazně více výnosy dividendové. Ale k jejich růstu může postupně dojít zvyšováním dividend v rámci vizí spojených s novými technologiemi (tedy ne přes cenové korekce). V takovém scénáři by graf neukazoval na žádný exces, ale na to, že akcie již nyní tančí na hudbu budoucnosti.