Steve Eisman známý zejména díky filmu The Big Short (Sázka na nejistotu) by se nyní vyhýbal akciím v bankovním sektoru. Rally na celém trhu může podle něj pokračovat do doby, než se plně projeví předchozí monetární utahování. Mike Mayo z je k bankám vstřícnější, podobně jako Eisman vyzdvihuje .

Eisman o ekonomice a investicích: Steve Eisman nyní pracuje pro společnost Neuberger Berman, znám je zejména díky filmu The Big Short zaměřeným na dění kolem finanční krize. Na CNBC hovořil o „nejočekávanější recesi, která se nedostavuje“. Tedy o široce předpovídaném poklesu amerického hospodářství, který ovšem navzdory všem předpovědím stále nepřichází. Investoři pak podle experta na tuto situaci nyní reagují trochu přehnaným optimismem a nakupováním akcií.

Eisman se ovšem také domnívá, že současná rally může ještě trvat. Podmínkou jsou dobrá ekonomická data – pokud se situace v ekonomice nezhorší, investor nevidí důvod, „proč by ostatní prodávali své akcie“. Eisman si podle svých slov minulý rok vedl lépe než trh, protože jeho pozice byly defenzivnější. Letos je ale překvapen výrazným posilováním akcií. Ohledně jednotlivých titulů se vyjadřovat nechtěl. Ale poukázal na to, jak vysoká je nyní na trhu korelace mezi akciemi firem s vysokým růstem tržeb a zápornou ziskovostí. To znamená, že v tomto segmentu trhu investoři v podstatě nevybírají jednotlivé tituly a berou celou skupinu jako celek.

Popsaná skupina růstových akcií loni silně korigovala, letos si připisuje znatelné zisky, ale stále je daleko předchozích maxim. „Pokud to spadne ze 110 na 10 a pak vzroste na 14, zisky jsou procentuelně vysoko, ale stále jde celkově o velké ztráty“. Rally na trhu pak podle experta může pokračovat až do doby, kdy se plně projeví dosavadní utahování monetární politiky. K tomu totiž podle něj ještě nedošlo. On sám se pak orientuje na „některé technologie“, minimum pozic akcií drží ve finančním sektoru a „hodně práce“ věnuje akciím spojeným s infrastrukturou. Příčinou je velký objem peněz, který do sektoru jde ze strany vlády a „trvat to bude minimálně deset let“.

Na dotaz týkající se akcií ve finančním sektoru Eisman řekl, že regionální banky jsou nyní z investičního hlediska problematické kvůli pokračujícímu odlivu depozit a zmenšujícím se rozvahám. O něco zajímavější by mohly být některé velké banky, ale Eisman zmínil, že regulátor bude podle nových informací požadovat zvýšení jejich kapitálu o 20 %. Což by se promítlo do jejich finančních výsledků. Investor pak v této situaci vidí nelogičnost, protože poslední tenze v bankovním sektoru byly soustředěny v menších bankách, ale regulátor chce zvedat kapitál i v bankách velkých. Ty přitom problémům nečelily.

Na CNBC poukázali na to, že se nyní obchoduje s PE kolem 10. Takový nízký poměr ceny akcie a zisků podle CNBC může už plně odrážet požadavky na vyšší kapitál a také riziko horšího ekonomického výhledu. Eisman na to odpověděl, že pokud by nějaká akcie mezi bankami byla zajímavá, je to podle něj právě , ale to je tak všechno. I proto, že u této banky je šance na zlepšování ziskovosti. „Ta skupina jako celek je ale nyní problematická“.

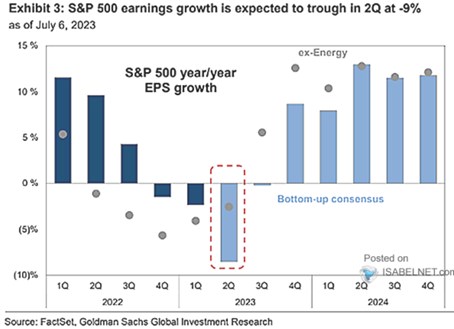

Zisky na dně? v následujícím grafu ukazuje predikce zisků obchodovaných firem. Konkrétně zisků celkových a očištěných o energetický sektor. Podle konsenzu by tedy ve druhém čtvrtletí měly zisky prudce klesnout, ale třetí čtvrtletí už by mělo přinést jen mírnou korekci a čtvrté téměř 10 % růst. Bez energetiky by pak měl být vývoj ziskovosti znatelně lepší, už pro třetí čtvrtletí je předpovídán růst převyšující 5 %:

Zdroj: Twitter

Mayo věří v brzký obrat na bankách: Jedním z nejlepších bankovních analytiků je podle CNBC Mike Mayo z . Ten nyní hovoří o třech R, která významně ovlivňují aktuální výsledky bank a jejich akcie. Jde o „rates, recession, regulation“, tedy o sazby, recesi a regulaci. Podle analytika se přitom obavy z recese naplnit nemusí a banky mohou na této rovině pozitivně překvapit. Ke třem R pak přidal ještě jedno a to „realismus“. Ten podle něj nyní znamená, že banky budou ve svých výhledech hovořit o nižších čistých úrokových výnosech a budou posouvat očekávání směrem dolů.

Fundament bankovního sektoru tedy nemusí být nyní nejlepší, nicméně Mayo poukázal i na nízké valuace sektoru, které jsou zřejmé zejména z porovnání k valuacím celého trhu. Nejlepší sázkou je pak podle něj s tím, že obecně nyní „vyhrávají Goliášové“. A nejvíce ty banky, u kterých jsou jednak „ukotvena“ depozita, kterých se týká nejméně změn v regulaci a které jsou také nejodolnější vůči ochlazování ekonomické aktivity.

Mayo vychvaloval i akcie . Podle něj jde o „banku bank“, která měla za sebou „hrozné první čtvrtletí“, ale nyní by si mohla vést lépe. Pomoci by tomu mohly i odkupy, které společnost provádí. Analytik zmínil i a celkově se podle něj může sentiment na bankách už v dohledné době začít měnit. Podmínkou je posun v revizích zisků.