Tento týden by měl být poměrně klidný. Tedy alespoň co se týče naplánovaných událostí a zveřejnění ekonomických dat. Poklidnou hladinu by snad mohly rozčeřit „minuty“ ze zasedání Fedu. Z Evropy pak přijdou data týkající se průmyslové výroby v Německu, Francii a Itálii. I v ekonomice eurozóny do značné míry rozdává karty centrální banka. Sám se sice nedomnívám, že likvidita (respektive politika ECB) je tím hlavním tahounem dění na akciových trzích, ale významnou roli hraje i zde. Použít můžeme příměr s jízdou autem a plnou nádrží (likvidity): Sama plná nádrž směr cesty, její délku, či rychlost neurčuje, ale je nutnou podmínkou pro řadu scénářů. Podívejme se tedy dnes, jak to tedy vypadá s inflací v Evropě. Jak se ukáže, není vše tak, jak se na povrchu zdá.

Na povrchu klid, nuda

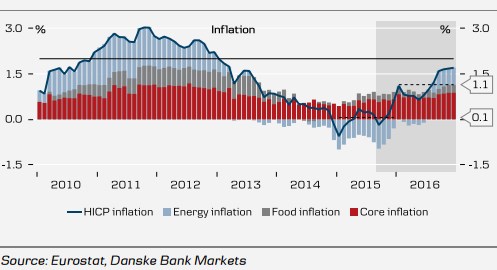

Celkovou inflací často hodně míchá vývoj cen ropy a energií obecně (v grafu modře). Nezanedbatelná je i volatilita cen potravin a to je hlavním důvodem, proč věnovat pozornost inflaci jádrové – tj. pohybu cen očištěnému právě od vlivu energií a potravin. Jak je patrné z grafu, celková inflace má navíc tendenci se k té jádrové vracet. Podle projekcí Danske Bank by se měla jádrová inflace až do roku 2016 držet kolem 1 %. Celková inflace by se měla během roku 2016 utrhout nahoru a to zejména kvůli vývoji cen energií. Stále by se ale měla pohybovat kolem 1,5 %, tedy pod inflačním cílem ECB. Ta má ale tento cíl na rozdíl od Fedu asymetrický (pod cíl to jde, nad něj rozhodně ne). I když je dobré dodat, že Fed se efektivně chová, jako kdyby měl cíl nastavený stejně, jako ECB.

Situace je ale pestřejší...

Celkově to tedy vypadá, že žádný překotný růst inflace se konat určitě nebude, o nějaké hypersupermegainflaci nemluvě. Ono ale v historii nejednou docházelo k tomu, že ECB nenastavovala svou politiku ani tak podle celkového vývoje v jí spravované měnové unii, ale podle vývoje v Německu. Přínosný tak může být pohled na následující tabulku, která popisuje vývoj v jednotlivých zemích.

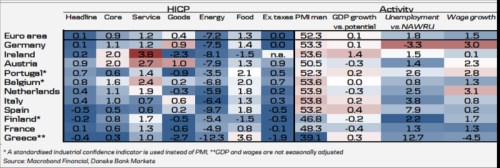

Tabulku je možná lepší číst odzadu s předpokladem, že skutečně vážné inflační tlaky (či podtlaky) přicházejí ze strany mezd. Z posledního sloupce pak vidíme, že relativně horko je v tomto ohledu v Německu (3 % růst mezd) a také v Nizozemí (3,1 %) a dokonce i v Portugalsku. Jinde je růst mezd utlumen, v záporu je v Řecku. Předposlední sloupec v podstatě tvrdí, že německý trh práce se přehřívá. Rozdíl mezi skutečnou a „růst mezd nezrychlující“ mírou nezaměstnanosti totiž dosahuje 3,3 procentního bodu. Jinde je nezaměstnanost nad tímto pomyslným optimem a nepřekvapí, že v Řecku a Španělsku dokonce hodně vysoko. Němci jsou pragmatici a zmíněné číslo bude určitě jedním z důvodů, proč je jejich přístup k uprchlíkům takový, jaký je. Stejný pragmatismus je ale může vést k tlaku na ECB, aby celoevropskou stimulaci ukončila co nejdříve.

První část tabulky ukazuje současná čísla týkající se celkové inflace, inflace jádrové, inflace v oblasti služeb, zboží, energií a potravin. Mimo výše uvedené je ale pozoruhodný zejména třetí sloupec od konce. Ukazuje totiž, jak se současný růst odchyluje od potenciálu. Zarážející je zejména to, že současný růst Řecka by měl podle těchto čísel zhruba odpovídat potenciálu tamní ekonomiky (respektive je o něco nad ním). To samé platí o Itálii. Pokud by tomu tak skutečně bylo, nemá smysl hovořit o tom, zda by měly tyto ekonomiky více stimulovat poptávku (či jí méně utahovat). Tedy pokud bychom nevsadili na „endogenní nabídku“ – nabídku, která zejména kvůli vývoji investic do určité míry kopíruje vývoj na poptávkové straně ekonomiky.

Pokud se ale vrátím zpět k jádru mé dnešní úvahy, obrázek je následující: Vývoj inflace v celé eurozóně zatím ani náznakem nenaznačuje, že by byl čas utahovat. Někdo by mohl argumentovat populární inflací na trzích s aktivy, ale pokud vezmeme za měřítko akciové trhy, o žádných plošných bublinách po nedávné korekci v Evropě hovořit nelze. Této cestě k dlouhodoběji uvolněné monetární politice v eurozóně ale stojí jeden „detail“: Německo jako země s velmi velkou vahou v ECB se trochu přehřívá. Čímž se bohužel dostáváme k úvahám typu „čím hůře, tím lépe“: Co se týče monetárních podmínek by pro eurozónu mimo Německa mohlo být lepší, pokud by německá ekonomika trochu klopýtla. A podle posledních dat se (opět bohužel) zdá, že tento scénáře není nerealistický. Čímž se dostávám k oné, na tento týden naplánované, průmyslové výrobě.