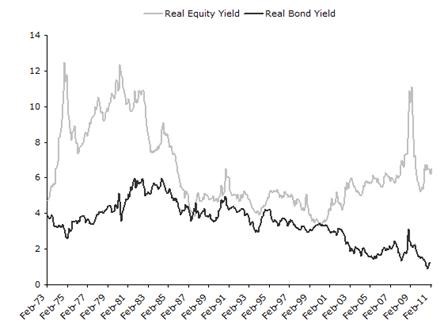

Zatímco se v letech 1982 – 2001 výnosy dluhopisů a ziskové výnosy akcií pohybovaly stejným směrem, po roce 2002 nastala změna. Uvolněná monetární politika Fedu podpořila spotřebu ve Spojených státech, která vedla k vyššímu růstu ekonomiky a vyšším úsporám v Číně a v zemích vyvážejících ropu. Ty pak investovaly velkou část svých nových příjmů do amerických dluhopisů, jejichž výnosy kvůli tomu klesaly. Rizikové prémie akcií naopak rostly – investoři z rozvíjejících se ekonomik mají obvykle vyšší averzi k riziku a někdy čelí i institucionálním omezením pro investice do akcií. Graf ukazuje vývoj reálných ziskových výnosů akcií a reálných výnosů dluhopisů:

Zdroj:

Vyšší rizikové prémie u akcií omezují investice a navíc favorizují sektory, které mají relativně vysoký podíl zadlužení – tedy finanční sektor. Uvedený vývoj tak pomáhá vysvětlit, proč kolem roku 2005 dosahovaly zisky bank 40% podílu na ziscích společností v indexu S&P 500. „Financializace“ ekonomiky se často považuje za důsledek snížené míry regulace. Přispěla k ní ale i kombinace nízkých výnosů dluhopisů a vysokých rizikových prémií u akcií. Dalším důsledkem vysokých prémií je odliv mozků ze sektorů, které mají nízký podíl dluhu na svém financování. Vysoce zadlužené firmy byly totiž ziskovější, protože měly nižší náklady financování. A mohly tak nabízet vyšší mzdy.

Rostoucí náklad vlastního kapitálu a současný pokles výnosů dluhopisů naznačuje, že s monetární transmisí se stalo něco velmi podivného. Téměř deset let monetárního uvolňování v USA má přinejmenším nejednoznačné důsledky. Fed by se tak měl zdržet dalších nákupů dluhopisů. Jednoduché řešení vysokých rizikových prémií ale neexistuje. Nákupy akcií Fedem by nepomohly, protože i kdyby se mu podařilo snížit průměrný ziskový výnos, marginální výnos, který určuje výši investic, by pravděpodobně neovlivnil. Navíc má Fed tyto nákupy znemožněny zákonem.

Uvedené je výtahem z „Lost in transmission“, autorkou je Heleen Mees.

Zdroj: VOX