Asi hlavním důvodem toho, proč by dnes někdo zvažoval investice do rozvíjejících se, či „nových“ trhů (EM), je jejich nízká valuace. Nedávno jsme se dívali na ekonomiku EM, dnes je na řadě právě to, jak si investoři cení tamních akcií. První graf porovnává valuace vyspělých burz celosvětově (MSCI World) a valuace rozvíjejících se trhů (MSCI Emerging). Nejde o populární PE, tedy poměr hodnoty indexu a zisků na akci, ale o poměr hodnoty indexu a účetní hodnoty akcií v něm obsažených (PBV).

Do grafu vstupujeme rokem 2006, kdy se EM trhy obchodují s určitým valuačním diskontem, v roce 2007 se na hodnotě PBV kolem 2,7 dostávají do valuační prémie a tu si drží i během první fáze krizového poklesu trhů. První pokrizová euforie sebou přináší návrat oné valuační prémii EM, jejich PBV se ale dostává už jen na úroveň kolem 2. Vše se láme v roce 2011, kdy se valuace EM propadá, ale na rozdíl od zbytku světa nedochází v roce 2012 a dále k jejímu oživení. Nyní se tak obchoduje s valuační prémií svět; zatímco EM jsou se svým PBV mezi kolem 1,5, svět se vyšplhal na 2,2:

Zdroj: FT

Jak bylo uvedeno v úvodu, někdo může graf zařadit jednoznačně mezi argumenty hovořící pro investice do EM. Konec konců, valuace nejsou nyní zase tolik vzdáleny od toho nejhoršího, co jsme viděli v roce 2008 a 2009. Tehdy se trhy domnívali, že hodnota akcií na těchto trzích (a v podstatě na trzích celého světa) je jen asi 1,2 – 1,4krát vyšší než jejich hodnota účetní*. Ale na celou věc se můžeme dívat obráceně a tvrdit, že s EM to musí být hodně špatné, když jsou valuace tak nízko. Nejlepší bude asi kompromis – někdy se ceny a valuace zvednou, je tu ale otázka načasování.

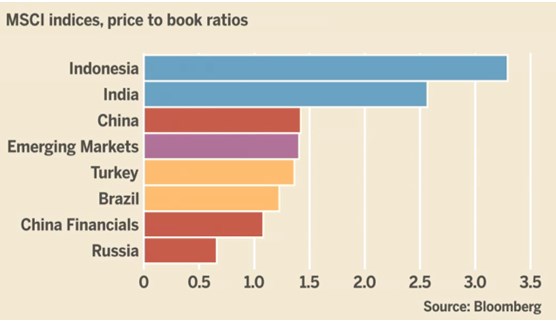

Druhý graf ukazuje PBV pro některé konkrétní EM trhy. Na první pohled je patrné, že rozptyl je dosti velký**. Zatímco EM jako celek se s PBV blíží oněm 1,5, trhy jako Indie, či Indonésie jsou na cca 2,6 a 3,3. A jsou to překvapivě země, které jsou v té zranitelnější části spektra EM (viz „Nacucnuté a vycucnuté EM“). Čína je zhruba na průměru EM, hluboko pod ním je Rusko (což asi nepřekvapí). Právě tato plutokracie nabádá k opatrnosti – valuace tohoto trhu už jsou hodně nízko dlouhou dobu a dobrou příčinou jsou hluboké strukturální problémy ekonomiky (nic menšího než korupce, špatná správa firem, vymáhání práva ...). Vzít si z tohoto porovnání automaticky Rusko jako nejatraktivnější, protože má valuaci hluboko pod průměrem, by bylo naivní. Obávám se, že podobnou chybu bychom mohli v současné situaci lehce udělat u prvního grafu.

Zdroj: FT

Takovým hitem, jako byly do roku 2007, se podle mého EM už nestanou. Bude se mnohem více rozlišovat (jako například mezi ČR a Čečenskem), analýzy se budou pohybovat od obecnějších proklamací typu „obrovský trh, obrovská populace, rostoucí střední třída ...“ k přesnějším scénářům. A ty už tolik euforie a davového nadšení nevyvolávají.

Pokud jako já věříte tomu, že světová ekonomika je jako celek ekonomikou s nadbytkem úspor, bude i přes ubírání monetárního plynu stále existovat tlak na to, aby finanční instituce za každou cenu hledaly „výnosy“. Komodity se minimálně po nějakou dobu jejich cílem nestanou a jak naznačuji výše, EM jako celek podle mne už také ne. Kdo, nebo co bude další obětí tohoto hledání výnosů? Tedy obětí procesu, který sebenaplňujícím se proroctvím tyto výnosy nejdříve skutečně tvoří, aby je pak odlivem peněz opět vymazal?

Přemýšlivý John Authers z FT se domnívá, že dalším cílem budou tzv. hraniční trhy. Dnes poslední graf ukazuje vývoj na světových „vyspělých“ burzách (modře), EM (červeně) a na Frontier Markets, tedy oněch hraničních trzích. Hraniční se jim říká proto, že se po nich investoři teprve začínají poohlížet a doposud stály (většinou z dobrých důvodů) mimo větší zájem. Hraniční jim ale můžeme říkat i proto, že jsou na hranici investovatelnosti***. Na druhou stranu můžeme tvrdit, že svým způsobem hraničním trhem jsme kdysi byli i my.

Zdroj: FT

Viděno optikou posílení a oslabení trhů po roce 2008 jsou na tom nyní EM a dospěláci cca stejně. Ty první ovšem cestou nejdříve velké, ale v zápětí notně vyprchané euforie. Ty druhé naopak „pomalu, ale jistě“. FM se kupodivu drží spíše vyspělých burz, kvůli vývoji po roce 2010 ale zaostávají. Zatím tedy žádná hraniční horečka patrná není.

* V „Předražené akcie: důkaz místo slibů“ jsme si mohli něco přečíst o „bratranci“ poměru PBV, neboli o takzvaném Tobinovo Q. To dává do souvislosti tržní hodnotu aktiv v ekonomice a jejich hodnotu pořízení. Na rozdíl od PBV tedy Q pracuje s pořizovací hodnotou aktiv (a vztahuje se k hodnotě aktiv/firem jako celku, zatímco PBV se zaměřuje pouze na vlastní jmění).

**Poměr PBV je z fundamentálního pohledu dán tím, v jakém poměru je požadovaná návratnost na akcie a dosahovaná návratnost vlastního jmění (ROE), korigovaná o očekávaný růst a poměr mezi zisky a cash flow. Jednoduše řečeno, čím nižší požadovaná návratnost (nižší riziko), vyšší ROE, vyšší růst a čím vyšší je poměr volného cash flow k ziskům, tím vyšší je PBV. V případě EM můžeme říci, že vyšší požadovaná návratnost je v době jejich valuačních prémií korigována zejména vyšším očekávaným růstem zisků, respektive cash flow. Nyní ale k této korekci evidentně nedochází.

*** MSCI pro FM zahrnuje následující (asi pobaví Chorvatsko a hlavně Slovinsko):

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.