Hlavní stratég Peter Oppenheimer toho od akciových trhů v dohledné době moc nečeká. Tom Forte z Maxim Group podobně uvažuje o akciích Applu a má pro to tři hlavní důvody. A porovnává dlouhodobou návratnost a rizikovost akcií a zlata. Jak z toho vychází?

Akcie Applu nezajímavé: Tom Forte z Maxim Group míní, že akcie Applu stále představuje málo atraktivní investici a existují pro to tři hlavní důvody. Investor na CNBC vysvětloval, že prvním z nich je Čína. generuje v této zemi asi 20 % svých příjmů, k tomu zde má podstatnou část svého výrobního řetězce. K velké orientaci na Čínu se přidává to, že „Apple je nadvážený do jednoho produktu, a tím je iPhone.“ Ten totiž generuje více než 50 % tržeb. A třetím důvodem jsou valuace, které podle experta neodpovídají růstovému výhledu firmy. U ní se totiž dá čekat stagnace tržeb a zisků.

Může Applu nějak pomoci umělá inteligence, o které se hovoří v souvislosti s řadou jiných společností? Forte míní, že toto téma je relevantní pro společnosti jako NVIDIA, či . U Applu si ale není jistý tím, že umělá inteligence může mít nějaký výraznější dopad na jeho výsledky. Teoreticky by tato technologie mohla být ve velkém měřítku použita třeba v autonomních elektromobilech, tento program ale opustil. „Myslím, že akcie Applu to v následujících dvanácti měsících nezachrání,“ dodal expert.

Forte poukázal na to, že třeba televize je produktem, který má životní cyklus dlouhý řadu desítek let. Není však podle něj jisté, že podobné to bude s chytrými telefony. To uvedl v reakci na poznámku, že iPhone je vysoce ziskový a u spotřebitele oblíbený produkt. Investor k tomu dodal, že není namístě platit cenu odpovídající 25násobku zisků za akcii společnosti, „která má své nejlepší dny jasně za sebou.“ Na CNBC k tomu namítli, že to se tvrdí již patnáct let a firma by měla mít vlastní chip použitelný i v oblasti umělé inteligence. Co na to expert?

Forte odpověděl, že čelí poklesu tržeb v oblasti hardwaru, poslední cyklus jeho akcií byl tažen růstem významu služeb, které sebou nesou vyšší marže. Otázkou tak je, zda služby dokážou vyvážit efekt poklesu u hardwaru v takovém rozsahu, aby to ospravedlnilo současné valuace. Podle něj tomu tak není, i když uznává, že byl v minulosti schopen „přijít s tou správnou věcí“. Momentálně ale není jasné, co by takovou věcí mohlo být a 25násobek zisků není podle experta odpovídajícím valuačním násobkem, za jaký by se taková společnost měla obchodovat.

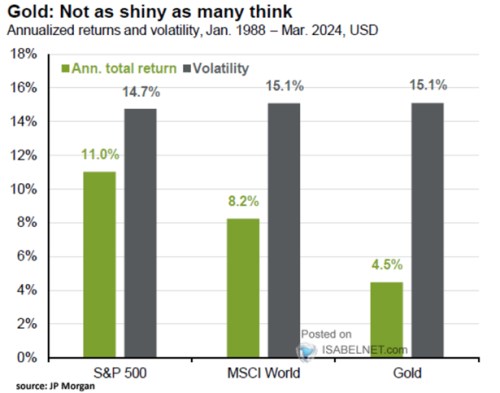

Akcie a zlato za poslední desetiletí: v následujícím grafu srovnává volatilitu a návratnost amerického akciového trhu, světových akcií a zlata. Data jsou od roku 1988 a ukazují, že volatilita zmíněných aktiv byla za toto období velmi podobná. Ovšem návratnost se výrazně liší – nejvýše jsou americké akcie s 11 %, zlato dosáhlo pouze na 4,5 %:

Zdroj: X

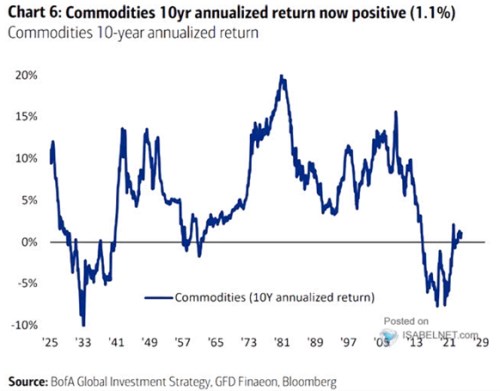

BofA v dalším grafu ukazuje plovoucí desetiletou návratnost komodit. Ta se nyní po řadě let dostává do kladných čísel. V nich byly naposledy v roce 2013, předtím panovalo dlouhé období, kdy se průměrná roční návratnost za deset let pohybovala v kladných číslech. Nejvyšších hodnot dosahovala v sedmdesátých letech:

Zdroj: X

Akcie jako celek jen s omezenými zisky: Trhy se smiřují s tím, že růst je sice v pořádku, ale inflace neklesá tak, jak se čekalo. To se následně promítá i do predikcí dalšího vývoje sazeb. Na Bloombergu to uvedl hlavní stratég Peter Oppenheimer. K vývoji na akciovém trhu uvedl, že na něm je velká koncentrace na několik málo firem a neplatí to pouze v USA. Trh táhla nahoru úzká skupina firem i v Evropě a podobný efekt se projevuje rovněž v Japonsku. Důvodem je podle stratéga hospodaření těchto společností, protože ty jsou schopny dosahovat vysokých ziskových marží. V USA se například čeká, že desítka největších firem na trhu v následujících dvanácti měsících své marže ještě zvýší, zatímco u zbytku trhu přijde stagnace či dokonce pokles.

Oppenheimer považuje další vývoj marží za klíčový pro celý trh. Pokud neklesnou, trh nemusí jít dolů, ale i tak expert nečeká v dohledné době jeho větší posílení. Zajímavé tituly se ale podle experta na trhu najdou. Jsou jimi například společnosti, jejichž akcie doposud zaostávaly, ale nyní dosahují slušného růstu toku hotovosti. Mimo jiné jde o některé společnosti ze sektoru energetik či evropské banky, které si po více než deset let vedly hůř než celý trh.