Máme za sebou razantní dlouholetou vlnu náklonnosti a následné averze k rozvíjejícím se trhům. Po letech úvah o tom, že tyto trhy (EM) budou dál a dál získávat dominanci ve světové ekonomice, se nyní dostáváme do druhého extrému. Nakonec zase bude lépe, ale pro investora je rozhodující otázkou načasování. A také to, že na jedné straně lze stále obecně hovořit o EM jako skupině zemí s podobnou charakteristikou, při mírně detailnější diskusi ale už o jednolité skupině nemůžeme hovořit ani náhodou. Čína bude velmi pravděpodobně ještě roky zápasit s možností tvrdého přistání a snahou o nakrmení vlka (lidu) tak, aby koza („elity“) zůstala celá. Rusko kráčí mílovými kroky zpět, naopak některé demokratické EM se intenzivně snaží o zlepšení a „první vlaštovky“ už táhnou (viz například „Indický akciový index Sensex trhá rekordy, budoucnost mají v rukou voliči“). V celkovém pohledu nehledíme na nic jiného, než test toho, zda je demokracie nutnou (i když ne jedinou) podmínkou dlouhodobého ekonomického rozvoje, či ne.

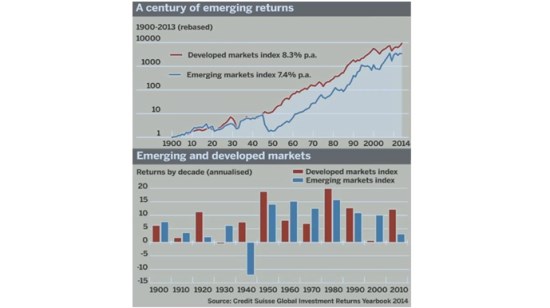

Následující dva grafy jsou pokračováním již dříve představené práce Elroye Dimsona a několika dalších chytrých hlav z London Business School. Zde vidíme porovnání toho, jak si EM (klasifikovány v daném čase podle příjmů na hlavu) vedly dlouhodobě. V prvním obrázku je index EM a akciových trhů vyspělých zemí (DM), v druhém je rozdělení jejich návratnosti podle dekád. Do druhé světové války si obě skupiny vedou cca stejně, DM mají dokonce větší sklon k bublině. Pak ale přichází prudký propad EM, zatímco DM se jen zhoupnou, aby se vydaly k dalšímu růstu. Od 50. let se pak EM snaží své ekonomický vyspělejší protějšky dohnat, nejblíže tomu byly před poslední krizí. Nyní se ale návratnostní mezera opět o něco prohloubila. Až dodnes tak z hlediska dlouhodobé návratnosti EM nedohnaly to, co ztratily ve 40. letech, i když se snažily.

Podívejme se nyní na grafy z pohledu investora, kterého zajímá, zda se skutečně vyplatí dlouhodobé investice do akcií. „Dlouhodobé“ zde budeme vnímat perspektivou druhého grafu – tedy jako ony desetiletky. Pohled na DM ukazuje, že pouze v jednom případě ani deset let na generování pozitivní návratnosti nestačilo – bylo tomu tak v pověstných 30. letech. Černé nule se pak tato návratnost blížila mezi lety 1910 – 1920 a 2000 – 2010. Jinak byly zisky většinou znatelně nad 5 %, dvakrát dokonce téměř u 20 %. Podle tohoto vývoje by nás tedy desetileté investice do akcií DM měly ochránit před vším, co zrovna není Velkou depresí, či Velkou recesí. Rozvíjející se trhy se do záporu dostaly také jen jednou, ale zato pořádně. Za pozornost pak stojí i to, že v této dlouhé historii si EM vedly lépe než DM v šesti případech z dvanácti. Nějaký jasný mustr tak v tomto ohledu nenajdeme – jednou si vedou lépe DM, podruhé EM. Celkově pak za uvedených 110 let DM generovaly v průměru 8,3 % ročně a EM 7,4 %. Pokud předpokládáme, že EM jsou v podstatě z definice rizikovější, je tu znatelná nesrovnalost.

Jak jsem psal v úvodu, na EM bude zase lépe, klíčové je ale načasování, A u zemí jako je Čína tím nemyslím dny, týdny a pravděpodobně ani měsíce. Faktem ale je, že zatímco valuace DM jsou nyní dost našponované, o EM platí opak. K alespoň částečné rotaci to tedy musí vybízet. Pokud je náš investiční horizont délky měsíců, čí několika málo let, máme velké dilema. Pokud bychom se drželi oněch desetiletek, dilema se asi výrazně zmenšuje.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.