V učebnicích ekonomie většinou najdeme obsáhlý výklad toho, jak vstup nových firem do odvětví snižuje zisky monopolisty, či několika málo dominantních firem. Mnohem méně se ale hovoří o případech, kdy je v odvětví příliš mnoho firem a jejich konkurence snižuje ziskovost a návratnost kapitálu pod „přijatelné“ úrovně. Předpokládá se totiž, že část společností tu zkrachuje a ziskovost přeživších se následně zvedne. Jenže praxe je mnohem pestřejší a tato pestrost se mnohdy promítá i do návratnosti akciových investic.

Existuje nejedno odvětví, kde je příliš mnoho výrobních kapacit, ale nikomu se „učebnicově“ odcházet nechce. Můžeme sem zařadit například ocelárny, či automobilky. V takových odvětvích se namísto rychlého „čištění“ rozjíždí strategické hry spočívající v podstatě v čekání na to, až odpadne někdo jiný. Celé se to může zvrhnout v dlouhé období pálení peněz, kdy firmy nedosahují potřebné návratnosti kapitálu a investic, přesto dál investují a někdy dokonce expandují ve víře, že tím spíše odpadne někdo jiný. Velké změny nemusí přinášet ani fůze a akvizice.

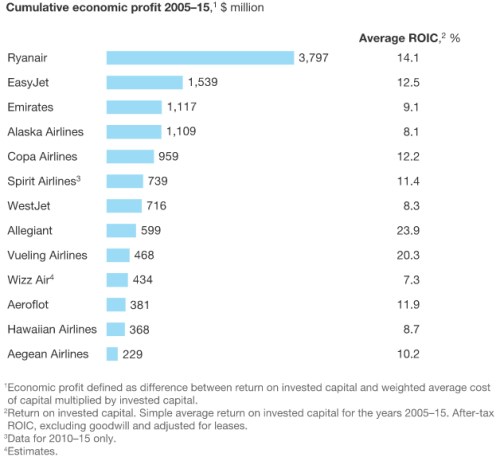

Podle následujícího grafu od McKinsey můžeme mezi podobně problematická odvětví zařadit i aerolinky. Graf ukazuje ty, které v letech 2005 – 2015 dosáhly takzvaného ekonomického zisku. To znamená, že jejich zisky převýšily ziskovost nutnou pro pokrytí jejich nákladu kapitálu. Velmi prostý příklad může vypadat následovně: Pokud je firma financována celkovým kapitálem ve výši 100 Kč a jeho průměrný náklad je 5 %, měla by ročně vydělávat minimálně 5 Kč. Pokud vydělá 11 Kč, její ekonomický zisk je 6 Kč. Pokud vydělá méně než 5 Kč, nepokrývá svůj náklad kapitálu (tento jednoduchý příklad nepočítá s růsty).

Graf konkrétně ukazuje 13 aerolinek, které v letech 2005 – 2015 ekonomický zisk (možná by bylo lepší říkat „nadzisk“) skutečně generovaly. Zajímavější je možná pohled na jejich návratnost investic ROIC, která v některých případech dosahuje i poměrně vysokých dvojcifernýh čísel (a je tak evidentně znatelně nad nákladem kapitálu). Proč by tedy měly letecké společnosti být problematickým odvětvím? Protože mnoho dalších z nich (a většinou těch velkých) v tabulce není.

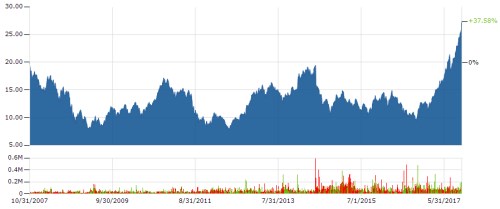

Před nemnoha dny padla jedna z nich - německá . U ní byly úvahy spojené s výše uvedeným grafem zbytečnou složitostí, protože prodělávala, kde se dalo. Jak ale ukazuje druhý dnešní graf, její německá kolegyně nyní prochází výraznou akciovou rally a podle některých názorů to souvisí i pádem AB (dlouhodobější pohled ale ukazuje, že ještě před několika měsíci byla akcie jen na úrovni z konce října 2007):

Zdroj: BisunessIndsider

Ona spojitost se odvíjí od výše popsané logiky: Pád AB znamená snížení konkurenčního tlaku v odvětví a na trhu, kde si jednotliví hráči značně šlapou na paty. Chris Bryant z Bloomberg Gadfly dokonce tvrdí, že klienti Lufthansy by měli pozorně sledovat vývoj ceny jejích akcií, protože popsaná rally ukazuje, že firma je z nich schopná vyždímat více peněz. A v budoucnu by jí to měl ulehčovat i onen snížený konkurenční tlak. Podle Bryanta nebude klesat jen kvůli pádu AB, ale i menšímu tlaku Ryanairu danému spory jeho managementu se zaměstnanci. A i společnosti jako Emirates a Etihad Airways prý zjišťují, že další expanze není lehkým úkolem.

Lufthansa před několika dny oznámila 80 % meziroční růst volného toku hotovosti za prvních devět měsíců letošního roku. Podle FactSetu by mělo cash flow po investicích růst z cca 1 miliardy eur roku 2016 na asi 1,8 miliardy v roce 2020. To znamená asi 18 % růst ročně a pokud bychom předpokládali, že poté růst postupně klesne na cca 2,2 %, současná hodnota takového toku hotovosti o něco málo převyšuje 60 miliard eur. Kapitalizace firmy je na 13,3 miliardách eur. Což může znamenat několik věcí:

Investoři absolutně nevěří popsanému růstu toku hotovosti a jsou mnohem, mnohem skeptičtější ohledně toho, co firma akcionářům skutečně vydělá. A/nebo se domnívají, že rizikovost a požadovaná návratnost u firmy je znatelně výše, než by naznačovaly standardně používané modely. A nakonec je tu možnost, že akcie jsou na trhu podhodnocené a stojí za větší pozornost.