Podle jsou hedgeové fondy v pozici, kde mohou těžit ze stále příznivějšího prostředí pro výběr jednotlivých akcií v USA. "Trh, který čím dál více řídí mikro, je pro výnosy hedgeových fondů dobrým znamením," napsali stratégové v komentáři.

Ukazatel využití pákového efektu fondů pro nabírání pozic se blíží rekordním maximům, což naznačuje, že nastal dobrý čas k využití lepších podmínek pro výběr akcií, uvedli stratégové , včetně Bena Snidera, po analýze holdingu 758 hedgeových fondů s hrubými akciovými pozicemi v objemu 2,3 bilionu dolarů na začátku tohoto roku.

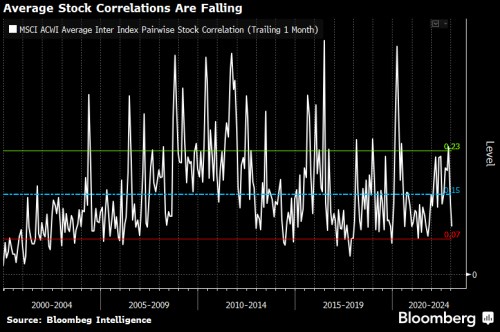

Obavy z recese a vyšší volatilita úrokových sazeb znamenaly, že návratnost akcií po celém světě v roce 2022 určovala makroekonomika. Klesající korelace mezi jednotlivými akciemi v posledních týdnech však naznačují, že se prostředí pro výběr akcií, a tedy aktivní strategie, zlepšuje. Pohyby akcií nyní pravděpodobně více ovlivňují konkrétní fundamenty než makro zprávy. „Výnosy hedgeových fondů jsou v tržním prostředí, kde návratnost řídí mikro, obecně silnější než v tržním prostředí řízeném makrem, jako v loňském roce,“ uvedl tým Goldmanů.

Průměrné párové korelační hodnoty na indexu MSCI All Country World v lednu dosáhly nejnižší hodnoty od října 2021 a rozptyl jednoměsíčních výnosů vyskočil z pandemických minim na nadprůměrnou úroveň, napsaly stratéžky Bloomberg Intelligence Gina Martin Adams a Gillian Wolf v komentáři z 2. února.

Mezi konstituenty indexu S&P 500, kteří by v nadcházejících měsících pravděpodobně mohli mít nadprůměrný výkon, patří lídr online streamování , průzkumník plynu EQT a výrobce počítačových procesorů Advanced Micro Devices, napsal tým stratégů. Toto hodnocení vychází z distribuce výnosů a největších dlouhých pozic hedgeových fondů v minulém čtvrtletí.

Zdroj: Bloomberg