Po téměř deseti a půl letech rekordně nízkých úrokových sazeb se zdá, že éra uměle levného kapitálu končí. Jak se firmy připravují na dobu po ní? Nahlédněte s námi do průzkumu Fidelity International.

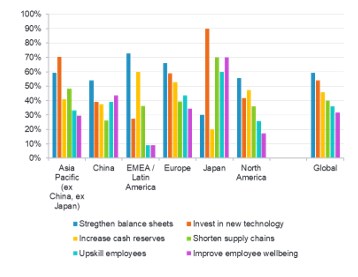

Správci firemních financí se připravují na náročnější podmínky financování. Vyplývá to z analytického průzkumu společnosti Fidelity International pro rok 2023, který vychází z práce 152 analytiků z celého světa. Šest z deseti analytiků uvádí, že společnosti, které pokrývají, budou v roce 2023 klást velký důraz na posilování svých rozvah, zatímco 46 % respondentů uvádí, že předpokládají navýšení hotovostních rezerv.

Graf: Posilování rozvah je v centru pozornosti firem

Otázka: “Do jaké míry očekáváte, že se vámi pokrývané společnosti v příštích 12 měsících zaměří na následující opatření zvyšující finanční odolnost?" Graf znázorňuje rozsah odpovědí 5-7, kde 1 znamená, že neočekáváte žádné zaměření a 7 znamená, že předpokládáte velmi intenzivní zaměření. Zdroj: Fidelity International Analyst Survey 2023.

Téměř ve všech regionech a téměř ve všech odvětvích se posílení rozvah ukazuje jako priorita číslo jedna, s vyjímkou odvětví spotřebního zboží a informačních technologií. Tam analytici předpokládají větší zaměření společností na investice do nových technologií. “Společnosti jsou nyní poměrně disciplinované,” říká jeden z farmaceutických analytiků pokrývající asijsko-pacifickou oblast, “a snaží se zachovávat konzervativní přístup ke svým rozvahám.”

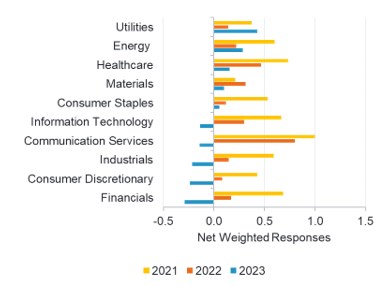

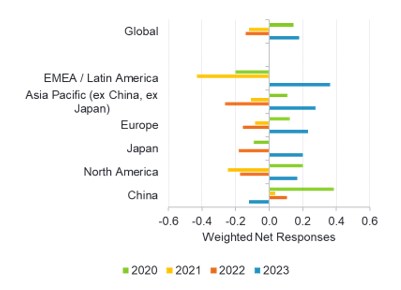

Analytici očekávají menší M&A aktivitu v roce 2023

Zdá se, že tento disciplinovaný přístup ovlivňuje plány společností na expanzi. Poprvé za poslední roky se většina analytiků domnívá, že fúze a akvizice budou v příštích 12 měsících méně časté. Nyní neexistuje žádný region, kde by analytici očekávali nárůst fúzí a akvizic. Pokud se však podíváme na jednotlivá odvětví, je zřejmé, že určitý zájem o transakční aktivitu přetrvává:

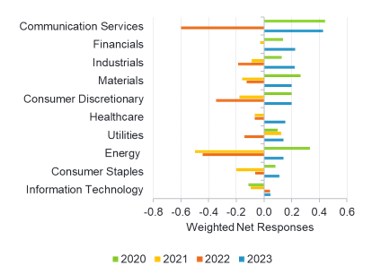

Graf 2: Utility a energetický sektor patří k odvětvím, které se nezříkají akvizic

Otázka: “Myslíte si, že fúze a akvizice budou v příštích 12 měsících ve vámi pokrývaných společnostech více či méně rozšířené?" Graf ukazuje podíl odpovědí, které očekávají, že fúze a akvizice budou více rozšířené. Záporné znaménko zobrazuje odpovědi, které očekávají, že akvizice budou méně rozšířené. Silně pozitivní a silně negativní odpovědi mají dvojnásobnou váhu. Vyšší hodnoty ukazují, že analytici celkově očekávají, že fúze a akvizice budou převažovat. Zdroj: Fidelity International Analyst Survey 2023.

“Společnosti ze síťových odvětví mají dostatek investičních příležitostí a plán kapitálových výdajů souvisejících s obnovitelnými zdroji i údržbou infrastruktury," říká jeden z analytiků zaměřených na Severní Ameriku, který se tímto odvětvím zabývá.

Někteří analytici také poznamenávají, že slabší výkonnost globálních akciových trhů by mohla znamenat příležitosti pro akvizice typu převzetí veřejně obchodovaných firem do soukromých rukou. Jeden z analytiků, který pokrývá zdravotnické firmy v Severní Americe, pak poznamenává: "Jakékoli fúze a akvizice budou mít pravděpodobně charakter spíše menších transakcí než velkých, transformačních akvizic”.

“Cizí kapitál se stal nákladnějším a stále existuje nesoulad v tom, jak se nahlíží na valuaci mezi kupujícími a prodávajícími," dodává.

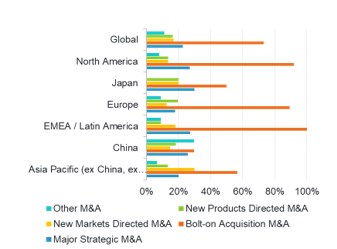

Graf 3: Většina transakcí v oblasti fúzí a akvizic bude mít charakter doplňkových akvizic

Otázka: “Jaký druh transakcí očekáváte?” Graf ukazuje procentuální podíl analytiků, kteří očekávají daný typ fúzí a akvizic. Zdroj: Fidelity International Analyst Survey 2023.

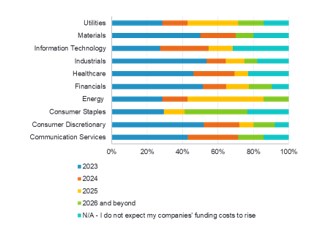

Mnoho společností bude v letošním roce čelit vyšším nákladům na financování

Zvýšené náklady na cizí kapitál, které se již nějakou dobu očekávaly, jsou nyní pro mnoho společností téměř realitou. Z analytiků, kteří se zúčastnili letošního průzkumu, 72 % předpokládá, že náklady na financování společností, které pokrývají, se do konce roku 2025 podstatně zvýší. V každém odvětví se nejméně pětina našich analytiků domnívá, že náklady na financování v příštím roce podstatně vzrostou.

Graf 4: Již brzy: vyšší náklady na financování

Otázka: “Kdy očekáváte, že se náklady na financování většiny vámi pokrývaných společností podstatně zvýší?” Graf zobrazuje procentuální podíl analytiků. Zdroj: Fidelity International Analyst Survey 2023.

Je pravděpodobné, že některé společnosti budou čelit v prostředí vyšších nákladů na financování problémům. Naši analytici předpokládají, že míra defaultů se zvýší ve všech regionech s výjimkou Číny, která si již prošla vlnou defaultů v čele s realitním sektorem.

Graf 5. Očekává se růst úvěrů v selhání ve všech regionech s vyjímkou Číny

Otázka: “Jaký očekáváte vývoj míry selhání úvěrů ve vašem odvětví v příštích 12 měsících?" Graf ukazuje podíl analytiků, kteří očekávají nárůst míry selhání. Záporné znaménko zobrazuje ty, kteří očekávají její pokles. Silně pozitivní a silně negativní odpovědi mají dvojnásobnou váhu. Vyšší hodnoty ukazují, že analytici celkově očekávají nárůst míry selhání úvěrů. Zdroj: Fidelity International Analyst Survey 2023.

Analytici rovněž očekávají, že míra selhání se bude zvyšovat ve všech odvětvích. Ačkoli se má za to, že v některých regionech (Evropa) je toto riziko defaultů v nacenění určitých finančních produktů již zohledněno, jinde dluhopisové trhy tento nárůst míry selhání ještě nemusí plně odrážet.

Graf 6: Rostoucí míra selhání se očekává napříč všemi sektory

Otázka: “Jaký očekáváte vývoj mííry selhání úvěrů ve vašem odvětví v příštích 12 měsících?" Graf ukazuje podíl analytiků, kteří očekávají nárůst míry selhání. Záporné znaménko zobrazuje ty, kteří očekávají její pokles. Silně pozitivní a silně negativní odpovědi mají dvojnásobnou váhu. Vyšší hodnoty ukazují, že analytici celkově očekávají nárůst míry selhání úvěrů. Zdroj: Fidelity International Analyst Survey 2023.

Společnosti se samozřejmě potýkají nejen s vyššími náklady na financování, ale také s náročným ekonomickým prostředím. Jak poznamenává jeden z evropských analytiků finančního sektoru: "Narušení dodavatelského řetězce může vést k tomu, že marže firemních klientů mnou pokrývaných bank by se dostaly pod další tlak, a tudíž by se možná zvýšil počet úvěrů v selhání (nebo očekávaných selhání). To by vedlo k vyšší tvorbě rizikových rezerv ze strany bank," i když, dodává, že v případě samotných bank by se k absorpci části tohoto nárůstu očekávaných selhání mohly použít rezervy, které banky vytvořily již v období pandemie Covid.

I když tato zjištění vypadají na první pohled znepokojivě, naznačují, že se trhy vracejí k normálu. Již více než deset let mají společnosti historicky snadný přístup ke kapitálu, přičemž cena cizího kapitálu i míry defaultů byly uměle udržovány na nízké úrovni díky historicky nejnižším úrokovým sazbám a silné technické poptávce po dluhových cenných papírech.

Jak se společnosti plánují přizpůsobit

Zatímco v minulosti tento příliv likvidity zvedal všechny lodě, nyní jsou uvolněné podmínky na ústupu a největší tlak pocítí společnosti se slabší rozvahou. Jak poznamenává jeden z analytiků dluhopisového trhu, který se zabývá odvětvím zbytného spotřebního zboží: "Očekávám, že společnosti, které pokrývám, se budou více zaměřovat na likviditu a potenciálně také na snižování dluhu vzhledem k nárůstu nákladů na financování."

Mnoho jiných analytiků uvedlo, že jimi pokrývané společnosti se budou snažit omezit závislost na dluhových trzích.

“Většina společností se bude snažit méně refinancovat, pokud to bude možné. Společnosti využíjí hotovost v rozvaze ke splacení části dluhu a budou více usilovat o získání finančních prostředků prostřednictvím vybraných divestic," říká analytik dluhopisového trhu, který se zaměřuje na evropské komunikační společnosti.

“Někteří se budou snažit snížit objem svého dluhu, i když, pro ty, kteří potřebují udržet hotovost, je to obtížné," dodává jeden z analytiků, který se zabývá nezbytným spotřebním zbožím v regionu EMEA a Latinské Ameriky. "Náklady jsou zvýšené jak na dluhopisových trzích, tak na trhu s bankovními úvěry a většina private equity firem nemá zájem doplňovat další vlastní kapitál, pokud to není nezbytně nutné z hlediska likvidity.”

Vedle toho, že někteří manažeři více spoléhají na dostupnou hotovost, jsou také pevně odhodláni snižovat výdaje. Přibližně 17 % našich analytiků předpokládá, že jimi pokrývané společnosti sníží kapitálové výdaje, aby se vypořádaly s rostoucími náklady na financování.

Níže, ale ne mimo hru

Přestože se očekává, že náklady na financování na kapitálových trzích porostou, čtvrtina našich analytiků tvrdí, že jejich společnosti budou v letošním roce pravděpodobně získávat kapitál na akciových nebo dluhopisových trzích.

“Očekávám, že zvýšené náklady na financování budou nakonec přeneseny na koncové zákazníky nebo je společnosti absorbují s cílem zachovat si svou pozici na trhu," říká jeden z analytiků dluhopisového trhu, který se zaměřuje na společnosti z oblasti zbytného spotřebního zboží v Evropě.

Třetina analytiků, kteří očekávají, že jejich společnosti využijí kapitálové trhy, tvrdí, že to bude kvůli běžnému řízení závazků s cílem refinancovat nadcházející splatnosti. Nicméně 30 % těchto analytiků uvádí, že důvodem pro získání kapitálu jimi pokrývaných společností bude růst podnikání společností, zatímco dalších 8 % uvádí, že nové financování pomůže společnostem expandovat na nové trhy.

Mnoho finančních ředitelů také asi přehodnotí způsob, jakým získávají kapitál potřebný pro růst svých společností. 30 % analytiků uvedlo, že jimi pokrývané společnosti se budou v souvislosti s vyššími náklady na financování spoléhat především na tradiční bankovní úvěry místo vydávání dluhopisů nebo získávaní kapitálu prostřednictvím emise nových akcií. Postřehy našich analytiků ukazují, jak se společnosti připravují na změnu podmínek financování. Spíše než o panickou reakci na bezprecedentní krizi jde o střízlivý a nepříjemný - nicméně nezbytný - návrat společností k tomu, co se dříve považovalo za normální.