Pokušení použít pro odhad toho, nakolik je trh „správně“ ohodnocen (a zejména pro odhad bublin) za pomocí jednoduchých ukazatelů je velké. Nejpoužívanějším je v tomto směru jednoznačně P/E, sofistikovanějším ukazatelem pak je tzv. Fed model. Oba jsem zde již odděleně diskutoval (Fed model), nyní srovnání.

Pohled přes P/E, jako poměru zisku na akcii a ceny akcie implikuje, že za nárůstem cen akcií v principu stojí buď:

-nárůst současných zisků (PE pak zůstává cca stejné);

-nárůst poměru PE (poměru ceny akcie a současných zisků). Ten roste díky (i) vyšším očekávaným ziskům v budoucnu (vyššímu růstu), (ii) a/nebo jejich snížené rizikovosti (jsou-li jistější, mají pro investory větší současnou hodnotu), (iii) a/nebo snížené averzi vůči riziku (investorům začne riziko méně vadit a jsou ochotni platit za nejisté výnosy v budoucnu více – rostou ceny akcií).

Např. během vzniku bubliny mohou na nárůst PE mít vliv všechny zmiňované faktory. Averze vůči riziku klesá např. díky rostoucímu bohatství – rostoucí trh tak částečně „krmí sám sebe“ – zvyšuje vnímané bohatství investorů a ti jsou ochotni platit za stejné riziko více, což opět zvedá ceny akcií. Pokud mají investoři možnost si proti rostoucímu (byť jen v představách) majetku i půjčovat (včetně maržových obchodů), je tento faktor umocněn. Snížená rizikovost (alespoň očekávaná) jde na vrub očekávanému technologickému pokroku, který sníží operační riziko firem, apod. Nárůst PE je ale obvykle zejména odrazem očekávání vyšších zisků v budoucnu. Vždy přichází „nová doba“, která mění pohled na firmy od základů, objeví se plno nových módních výrazů popisujících doposud neznámé jevy a zákonitosti a co platilo doposud již z nějakého důvodu neplatí.

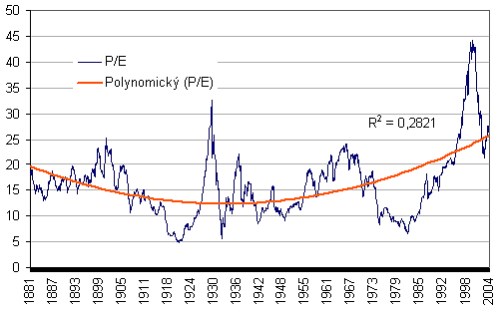

Pohled na vývoj PE ve Spojených státech hluboko do historie ukazuje výrazné fluktuace jeho hodnoty:

Zdroj: Patria Finance, data R.Schiller

Jak uvedený graf, tak popis naznačují, určit „správné“ P/E v podstatě nelze, navíc je tento poměr velmi citlivý i na relativně malou změnu očekávaných růstů, popř. dalších poměrů.

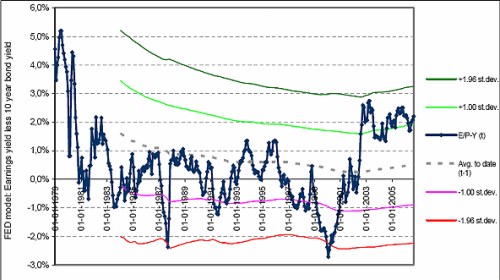

Pod dojmem vyšší sofistikovanosti se slabosti samotného P/E snaží maskovat tzv. Fed model. Ten porovnává tzv. ziskový výnos akcií (obrácené P/E) a výnos 10 letých vládních dluhopisů. Tento pohled ukazuje relativní (!) atraktivitu akcií vs. dluhopisů a teoreticky by tak měl poskytovat určité vodítko pro další vývoj na trzích. Čím vyšší jsou tedy ceny akcií při daných ziscích, tím menší je jejich ziskový výnos relativně k dluhopisům a stávají se méně atraktivní. Malý ziskový výnos akcií relativně k výnosu dluhopisů by tak měl indikovat budoucí pokles cen akcií (který by zvedl jejich výnos na atraktivnější úrovně relativně k dluhopisům). Naopak velký výnos akcií relativně k dluhopisům indikuje, že jsou podhodnocené a že jejich ceny porostou (budou redukovat jejich výnos). Otázkou přirozeně je, co jsou „velké“ a „malé“ výnosy. Jako většinou se za bernou minci na prvním místě bere historie - historický vývoj výstupu modelu je zobrazen v následujícím grafu:

Zdroj: „A behavioral defense of the FED model“, M. Clemens, 2007

Opět tedy můžeme konstatovat, že až na extrémy v podstatě nelze říci, že velikost výstupu modelu je příliš malá, nebo velká – že jednoznačně indikuje obrat na trhu.

Co se týče praktických testů predikčních schopností samotného P/E a Fed modelu, vypadá to lépe s jednoduchým P/E – jeho porovnávání s výnosy dluhopisů u Fed modelu nemá žádnou přidanou hodnotu, naopak. To ale neznamená, že je P/E samo o sobě dobrým ukazatelem. Toto konstatování platí pro odhad podhodnocenosti/nadhodnocenosti celého trhu, tak u jednotlivých firem. Důvodem je zejména obrovský informační „šum“ zabudovaný v EPS (měřený např. rozdíly mezi EPS a cash flow na akcii) – to, jak málo říká o fundamentu daného roku i o fundamentu v letech následujících.