Akcie jako celek nám od poloviny září ztratily na euforii, dokonce dochází k tomu, že defenzivní sektor se drží lépe než cyklické tituly. Podívejme se dnes trochu podrobněji na tento vztah.

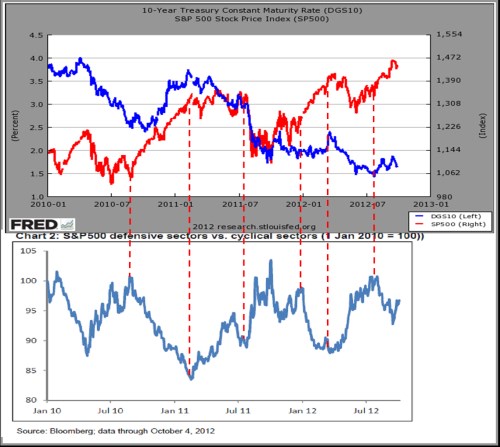

První graf sám o sobě potvrzuje, že po propadu trhů z léta 2011 došlo k definitivnímu rozchodu akciového a dluhopisového trhu. To znamená, že výnosy dluhopisů zůstávají pod tlakem daným nejistotou a poptávkou po bezpečných útočištích, zatímco akcie si užívají růst. Záměrem dnešního zamyšlení je ale podívat se na to, jak se pohybem celého akciového trhu prolíná pohyb defenzivních a cyklických sektorů. K tomu slouží kombinace s druhým grafem, který ukazuje relativní sílu těchto dvou sektorů. Výchozím bodem je stovka na počátku roku 2010, kdy byl index SPX na 1.140 bodech.

Mozaika ukazuje, že sektorová rotace se v principu chová tak, jak má. To znamená, že pokud trh jako celek roste, vedou si lépe cyklické sektory, pokud trh klesá, získává defenzíva. Ta si vedla dobře i během nejistého období v první polovině roku 2011. To, že prázdniny přinesly triumf defenzivních titulů, již překvapivé není. To samé můžeme říci o následném přechodu na cyklické tituly poté, co centrální banky šláply na záchranný plyn. Podobně tomu bylo i tento rok, všimněme si ale krátkého období kombinovaného růstu akcií a větší atraktivity defenzívy, které trvalo před srpnem.

Významným zjištěním z druhého grafu pak je to, že atraktivita defenzivních sektorů se od počátku periody v podstatě nikdy nedostala nad výchozí úroveň. Jinak řečeno, i během období, kdy panuje averze k riziku, je trh v posledních třech letech poměrně ofenzivně naladěn. Můžeme tak vnímat určitý nesoulad mezi jeho chováním a v médiích převažujícím doporučovacím středním proudem, Ten totiž obvykle klade důraz na to, že je třeba vybírat kvalitní defenzivní tituly, nejlépe s vysokým dividendovým výnosem. Možná je to jeden z dalších příkladů, kdy trh sám sobě káže vodu a pije víno. Podobné je to s neustálým varováním před vysokou inflací a výnosy vládních dluhopisů (viz výše).

Největší slávy si akciová ofenzíva - cykličnost užívala na počátku roku 2011, dnes je trh výrazně výš, ale defenzíva je v kurzu více. Aktuálně dokonce míra ofenzívy otočila trend a to mnohem více, než by napovídalo poslední váhání celého trhu (jak jsem upozorňoval v úvodu). Nabízí se tak úvahy o predikčním potenciálu změny poměru atraktivity mezi cyklickými a defenzivními tituly. Z pohledu na grafy nic extra silného nevidíme – pohyby se spíše kryjí, než aby jeden predikoval druhý. Výjimkou je ale kritické léto 2011, kdy defenzíva začala nabírat na obrátkách znatelně dříve, než přišel propad trhu. teoreticky je zejména s ohledem na blížící se fiskální útes možný ten samý vývoj i dnes.

Pohled na grafy také ukazuje, že stejně jako je nastavování cen akcií na nové fundamentálně – monetární úrovně postupné, zvolna se upravuje i poměr nastavení cen mezi cyklickými a defenzivními tituly. Pokud tedy věříme, že trh poroste, můžeme zapáčit svou sázku nejen pákou finanční, ale i popsanou sektorovou. Tedy sázkou na cyklické tituly. Defenzivní sektory ale trochu matou svým jménem. Během poklesu si sice mohou vést lépe než trh, stále ale mohou klesat. Chování obou částí trhu tak nejlépe vystihuje tzv. beta, tedy jejich citlivost na pohyb celého trhu – viz např. „Co říká pohled na sektory, jejich valuace a dividendové výnosy?“. Vyloženě nízkobetovými sektory je zboží krátkodobé spotřeby, telekomunikace a veřejné služby se zdravotní péčí. Vyloženě cyklické jsou naopak finanční tituly, technologie a materiály.

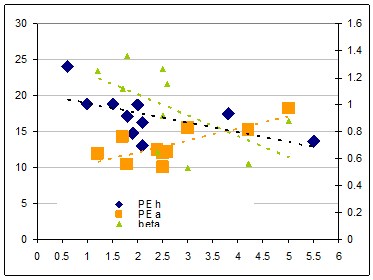

Defenzivnost akcií pak můžeme vnímat i skrze dividendový výnos – nabízí se tak otázka, jaký je vztah mezi sektorovou defenzivností (betou) a dividendovými výnosy. Odpovědí je před časem prezentovaný graf: dividendový výnos na ose x, na ose y současné PE, historické PE (historické zisky) a právě beta:

Z grafu je tedy vidět, že čím vyšší beta, tím nižší dividendový výnos a naopak. Je přitom jasné, že beta je ve skutečnosti částečně závislá na dividendových výnosech. I když z konkrétních bodů vidíme, že vztah má daleko do dokonalosti. Najdeme tedy nízkobetové sektory s vyšším dividendovým výnosem a naopak.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.